СТАТЬИ >> БАНКОВСКОЕ ДЕЛО

Рост кредитования? Дайте мелкоскоп!

Руководители Партии, Правительства и Банка России уже на протяжении двух лет с упорством, достойным лучшего применения, повторяют известную мантру о росте банковского кредитования как о залоге выхода из экономического кризиса с последующим стремительным продвижением к светлому будущему. Оставляя на их совести саму подобную постановку вопроса, попытаемся ответить на, казалось бы, исключительно технический вопрос, а именно, на сколько вырос объѐм кредитов, предоставленных банковской системой предприятиям реального сектора российской экономики за истекшие 12 месяцев.

Для этого обратимся к имеющейся в нашем распоряжении финансовой отчетности кредитных организаций. Просуммировав остатки на соответствующих балансовых счетах, мы можем обнаружить, что задолженность предприятий перед банками за период с 1 декабря 2009 г. по 1 декабря 2001 г. возросла на… Стоп! Здесь мы сталкиваемся с первой методологической проблемой.

Последний привет от Межпромбанка

В нашем материале, посвященном жизни и смерти этой организации (БСЭ №5), мы указывали, что собственно банковского бизнеса в Межпромбанке, по сути, и не было. Но цифры, цифры-то в балансе были! И они ведь тоже считались и плюсовались в общую статистическую копилку. Но тут наступило неизбежное – банк умер, а его огромный кредитный портфель (почти 153 млрд. руб.) в одночасье из банковской статистики испарился. И что же делать бедному аналитику, стоящему на развилке двух дорог, двух методик подсчѐта? Вот эти методики:

1. «Что вижу, о том пою». Следуя этому принципу, столь заслуженно популярному у широкого круга заслуженных специалистов, мы должны сделать вид, что ничего не произошло, то есть не обращать внимания на факт внезапного исчезновения денег а, не мудрствуя лукаво, считать нужные нам показатели исходя из имеющейся на руках статистики.

2. «Прикинуться шибко умным». Почувствовав угрызения совести за игнорирование столь масштабной пропажи, которую нельзя списать на усушку и утруску, мы старательно «вычищаем» межпромовские кредиты из всего массива отчетности и рассчитываем окончательные данные так, как если бы этого банка просто никогда и не было.

Если идти первым путем, то искомый прирост совокупного кредитного портфеля банковской системы составит 7,6%, а, двигаясь по второй дороге, мы получим 9,0%. То есть, разница при применении этих двух подходов получается не столько принципиальная, сколько заметная. Но в условиях, когда власти всеми правдами, а особенно неправдами, стремятся приукрасить (в своем, конечно, понимании прекрасного) действительность, «дело об 1,4 п.п.» может приобрести и политическое звучание… Понимая это, а также памятуя о том, что наш давнишний вывод о липовости операций Межпромбанка был спустя несколько месяцев подтвержден первым зампредом Банка России Г.Меликьяном (в середине ноября он сообщил, что, по подсчетам ЦБ, из всей ссудной задолженности банка лишь менее 6% может быть отнесено к кредитованию предприятий реального сектора экономики, а остальные средства уходили на иные цели), мы решили идти по второму пути. Да и, в конце концов, пусть будет больше, нам не жалко.

Старт от финишной черты

Итак, начальной точкой нашего небольшого исследования становится номинальный 9%-ный прирост банковских кредитов. Но почему же начальной, а не конечной, ведь вроде бы искомый результат нами уже получен? Но дело в том, что, если оставаться честным перед собой, то придется доиграть ее до конца, несмотря на соблазн податься в добродетельные акыны.

А смешивать два эти ремесла

Есть тьма искусников, я не из их числа.

Тем более, не зря мы отмечали, что, складывая остатки на ссудных счетах, мы получаем объем задолженности предприятий перед банками, старательно при этом избегая слова кредиты. Но разве здесь есть разница? Формально может и нет, а вот фактически — не факт! Позволим себе еще один отсыл к предыдущему нашему материалу, посвященному реальному приросту ресурсной базы банковской системы за счет притока средств населения. В нем мы объясняли, чем он отличается от номинального прироста депозитов. Напомним, что счетно это отличие возникает благодаря присутствию в приросте-брутто двух компонент, имеющих чисто бухгалтерско-бумажную природу, а именно, валютной переоценки и капитализированных процентов. При правильном приложении мозга и в случае с кредитами все становится столь же не столь очевидным.

Путь к очищению. Шаг первый: борьба с «зеленым змием»

Содержательно наш «мильон терзаний» проистекает из того положения, что предприятие берет взаймы деньги у банка для того, чтобы эти деньги поступили в его хозяйственное распоряжение, а не по причине патологической потребности быть кому-то должным да побольше. Соответственно, только тот прирост ссудной задолженности мы можем признать действительно способствующим экономическому развитию, который приводит к получению предприятиями новых средств для своего развития. Очевидно, что если фирма получила в банке в виде кредита 100 долл. при текущем курсе 30 руб./долл. (то есть 3000 руб. в рублевом эквиваленте), то в случае, если через месяц курс вдруг вырастет до 31 руб./долл., это отнюдь не будет означать, что банк нарастил кредитование на 3,3%, ведь как был выдан один стодолларовый кредит, так он и остался, хотя в рублевом эквиваленте он будет «весить» уже 3100 руб. Просто так получилось по независящим ни от банка, ни от предприятия обстоятельствам, вот и все. В принципе, любой аналитик обязан делать эту на самом деле несложную операцию, если хочет понимать реальную динамику подобных показателей. Настоящие же сложности начинаются после.

Путь к очищению. Шаг второй: скажи наркотикам «нет!»

Жил-был кредит на 100 рублей да на год да под 10% годовых, подлежащих уплате в конце срока. И вот этот срок настал, а заемщик платить не может, ибо денег нет. Зато может пообещать это сделать в будущем, что незамедлительно и исполняет. Что в такой ситуации делать банку? Опять же, возможны варианты. Первый, правильный, состоит в строгом следовании нормативной базе Банка России и экономической логике. То есть, по истечении отведенного времени вынести этот кредит вместе с процентами на просрочку. Но, увы и ах, правильным быть похвально, но не выгодно. Ибо в этом случае придется создавать столь страшные сердцу банкира резервы на возможные (и такие близкие!) потери по ссуде. И по процентам тоже, да-да... А что это значит? А это значит то, что создание резервов приведет, в лучшем случае, к уменьшению прибыли, а то и росту убытков. А это значит, что (какая неприятность) уменьшится расчетная величина капитала банка и ухудшится значение ряда нормативов. А это значит (о, ужас!), что под угрозой оказываются бонусы. Нет, конечно, ни один здравомыслящий банкир на это не пойдет. Тем более что и заемщик-то, хоть и не платит, но ведь обещает, обещает! Вот тут-то и рождается на свет продукт при полном непротивлении сторон, именуемый перекредитовкой. Идейно все выглядит на редкость примитивно: банк выдает несчастному должнику новый кредит на вполне объяснимую сумму в 110 рублей. Из этих денег осчастливленный заемщик гасит предыдущий кредит и выплачивает набежавшие проценты.

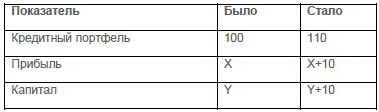

Таблица 1. Изменения в отчетности банка

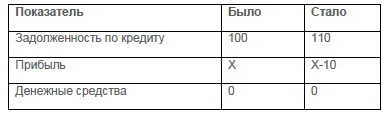

Таблица 2. Изменения в отчетности предприятия

Именно такой процесс перекредитовки процентов мы и называем банковским героином.

Подведем промежуточные итоги этой операции:

1. На 10% вырос кредитный портфель банка.

2. На 10 рублей выросли прибыль и капитал банка.

3. На 10% увеличилась задолженность предприятия перед банком.

4. Денег на хозяйственную деятельность у предприятия не прибавилось ни копейки.

Как мы видим, судя по банковскому балансу, изменения все сплошь позитивные. Но вот улучшилось ли от этого положение предприятия, есть большие сомнения. Конечно, в некотором роде то, что оно получило фактическую отсрочку по платежам (пусть и платную), может быть расценено, как порция анестетика, но вот только при чем здесь расширение кредитования, поддерживающее экономический рост, позвольте вас спросить!? Таким образом, реальные итоги такой перекредитовки выглядят следующим образом:

1. Фиктивный рост кредитного портфеля банка.

2. Фиктивный рост прибыли и капитала банка.

3. Реальный рост задолженности предприятия перед банком, малореальной к взысканию.

4. Денег на хозяйственную деятельность у предприятия не прибавилось ни копейки.

Кроме того, такой фиктивный рост показателей ведет к реальному росту бонусных выплат банкирам и бодрым отчетам руководителей Банка России и не только. Что ж, пребывать в плену наркотических иллюзий хоть и не правильно, но зато как приятно! А выгодно…

Путь к очищению. Шаг последний: просветление

Вооружившись знанием теории и практики банковского дела, а также запасшись терпением, мы произвели очищение исходных данных от всех наслоений, не имеющих отношения к реальным экономическим процессам.

Исходной информацией для нас являлись банковские балансы (форма 101), а также отчеты о прибылях и убытках (форма 102). Суммируя остатки по соответствующим счетам (напомним, отчетность Межпромбанка не учитывалась), были получены объемы выданных кредитов (помесячные данные), а также процентные доходы по соответствующего типа кредитам (поквартальные данные). Следующим этапом была задача «раскидать» квартальные доходы по месяцам. Она решалась через вычисление среднеквартальной ставки по сводному кредитному портфелю, которая применялась к объему выданных кредитов на начало каждого из месяцев квартала. Далее начинался самый тонкий этап: определения своего рода коэффициента прекредитовки процентных платежей, а также обратного коэффициента трансформации перекредитованных процентов в добропорядочные обслуживаемые кредиты (ведь бывает и такое!). Здесь были задействованы два источника: сопоставление динамики отдельных агрегатов (преимущественно, связанных с оборотами по счетам, прежде всего ссудным), а также экспертные оценки. Остальное было, как говорится, делом техники.

Результаты нашего исследования приведены на графике. Как уже указывалось, избавиться от влияния колебаний курса иностранной валюты не составляло особого труда, а проблема вычленения фиктивных оборотов типа «я тебе кредит — ты мне процент» оказалась весьма нетривиальной и трудозатратной. В результате мы решили остановиться на двух вариантах расчета, названных нами «оптимистичным» и «реалистичным». В первом варианте мы по минимуму оценили масштабы «наркомании» в российском банковском секторе, во втором же, скрепя сердце, использовали для расчета параметры, представляющиеся нам более приближенными к правде жизни (здесь больший вес был придан собранным экспертным мнениям). Для сравнения на графике пунктиром обозначена траектория номинального прироста сводного банковского кредитного портфеля.

Прирост сводного кредитного портфеля банков, (к декабрю 2009 г., %)

Источник: банковская отчетность, расчеты Центра развития

Отметим, что в итоге наши два расчетных сценария оказались довольно близки, разница между ними составила 1 п.п. В принципе, традиционная аналитическая практика не приветствует демонстрацию столь схожих результатов в силу их «непродаваемости» широкой публике. Обычно в таких случаях для получения красивой картинки составители отчетов/презентаций вместо «реалистичного» сценария для большего эффекта вставляют «пессимистичный». Но мы, будучи по натуре оптимистами, решили отказаться от применения подобных методов, хотя рассчитали и эту траекторию. Заметим лишь, что на выходе там появляется унылый минус. Впрочем, более показательным для нас является тот вывод, что даже при оптимистичном сценарии реальный рост кредитов нефинансовому сектору российской экономики за последние 12 месяцев составил лишь 2,5%. Много это или мало, судите сами. Другим результатом можно считать получение представления о том, что реальное ускорение роста банковского кредитования началось осенью 2010 г., поразительным образом совпав с процессом масштабного оттока капитала из страны…

Ну и напоследок

Руководство Банка России ожидает в 2010 г. итоговую прибыль банковской системы на уровне 500 млрд руб. Наши расчеты показывают, что при оптимистическом взгляде на мир, эта цифра включает в себя порядка 350 млрд руб. перекредитованных процентов. При реалистическом — свыше 600 млрд руб. Операцию вычитания каждый сможет выполнить сам. С новыми бонусами вас, господа банкиры!

Читайте также: