СТАТЬИ >> БУХУЧЕТ, АУДИТ

Основные изменения в МСФО в 2010 г. Часть 1

эксперт журнала МСФО "Корпоративная финансовая отчетность. Международные стандарты"

№10, 2010 г.

В 2010 г. Совет по МСФО вел масштабную работу по совершенствованию существующих стандартов и разработке новых положений, регулирующих составление финансовой отчетности по МСФО. Факторами, определявшими направление работ в 2010 г., были:

– давление со стороны «Большой двадцатки» (политических лидеров крупнейших экономик мира);

– продолжающийся проект по конвергенции МСФО и ГААП США;

– задача повышения качества старых стандартов;

– закрытие «белых пятен» в учете путем разработки новых стандартов, особенно отраслевых.

В разгар финансового кризиса страны «Большой двадцатки» обратились к Совету по МСФО с просьбой повысить прозрачность в области финансовых рисков компаний, пересмотреть правила консолидации, ограничить проциклическое воздействие определенных стандартов и преобразовать финансовую отчетность с целью облегчения ее понимания. Под «процикличностью» подразумевается не просто слепое следование отчетности (и в особенности ее элементам, измеряемым по справедливой стоимости), циклам спада и подъема экономики, но и негативное обратное воздействие на саму экономику, и на рынки капитала в частности, когда взаимное подхлестывание негативной информации с рынков и снижение справедливой стоимости итерационно «дополняют» друг друга, посылая фондовые рынки глубже вниз по спирали и в какой-то мере способствуя обострению финансового кризиса.

Для обеспечения сближения стандартов МСФО и ГААП США Совет по МСФО решил фундаментально пересмотреть порядок учета совместных предприятий, лизинга, выручки, налога на прибыль и обязательств по пенсионным планам. Тщательной проверке подверглись правила, определяющие, в каких случаях следует отражать сложные финансовые инструменты как обязательства, а в каких – как капитал.

Кроме того, Совет по МСФО сконцентрирован на решении как новых вопросов финансового учета (например, учет деятельности, осуществляемой по регулируемым тарифам), так и уже существующих (например, улучшение стандартов в отношении обязательств и резервов).

Рассмотрим эти новации подробнее[1].

Новое определение контроля

В октябре 2010 г. Совет по МСФО разработал рабочий Проект стандарта в области консолидации, который содержит новое определение контроля. Определение контроля будет подкреплено подробным руководством по практическому применению, разъясняющим различные способы, которыми отчитывающееся предприятие (инвестор) может контролировать другое предприятие (объект инвестиции). При этом не ожидается, что новое определение и руководство по практическому применению приведут к фундаментальному изменению процесса принятия решений по консолидации для компаний, составляющих отчетность по МСФО, однако все компании должны будут рассмотреть вопрос о применении

положений нового стандарта.

После того как новый стандарт будет выпущен, он заменит МСФО (IAS) 27 «Консолидированная и отдельная финансовая отчетность» и ПКР (SIC) 12 «Консолидация – компании специального назначения». Ожидаемый стандарт будет включать решения, принятые Советом по МСФО c учетом комментариев и повторного рассмотрения проекта для обсуждения «Консолидированная финансовая отчетность», который был опубликован в декабре 2008 г. Проект по консолидации является совместным проектом Совета по МСФО и ССФН в рамках Протокола о намерениях.

Пересмотренное определение контроля устанавливает в качестве главных критериев наличие прав и экономической отдачи, связанной с объектом инвестиции.

Права предполагают способность направлять деятельность предприятия, влияющую на экономическую отдачу. Экономическая отдача меняется и может быть положительной, отрицательной или включать и то и другое. Наличие прав определяется на основе существующих в настоящее время фактов и обстоятельств и должно оцениваться на постоянной основе. Если ожидается, что контроль будет иметь временный характер, то требование о необходимости консолидировать такие объекты инвестиций не отменяется.

Изменения к МСФО (IFRS) 1 «Первое применение Международных стандартов финансовой отчетности»

В январе 2010 г. Совет по МСФО издал поправки к МСФО (IFRS) 1 «Первое применение Международных стандартов финансовой отчетности». Это изменение освобождает компании, переходящие на МСФО, от необходимости представлять сопоставимые данные по дополнительным раскрытиям, требуемым по МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации».

В октябре 2010 г. Советом по МСФО были предложены еще две поправки к МСФО (IFRS) 1:

а) Компании, впервые составляющие отчетность по МСФО, должны выполнять требования МСФО о прекращении признания финансовых активов и финансовых обязательств на перспективной основе начиная с даты перехода на МСФО, а не с 1 января 2004 г.

б) Второе изменение касается финансовых активов и обязательств, отражаемых по справедливой стоимости при первоначальном признании, где справедливая стоимость определяется при помощи методов оценки в условиях отсутствия активного рынка. Суть поправки состоит в том, что компании могут применять руководство, приведенное в п. 76 и 76А МСФО (IAS) 39, на перспективной основе начиная с даты перехода на МСФО, а не с 25 октября 2002 г. (или, соответственно, с 1 января 2004 г.). Это означает, что компании, впервые составляющие отчетность по МСФО, не должны задним числом определять гипотетическую справедливую стоимость финансовых активов и обязательств за периоды, предшествующие дате перехода на МСФО.

Компании, которые переходят на МСФО и имеют финансовые активы или обязательства, признание которых было прекращено до даты перехода на МСФО, должны будут применять руководство о прекращении признания начиная с даты перехода, поскольку это является обязательным исключением. Вторая поправка важна только для тех компаний, которые решат использовать освобождение, касающееся справедливой стоимости, определенной при помощи методов оценки.

Учет договоров страхования

В августе 2010 г. Совет по МСФО выпустил проект комплексного стандарта, который изменит порядок учета у страховщика и других компаний, эмитирующих договоры, содержащие элемент страхового риска (т. е. риска отвечать по требованиям страхуемого лица в случае наступления страхового события). Данное предложение является результатом совместного проекта СМСФО и ССФУ в области разработки единого унифицированного стандарта по страхованию. Предлагаемый стандарт заменит МСФО (IFRS) 4 «Договоры страхования», который действует в настоящее время и допускает применение различных практик учета договоров страхования.

В отличие от МСФО (IFRS) 4 договоры на предоставление услуг за фиксированное вознаграждение, по которым объем услуг зависит от события, возникновение которого неопределенно (например, договор на обслуживание, по которому поставщик услуг обязуется ремонтировать определенное оборудование при его поломке), не будут входить в сферу применения предлагаемого стандарта. В стандарте не рассматриваются вопросы, связанные с порядком учета, который осуществляют держатели полиса (отличного от полиса перестрахования), заключающие договоры страхования.

Согласно Проекту ожидаемые денежные потоки дисконтируются по безрисковым ставкам, скорректированным с учетом различий между показателем ликвидности договоров страхования и аналогичным показателем соответствующих безрисковых инструментов. Ставки дисконтирования не будут базироваться на активах, гарантирующих договоры страхования (например, подлежащие вложению в государственные облигации), если только доход от указанных активов не будет влиять на денежные потоки держателей полисов (в этом обратном случае ставка дисконтирования будет основана на денежных потоках, ассоциированных с такими активами).

Остаточная маржа устраняет любую первоначальную прибыль по договору. Впоследствии она не переоценивается, но систематически восстанавливается в течение периода страхового покрытия. Любой первоначальный убыток по договору незамедлительно отражается через прибыль/убыток периода.

В основе определения прибылей и убытков по договору будет лежать модель измерения. Эмитенты не будут признавать премии в составе выручки (за исключением случаев, когда применяется краткосрочный упрощенный подход), а будут показывать их отдельно в качестве гарантированной маржи в отчете о прибылях и убытках в качестве отдельной статьи с таким же названием (включающей изменения в поправке на риск и остаточной марже) и как изменения в расчетах и в фактических данных. Дополнительное раскрытие информации будет касаться информации о премии и исках.

Рассматриваемые предложения окажут влияние на компании, которые выпускают договоры, соответствующие определению договоров страхования, включая договоры финансовых гарантий. Результатом этих предложений, вероятно, станут увеличение изменчивости показателей отчета о прибылях и убытках и значительные изменения в презентации отчета о прибылях и убытках.

Выход финального варианта стандарта ожидается в середине 2011 г.

Изменение в отношении раскрытия информации о связанных сторонах

В ноябре 2009 г. была выпущена новая редакция МСФО (IAS) 24 «Раскрытие информации о связанных сторонах». В нее были внесены две поправки:

– первая облегчила раскрытие информации об операциях между компаниями, связанными с государством;

– вторая пояснила определение связанной стороны.

Первое изменение повлияло на раскрытие информации в финансовой отчетности всех связанных с государством компаний. Объем раскрываемой информации существенно уменьшился и был заменен более содержательным раскрытием обобщенной информации и деталей существенных операций.

Вторая поправка привела к пересмотру определения связанной стороны. В связи с этим для некоторых компаний увеличилось число связанных сторон и стало требоваться раскрытие дополнительной информации. Эта поправка прежде всего коснулась компаний, являющихся частью группы, которая включает как дочерние, так и ассоциированные компании, а также компании, акционеры которых связаны с другими компаниями. Применявшееся ранее определение связанной стороны было сложным и содержало в себе ряд несоответствий и двусмысленностей. Уточнения привели к тому, что, например, дочерняя компания теперь должна раскрывать информацию об операциях с ассоциированными компаниями ее материнской компании.

Пересмотренный стандарт актуален для многих компаний, которые решили применить его в своей отчетности за 2010 г. (разрешенное досрочное применение); при этом пересмотренный МСФО 24 с указанными поправками обязателен для применения для годовых отчетных периодов, начинающихся с 1 января 2011 г.

Изменение модели измерения нефинансовых обязательств

В 2010 г. Совет по МСФО опубликовал предложения по изменению метода оценки нефинансовых обязательств согласно МСФО (IAS) 37 «Резервы, условные обязательства и условные активы». Предлагаемые изменения окажут влияние на величину большинства резервов и затронут многие компании.

Величина резервов будет определяться в размере текущей стоимости той суммы, которую компания была бы готова «рационально» понести, чтобы освободиться от данного обязательства. Эта величина является оценкой стоимости, а не ожидаемых затрат для компании. Она определяется как наименьший из показателей:

– приведенная стоимость ресурсов, которые потребуются для выполнения обязательства в будущем;

– приведенная сумма, которую пришлось бы уплатить компании контрагенту для погашения обязательства;

– сумма, которую компании пришлось бы уплатить независимой третьей стороне для передачи ей данного обязательства.

Если обязательство заключается в оказании услуги, проведении работ – например, если это гарантийное обязательство или обязательство по выводу объектов из эксплуатации, – его стоимость будет определяться в размере суммы, которая будет уплачена подрядчику за оказание данной услуги исходя из ее рыночной стоимости. В случае невозможности определения рыночной стоимости такой услуги будет использоваться оценка суммы, подлежащей уплате подрядчику. При этом данная оценка будет основана на прямых и косвенных затратах и будет включать маржу, которая была бы получена подрядчиком за оказание услуги.

Учет аренды

В 2010 г. Совет по МСФО и ССФУ опубликовали документ для обсуждения по вопросам учета аренды. Предлагается применять подход, основанный на «праве пользования активом». Согласно данному подходу, арендаторы должны признавать актив, представляющий собой их право пользования арендуемым активом в течение срока аренды, а также соответствующее обязательство по осуществлению определенных платежей. Применяемый в настоящее время порядок учета операционной аренды будет отменен, а различия между финансовой и операционной арендой будут устранены.

Величина права измеряется как приведенная стоимость арендных платежей, дисконтированная с использованием приростной (инкрементальной) ставки процента на заемный капитал арендатора. При этом будет учитываться «наиболее вероятный период аренды». Под приростной ставкой понимается ставка, под которую предприятие могло бы получить свой следующий кредит на рыночных условиях с учетом своих ранее имеющихся заемных обязательств.

Кроме того, компании должны будут регулярно рассматривать вопрос о том, будут ли они использовать свое право на продление периода аренды. Это требование является важным для компаний, которые часто продлевают договоры краткосрочной аренды активов.

Дополнительно рассматриваются так называемые условные арендные платежи, часто используемые розничными торговыми точками. Арендные платежи устанавливаются в размере определенного процента от выручки магазина в дополнение к установленной базовой ставке арендных платежей. Предлагается включать условные арендные платежи в расчет величины «права пользования активом», применяя метод прогнозируемых результатов.

Учет финансовых обязательств

В ноябре 2010 г. Совет по МСФО обновил стандарт МСФО (IFRS) 9 «Финансовые инструменты» в части финансовых обязательств и прекращения признания финансовых инструментов. Тема по учету и представлению финансовых обязательств и прекращению признания финансовых инструментов была перенесена из МСФО (IAS) 39 «Финансовые инструменты: признание и измерение». При этом изменения коснулись только отражения обязательств, учитываемых по справедливой стоимости с отнесением ее изменений на счет прибылей и убытков. Новый стандарт применяется для отчетных периодов, начинающихся с 1 января 2013 г. или после этой даты.

В соответствии с новым стандартом компании, имеющие финансовые обязательства, классифицированные как отражаемые по справедливой стоимости с отнесением ее изменений на счет прибылей и убытков, отражают изменения справедливой стоимости, обусловленные изменениями собственного кредитного риска, непосредственно в составе прочего совокупного дохода (ПСД). Последующий перенос сумм из ПСД на счета прибылей и убытков не производится, но накопленные прибыли или убытки могут быть перенесены в другие статьи в составе капитала.

Однако если представление изменения справедливой стоимости, обусловленное изменением кредитного риска данного обязательства, в составе ПСД приводит к несоответствию в учете на счете прибылей и убытков, то изменения справедливой стоимости отражаются в составе прибыли или убытка. Компания должна определить, возникает ли несоответствие в учете в момент первоначального признания финансового обязательства; при этом принятое решение не подлежит пересмотру. Это несоответствие должно быть обусловлено экономическими взаимоотношениями между финансовым обязательством и финансовым активом, в результате которых кредитный риск по обязательству зачитывается с изменением справедливой стоимости актива.

Новый стандарт МСФО 9 не вносит изменений в определение кредитного риска, содержащееся в МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации», но уточняет значение кредитного риска и содержит руководство, разъясняющее, каким образом встроенные производные инструменты, инструменты с привязкой к стоимости пая и залоговое обеспечение могут воздействовать на определение кредитного риска обязательства.

МСФО (IFRS) 9 обязателен к применению для годовых периодов, начинающихся с 1 января 2013 г. или после этой даты. Компании могут принять решение о досрочном применении, но не могут применять часть стандарта, касающуюся финансовых обязательств, не применяя требований, касающихся финансовых активов. Тем не менее компании по-прежнему могут применять положения в отношении финансовых активов, содержащиеся в МСФО (IFRS) 9, не применяя требований, касающихся финансовых обязательств.

Аналогично руководству по переходу на новый стандарт в части классификации и измерения финансовых активов компании, досрочно применяющие этот стандарт до 1 января 2012 г., не обязаны производить пересчет сравнительной информации.

Расширение требований к раскрытию информации о переданных финансовых активах

В октябре 2010 г. Совет по МСФО принял изменения к МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации», требующие раскрытия дополнительной информации о рисках, возникающих в связи с переданными финансовыми активами.

Изменения следуют из проекта для обсуждения «Прекращение признания», выпущенного в апреле 2009 г. Они связаны с опасениями, высказанными странами «Большой двадцатки» во время финансового кризиса, в том числе и в отношении того, что финансовая отчетность не дает возможности пользователям понять текущие риски компаний, возникающие в силу прекращения признания дебиторской задолженности и других финансовых активов.

Помимо требований по расширению раскрываемой информации, в проекте для обсуждения предложены изменения в учете переданных финансовых активов. Изменения включают требования раскрытия информации по классам активов о характере, балансовой стоимости, рисках и выгодах, связанных с финансовыми активами, переданными другой стороне, но остающимися на балансе компании. Раскрываемая информация также должна дать возможность пользователю получить представление о сумме всех связанных с этим обязательств и о связи между финансовыми активами и соответствующими обязательствами.

В случае когда признание финансовых активов было прекращено, но у компании по-прежнему остаются некоторые риски и выгоды, связанные с переданным активом, необходимо раскрытие дополнительной информации, чтобы последствия данных рисков можно было понять. При этом раскрывается следующая информация:

– балансовая стоимость и справедливая стоимость признанных активов или обязательств, которые служат основанием для продолжения участия в переданном активе;

– информация, отражающая максимальный риск убытков;

– сроки и сумма потенциального и договорного выбытия денежных средств, которое может потребоваться в результате продолжающегося участия.

Также необходимо раскрывать информацию о прибылях или убытках, возникающих в связи с переданными активами и сохраненным участием в этих активах. Дополнительная информация раскрывается в случаях, когда общая сумма поступлений от передачи активов, которая квалифицируется как прекращение признания, не распределяется равномерно в течение отчетного периода.

vУчет прав, выраженных в иностранной валюте

В октябре 2009 г. для целей улучшения стандарта МСФО 32 «Финансовые инструменты: раскрытие и представление информации» была выпущена поправка «Классификация вопросов, касающихся прав», которая распространяется на отчетные периоды, начинающиеся с 1 февраля 2010 г. или позднее(при этом раннее применение разрешено).

Поправка раскрывает учет вопросов, касающихся прав, выраженных в валюте, отличной от функциональной валюты эмитента. С выходом данной поправки такие права теперь классифицируются как капитал (при условии соблюдения определенных условий) – независимо от валюты, в которой выражена цена покупки. Ранее эти инструменты должны были быть учтены как производные финансовые обязательства.

Данная поправка должна применяться ретроспективно в соответствии с МСФО 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки», покрывая периоды, начинающиеся с 1 января 2011 г.

Погашение финансовых обязательств с помощью долевых инструментов

Интерпретация IFRIC 19 «Погашение финансовых обязательств с помощью долевых инструментов» начнет действовать для годовых периодов, начинающихся с 1 июля 2010 г.

Данная интерпретация разъясняет порядок учета предприятием своих финансовых обязательств в условиях, когда они пересмотрены и в результате такого пересмотра предприятие должно выпустить собственные долевые инструменты в пользу кредитора. Таким образом, чтобы погасить всю или часть финансовых обязательств, предприятие вынуждено будет обменять свои выпущенные облигации на акции.

Поправка требует, чтобы финансовый результат от такой транзакции был признан в составе прибыли или убытка. Он будет определяться как разница между балансовой стоимостью финансового обязательства и справедливой стоимостью выпущенных долевых инструментов.

Если справедливая стоимость выпущенных долевых инструментов не может быть надежно оценена самостоятельно, то такие долевые инструменты должны быть измерены на основе справедливой стоимости погашаемого финансового обязательства. Данная интерпретация будет обязательной к применению с 1 января 2011 г.

Отчет о совокупном доходе – изменения в течение 2010 г.

В июне 2010 г. Совет по МСФО опубликовал проект стандарта, согласно которому все компании должны представлять единый отчет о совокупном доходе. Это изменение к МСФО (IAS) 1 «Представление финансовой отчетности» отменяет присутствующую в действующей редакции стандарта возможность представлять отдельно отчет о прибылях и убытках.

Промежуточные суммарные итоги чистой прибыли или убытка и ПСД будут представляться как отдельные разделы в отчете о совокупном доходе. Статьи, входящие в состав ПСД, которые могут быть перенесены в состав прибылей и убытков в будущих периодах (например, при учете хеджирования денежных потоков и списании накопленных курсовых разниц продаваемой дочерней компании), должны представляться отдельно от статей, которые переноситься не будут (например, актуарные прибыли и убытки).

Предлагаемые изменения необходимы для лучшей сопоставимости отчетных данных различных компаний, в особенности актуальной после предложения признавать актуарные прибыли и убытки в составе ПСД и включения в МСФО (IFRS) 9 «Финансовые инструменты» возможности отражать информацию об изменениях справедливой стоимости некоторых финансовых инструментов в составе ПСД.

Название отчета будет изменено на «отчет о прибылях и убытках и прочем совокупном доходе». При этом сохранится гибкий подход к возможности использования других названий для основных форм финансовой отчетности.

Предлагаемое изменение распространяется на все компании. Компании, которые в настоящее время отдельно представляют отчет о прибылях и убытках, должны будут составлять только один отчет, в котором будут отражаться и чистая прибыль, и прочий совокупный доход. Компании, которые в настоящее время представляют один отчет, должны будут изменить формат раздела, содержащего данные о ПСД, с тем чтобы представить отдельно статьи, которые впоследствии будут перенесены на счет прибылей и убытков.

Учет в добывающих отраслях

В апреле 2010 г. Совет по МСФО опубликовал проект для обсуждения «Добывающие отрасли». Этот документ стал результатом международного исследовательского проекта, начатого еще в 2004 г., целью которого является разработка нового международного стандарта финансовой отчетности (МСФО) для предприятий горно- и нефтегазодобывающей отраслей.

Действующий в настоящее время стандарт МСФО (IFRS) 6 «Разведка и оценка запасов полезных ископаемых» был выпущен в 2004 г. как промежуточный стандарт, ожидающий окончания данного исследовательского проекта. Он не рассматривает многие специфические вопросы, связанные с учетом разработки и добычи минеральных ресурсов, нефти и газа, не содержит требований специального раскрытия информации, которая могла бы помочь пользователям финансовой отчетности понять и оценить риски, связанные с добывающей деятельностью.

В Проекте предлагаются рекомендации в отношении следующих вопросов:

– определения запасов и ресурсов для целей финансовой отчетности;

– основ признания минеральных и нефтегазовых активов;

– первоначального и последующего измерения минеральных и нефтегазовых активов;

– объема и характера раскрытия информации.

Основные рекомендации, предлагаемые Проектом, включают следующие:

1. Единую модель финансовой отчетности для предприятий горной и нефтегазовой отраслей. Основные виды деятельности (т. е. разведка, оценка, разработка и добыча), а также риски и неопределенности, характерные для добывающих отраслей, похожи.

2. В качестве определений запасов и ресурсов для целей финансовой отчетности должны использоваться определения, разработанные Комитетом по международным стандартам отчетности о запасах (CRIRSCO), или эквивалентные определения Общества инженеров-нефтяников (SPE).

3. Минеральные и нефтегазовые ресурсы признаются после получения юридического права на ведение поисково-разведочных работ. Информация, полученная в ходе деятельности по разведке и оценке запасов минеральных ресурсов, а также в ходе деятельности по разработке месторождений, представляет собой уточнение величины активов, связанных с разведкой/запасами и ресурсами.

4. Минеральные и нефтегазовые активы измеряются по первоначальной стоимости, при этом в финансовой отчетности дополнительно раскрывается информация об объеме и текущей стоимости запасов.

5. Подробное раскрытие в финансовой отчетности следующей информации:

а) объема запасов в разбивке по видам сырья и по стране (или проекту, где это имеет существенное значение);

б) измерения доказанных и вероятных запасов по текущей или справедливой стоимости в разбивке по крупным географическим регионам;

в) выручки в разбивке по видам добытого сырья;

г) затрат (при этом данные представляются за последние пять лет):

– затраты на разведку;

– затраты на разработку;

– затраты на добычу.

Представление финансовой отчетности

В июле 2010 г. СМСФО и ССФУ опубликовали проект для обсуждения, в котором предлагается внести изменения в формат представления финансовой отчетности, подготовленной как по МСФО, так и по ГААП США. Пересмотренная форма позволит пользователям финансовой отчетности лучше понять показатели деятельности компании.

От компаний потребуется подразделять статьи отчетов о финансовом положении, совокупном доходе и движении денежных средств на ключевую и прочую деятельность. Предлагается представлять информацию в отчетности в разрезе новых категорий, которые будут внесены в отчеты о финансовом положении и совокупном доходе.

Категории в отчете о финансовом положении:

– Финансово-хозяйственная деятельность.

- Операционная деятельность.

- Финансирование в результате операционной деятельности.

- Инвестиционная деятельность.

– Прекращенная деятельность.

– Налоги на прибыль.

– Финансирование.

- Кредиты.

- Акционерный капитал.

Категории в отчете о совокупном доходе:

– Финансово-хозяйственная деятельность.

- Операционная деятельность.

- Финансирование в результате операционной деятельности.

– Итого операционных доходов.

– Инвестиционная деятельность.

– Итого дохода от финансово-хозяйственной деятельности.

– Финансирование.

– Налоги на прибыль.

– Чистая прибыль от продолжающейся деятельности.

– Прекращенная деятельность.

– Чистая прибыль.

– Прочий совокупный доход.

– Итого прочего совокупного дохода.

Далее информация будет разделяться по функциям в формах финансовой отчетности и по характеру – в примечаниях. «Функция» относится к видам деятельности компании (например, реализация товаров или услуг). «Характер» относится к экономическим характеристикам или чертам, которые определяют активы, обязательства, доходы и расходы (например, характер расходов включает затраты на оплату труда и материалов). Принципы разделения на составные части и единства форм отчетности не применяются к отчету об изменениях акционерного капитала.

Отчет о движении денежных средств

Потоки денежных средств будут представлены с использованием прямого метода, а также должна быть раскрыта сверка прибыли от операционной деятельности к чистым потокам денежных средств от операционной деятельности. Использование прямого метода позволяет повысить прозрачность и полезность информации о движении денежных средств. Информация о движении денежных средств, основанная на прямом методе, может быть подготовлена либо с использованием данных, полученных непосредственно из бухгалтерской отчетности, либо в результате анализа оборотов и изменения активов и обязательств.

Поправка к учету отложенных налогов

В сентябре 2010 г. Совет по МСФО выпустил проект для обсуждения с предложением предусмотреть исключение из применяемого принципа измерения отложенных налоговых активов или обязательств, возникающих в отношении некоторых нефинансовых активов, измеряемых по справедливой стоимости.

Согласно существующему принципу измерения, предусмотренному в МСФО (IAS) 12, оценка отложенных налоговых активов или обязательств должна отражать налоговые последствия, размер которых зависит от того, каким образом руководство предполагает возместить или погасить балансовую стоимость активов или обязательств компании. Например, руководство может ожидать возмещения стоимости актива посредством его использования, продажи или комбинации использования и продажи. Ожидания руководства могут оказать влияние на измерение отложенных налогов, если к прибыли, получаемой от использования и продажи актива, применяются различные налоговые ставки или налоговые базы.

Совет по МСФО полагает, что компании, имеющие инвестиционную собственность, измеряемую по справедливой стоимости, иногда прибегают к субъективным суждениям при оценке части балансовой стоимости, которая будет возмещена путем получения дохода от аренды (т. е. за счет использования), и той части, которая будет получена за счет продажи, особенно при отсутствии конкретного плана в отношении продажи на определенный момент.

Предложение Проекта предусматривает введение базового предположения, что стоимость некоторых активов, измеряемых по справедливой стоимости, может быть полностью возмещена путем продажи. Предположение применяется к отложенным налоговым обязательствам или активам, которые возникают в отношении инвестиционной собственности, основных средств или нематериальных активов, которые:

– измеряются с использованием модели справедливой стоимости или модели переоценки либо

– изначально измеряются по справедливой стоимости при объединении бизнеса, если покупатель в дальнейшем использует модель переоценки или модель справедливой стоимости для измерения этих активов.

Предположение о полном возмещении стоимости путем продажи может быть опровергнуто в случае, если имеется очевидное свидетельство того, что компания будет потреблять экономические выгоды от актива в течение срока его использования.

Действие ПКИ (SIC) 21 «Налоги на прибыль – возмещение стоимости переоцененных неамортизируемых активов» будет прекращено при принятии поправки.

Предоплата взносов по фондированию пенсионных планов

Принятая поправка к интерпретации IFRIC 14 «Предоплаты минимальных взносов по фондированию пенсионных планов» исправляет непреднамеренное последствие, вызванное в свое время принятием самой Интерпретации IFRIC 14 «IAS 19 – Ограничение на активы пенсионных планов с определенными выплатами, минимальные требования к фондированию и их взаимодействие».

Без учета только что выпущенной поправки предприятиям не разрешается признавать в качестве актива некоторые добровольные ранние предоплаты по минимальным взносам фондирования пенсионных планов. Однако это было непланируемым и неожидаемым последствием выпуска IFRIC 14, и поправка как раз исправляет эту ситуацию. Поправка вступит в силу для годовых периодов, начинающихся с 1 января 2011 г., при этом допускается досрочное применение. Кроме того, данная поправка должны быть применена ретроспективно для ранних сравнительных периодов.

Изменения к МСФО в рамках проекта ежегодного усовершенствования стандартов 2010 г.

В мае 2010 г. Совет по МСФО опубликовал вновь вводимые изменения к МСФО. Процесс ежегодного усовершенствования стандартов предусматривает внесение в них несрочных, но важных поправок, которые не станут частью самостоятельного отдельного проекта.

Данные изменения касаются вопросов, которые были включены в проект предполагаемых поправок к МСФО, опубликованных в августе 2009 г. Кроме того, изменения 2010 г. включают поправки к МСФО (IFRS) 1 в отношении компаний, деятельность которых подвержена тарифному регулированию. Эти поправки были частью проекта стандарта «Деятельность, подлежащая тарифному регулированию», опубликованного в июле 2009 г.

Поправки коснулись следующих шести стандартов и одной интерпретации ПКИ (IFRIC):

1) МСФО (IFRS) 1,

2) МСФО (IFRS) 3,

3) МСФО (IFRS) 7,

4) МСФО (IAS) 1,

5) МСФО (IAS) 27,

6) МСФО (IAS) 34,

7) ПКИ (IFRIC) 13.

В основном поправки вступают в силу с годовых отчетных периодов, начинающихся после 1 января 2011 г.; при этом разрешено их досрочное применение. Ниже приводится краткая информация о внесенных изменениях.

- МСФО (IFRS) 1. Если компания, впервые применяющая МСФО, меняет свою учетную политику или порядок использования исключений, разрешенных в стандарте МСФО (IFRS) 1, после публикации промежуточной финансовой информации в соответствии с требованиями МСФО (IAS) 34, она обязана при составлении первой годовой отчетности по МСФО объяснить данное изменение и включить информацию о его влиянии в сверку данных, требуемую в соответствии с МСФО (IFRS) 1. - МСФО (IFRS) 1. Исключение, позволяющее использовать «условную стоимость» (deemed cost), возникающую при переоценке, необходимость проведения которой вызвана такими причинами, как приватизация, которая имела место не позднее даты перехода на МСФО, теперь распространяется и на переоценку, проведенную в течение периода, включенного в первую финансовую отчетность по МСФО. - МСФО (IFRS) 1. Компании, деятельность которых подлежит тарифному регулированию, могут в качестве «условной стоимости» отдельных объектов основных средств или нематериальных активов использовать их балансовую стоимость, по которой они учитывались в соответствии с ранее применявшимися национальными правилами финансового учета. Компании, которые используют данное исключение, при переходе на МСФО должны провести тестирование каждого объекта на обесценение согласно МСФО (IAS) 36. - МСФО (IFRS) 3. Соглашения, предусматривающие условное вознаграждение, возникающее в результате объединения бизнеса с датой приобретения, предшествующей дате начала применения МСФО (IFRS) 3 (пересмотренного в 2008 г.), необходимо учитывать в соответствии с требованиями предыдущей версии МСФО (IFRS) 3 (выпущенной в 2004 г.). - МСФО (IFRS) 3. Возможность выбора оценки долей участия, не обеспечивающих контроль по справедливой стоимости либо в размере пропорциональной доли покупателя в чистых активах приобретенной компании, применима только к тем инструментам, которые являются уже существующими долями участия в капитале компании и наделяют своих держателей правами на получение соответствующей пропорциональной доли в чистых активах в случае ликвидации компании. Все остальные элементы, включаемые в доли участия, не обеспечивающие контроль, измеряются по справедливой стоимости, за исключением случаев, когда согласно МСФО требуется применение другой основы оценки. - МСФО (IFRS) 3. Руководство по применению МСФО (IFRS) 3 распространяется на все сделки с выплатами, основанными на акциях, в рамках объединения бизнеса, включая как сохраненные, так и добровольно измененные вознаграждения в виде выплат, основанных на акциях. - МСФО (IFRS) 7. Поправки включают несколько разъяснений, которые относятся к раскрытию информации о финансовых инструментах. - МСФО (IAS) 1. Компании могут представлять анализ прочего совокупного дохода в разрезе его статей в отчете об изменениях в капитале либо в примечаниях к отчетности. - МСФО (IAS) 27. Поправки к МСФО (IAS) 21, МСФО (IAS) 28 и МСФО (IAS) 31, вытекающие из пересмотра МСФО (IAS) 27 в 2008 г., применяются на перспективной основе. - МСФО (IAS) 34. Дополнительные требования к раскрытию информации в МСФО (IAS) 34, касающиеся существенных событий и операций, включая изменения в определении справедливой стоимости. Также указано на необходимость представления уточненной информации, раскрытой в последнем годовом отчете.В интерпретации ПКИ (IFRIC) разъясняется значение термина «справедливая стоимость» в контексте определения призовых баллов в рамках программ лояльности и поощрения клиентов.

Продолжение следует

[1] Детальный анализ новых стандартов был выполнен в более ранних выпусках нашего журнала в течение 2010 г. по мере выхода новых стандартов, дискуссионных документов и проектов.

СТАТЬИ >> МИРОВАЯ ЭКОНОМИКА

Расплата за рейганомику

В 80-х годах США сократили программы поддержки экономики и предоставили особые привилегии корпорациям и богатейшим людям. Это, в конечном счете, привело к недофинансированию ряда секторов экономики, включая те, которые отвечают за рост конкурентоспособности национального хозяйства, отметил ректор Института Земли Колумбийского университета (The Earth Institute at Columbia University) Джеффри Сакс, выступая в Санкт-Петербурге на вручении ему Международной Леонтьевской медали.

Церемония награждения Джеффри Дэвида Сакса (Jeffrey David Sachs) состоялась 11 июня 2010 года в зале Леонтьевского центра. Профессор Сакс был удостоен медали в 2008 году за выдающиеся заслуги в качестве теоретика и практика рыночных реформ и макроэкономической стабилизации. Традиционная почетная лекция лауреатаназывалась «Достижение устойчивого глобального экономического роста» («Achieving Sustained Global Economic Growth») , но в основном была посвящена анализу причин экономического кризиса в Соединенных Штатах Америки. Последний кризис, как полагает Джеффри Сакс, стал результатом не только действия циклических факторов, но и структурных изменений, имеющих более глубокие корни. С одной стороны, Америка остается страной с очень богатой экономикой, с большим количеством развитых секторов, использует последние технические инновации. С другой стороны, нельзя не видеть, что ее экономика функционирует не самым эффективным образом, причем на протяжении нескольких десятков лет, утверждает профессор.

Основные симптомы заболевания американской экономики, по его мнению, таковы:

Высокий уровень безработицы. Ее официальная величина составляет 10%. Однако если учесть и тех, кто трудится в режиме неполного рабочего дня, а также тех, кто вообще отказался от поисков работы и покинул рынок труда, то эта цифра удвоится, т.е. фактический уровень безработицы составляет почти 20%.

Фискальный кризис и дефицит бюджета. В США бюджетный дефицит составляет около 10% от ВВП. Для страны это рекордно высокий уровень. До начала 80-х дефицит бюджета составлял не более 4%, а в 2000 году даже наблюдался профицит, более чем в 2 %. В 2008 г. произошел резкий рост дефицита — с менее чем 2% до10% ВВП.

Обилие структурных проблем ощущается населением страны как прекращение роста уровня жизни, с одной стороны, и увеличение разрыва в доходах богатых и бедных слоев населения, с другой. Как и многие экономисты по всему миру, Джеффри Сакс пытался найти причины появления этих симптомов и реальные пути решения возникшей проблемы. Точного ответа, признался докладчик, не знает ни он сам, да и никто другой в мире. Профессор поделился своим личным мнением, подчеркнув, что его современная позиция отличается от той, которую он занимал еще два года назад.

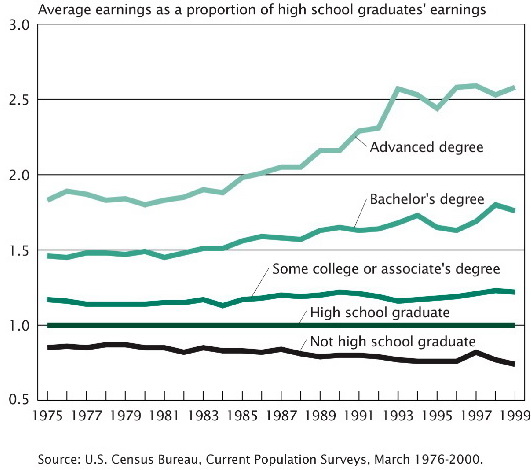

Глобализация, к приверженцам которой профессор причисляет и себя самого, стала одной из основных причин возникновения нынешнего кризиса. Рост международной конкуренции потребовал изменений, в том числе и в экономиках США и Западной Европы. Эти страны утратили свою прежнюю роль крупных промышленных центров, уступив эту область мировой экономики Китаю, Индии и другим странам. В результате резко снизилась потребность в рабочих традиционных промышленных отраслей, сократился спрос на персонал без высшего образования, малоквалифицированных рабочих. С 1980-х годов не наблюдался рост зарпла тнизкоквалифицированных работников, выпускников средних школ без университетского образования, доходы этих людей не возрастали, их заработные платы не корректировались с учетом инфляции. И, как видно из графика, только люди с университетским уровнем образования смогли достигнуть повышенного уровня дохода, причем разница в оплате труда, по сравнению с работниками без высшего образования, очень существенна (см. Диаграмму 1).

Диаграмма 1. Уровни доходов работников, занятых круглогодично полный рабочий день, в зависимости от наличия образования (1975-1999 гг.)

Примечание. За основу сравнения взяты доходы работников со средним образованием (High school graduate), ниже располагается кривая доходов трудящихся с незаконченным средним образованием (Not high school graduate), выше, соответственно, со среднеспециальным образованием (Some college or associate's degree), дипломом университета (Bachelor'sdegree) и ученой степенью (Advanced degree)

С 1980-х годов заработная плата руководства компаний начала расти неконтролируемыми темпами, оставляя далеко позади почти не меняющуюся зарплату обычных сотрудников компаний. К 2005 г. высшее руководство стало зарабатывать в 260 раз больше, чем обыкновенный служащий. Это результат изменения отношения государства к глобальным компаниям и богатым людям, в частности.

Транснациональные корпорации стали оказывать серьезное влияние на принятие политических решений в Соединенных Штатах. Некоторые компании настолько усилили свое влияние, что перешли в разряд глобальных и стали диктовать свои условия правительству. Реально им удалось добиться от государства снижения налогов и дерегулирования экономики. В наибольшей степени дерегулирование проявилось в финансовой сфере, что оказалось опасным для благосостояния страны.

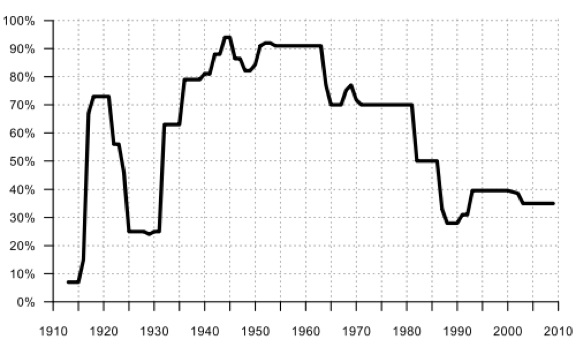

График 1. Уровень налогообложения высоких доходов

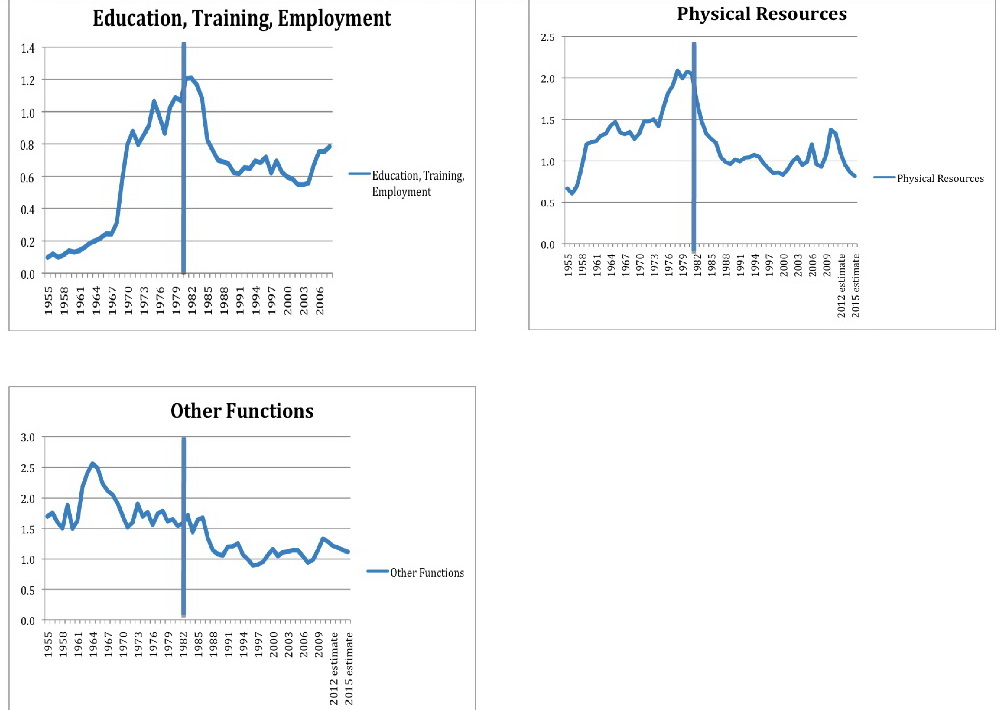

С приходом к власти президента Рейгана ставка налогов на высокие доходы снизилась с 77% до 28%. С тех пор она почти не повышалась. Одновременно были урезаны и госрасходы, в том числе в такие ключевые области, как образование (см. График 2, вверху слева), инфраструктура и защита окружающей среды (вверху справа), наука и международные связи.

График 2. Сокращение расходов на общественные нужды

В результате снижения государственных расходов на образование дети из малообеспеченных семей не имеют возможности продолжать свое образование после окончания средней школы (только 16% выпускников 1988 года из бедных семей получили высшее образование к 2000 году).

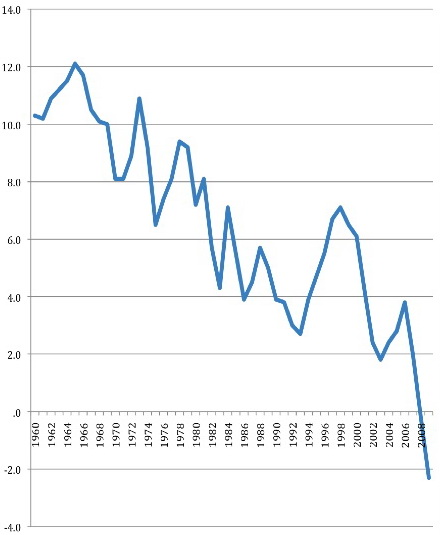

Население Соединенных Штатов перестало делать сбережения. Самый высокий уровень сбережений (12%) наблюдался в 60-х годах. Менее чем за полвека, подчеркивает Дж. Сакс, произошла смена модели поведения, сегодня и американский бюджет, и простые американцы живут взаймы (см. График 3).

График 3. Уровень сбережений как процент от совокупного национального дохода

Основная проблема Америки в том, подчеркнул докладчик, что ее очень динамичная рыночная экономика оказалась фактически полностью выведена из-под контроля государства. Баланс сил между государством и частным сектором был нарушен.

«Государство должно располагать достаточными средствами для финансирования образования, науки, инфраструктуры, — отметил профессор. — Для этого необходимо повысить налоги. Однако сегодня ни одна из политических партий не собирается продвигать подобные меры, опасаясь проиграть выборы при неготовности избирателей голосовать за усиление налогового бремени». Демократическая партия президента Обамы предлагает повысить государственные расходы, и профессор Сакс согласен с необходимостью их увеличения, но демократы не собираются существенно повышать налоги. Дефицит бюджета при нынешнем президенте достиг своего максимума за всю историю США — таков результат нынешней политики.

Республиканская партия предлагает снизить налоги и еще больше сократить бюджетные расходы, что, по мнению докладчика, является огромной ошибкой, потому что и сейчас финансирование здравоохранения, научные исследования и развитие инфраструктуры совершенно недостаточны.

Меры, которые необходимо провести правительству для повышения конкурентоспособности на мировом рынке, по мнению Джеффри Сакса состоят в следующем:

- повышение государственных расходов на те сектора экономики, которые не могут финансироваться частным сектором (образование, научные исследования, инфраструктуру и т.д.), во всяком случае, в необходимом для поддержания конкурентоспособности уровне. В том числе необходимо обеспечить возможность получения высшего образования детям из бедных семей. Увеличение размера финансирования высшей школы и курсов повышения квалификации.

- выделение дополнительных средств на развитие жилищно-коммунального хозяйства, которое принципиально не обновлялось уже более 30 лет.

- увеличение вложений в научные исследования и разработки, прежде всего в те, которые связаны с альтернативной энергетикой.

Средства для реализации такой политики, по мнению Дж. Сакса, можно получить через повышение уровня налогообложения высоких доходов граждан, увеличение ставок налога с продаж, а также снижение расходов на военный сектор. Последние, по мнению профессора, могут быть снижены, как минимум, на 40%. Ежегодно на ведение войн в Афганистане и Ираке США тратят 100 млрд долл.

- Книги Джефри Сакса в Озоне

- Видео выступление Джефри Сакса

- Википедия о Джефри Саксе и на английском

- Официальная страничка Джефри Сакса

СТАТЬИ >> МАКРОЭКОНОМИКА

Экономика ресурсного проклятия

Российская экономическая школа и Политехнический музей 10 ноября открыли цикл лекций "Экономика: просто о сложном". Третью лекцию цикла "Экономика ресурсного проклятия" прочел профессор РЭШ Константин Сонин.

Сегодняшняя лекция посвящена более сложному предмету, чем предыдущие лекции профессоров РЭШ цикла "Экономика: просто о сложном". Достаточно сказать, что в РЭШ такой лекции нет, потому что нет такого предмета, в рамках которого она могла бы быть адекватно рассказана. Она лежит на стыке нескольких наук. Для обучения это всегда сложно, потому что непонятно, в каком курсе ее рассказывать. Тем не менее, тема важная и интересная, поэтому мы хотим про нее поговорить. (Прослушать лекцию можно здесь).

Начну я с небольшой аналогии. Я ее придумал во время финансового кризиса: из соображений самозащиты. В это время предъявлялось много претензий: где не появишься, тебя спрашивают, почему все идет не так, как должно было идти, почему вы этого не предвидели. Я стал объяснять. Я придумал эту аналогию.

Экономическая профессия похожа на врачебную профессию. Причем аналогии можно проводить на всех уровнях. Есть экономисты, которые что-то делают в фирмах и в правительстве. Они, соответственно, - относятся к лечащим врачам. Есть специалисты, которые преподают в вузах. Они, соответственно, - к преподавателям медицинских вузов. Есть экономисты-ученые. Это то же самое, что химики, теоретические физики. Эти экономисты имеют примерно такое же отношение к тому, что происходит на улицах (какие там цены, какая инфляция), какое имеют теоретические физики и химики.

Я заранее извиняюсь: в списках зарегистрировавшихся на лекцию были врачи. Но в этом и состоит привлекательность аналогии: проводишь аналогии с областью, в которой ничего не знаешь!

Эта аналогия хорошо защищает. К примеру, спрашивают: "Почему же экономисты не видели спад?". Мы говорим:"Вы что – считаете врачей дураками? Люди же умирают. Вы же не предъявляете такой претензии?". Врачи могут прекрасно лечить, но люди все равно умирают. Так и мы, экономисты. Мы стараемся, как можем.

Тут не только защита. Эта аналогия вообще важна. К примеру, как собирают свою информацию врачи. Пришел к врачу больной, жалуется на что-то. Часто врачу трудно понять, что с ним происходит. Бывает, что диагноз требует многих анализов и многих месяцев.

Что делает врач? Есть у него какой-то больной. Есть какой-то предварительный диагноз. Он смотрит на ту информацию, которая собрана за годы аналогичными диагнозами. Он смотрит на то, что делалось в этих случаях. Никакие случаи не похожи! Никакие люди не похожи. Даже если я прочитал все случаи про то, как лечилась эта болезнь в нашей стране или во всем мире, это не значит, что я могу знать точно, как лечить этого человека.

То же самое и с экономистами. Каждая отдельная страна - отдельный случай. Мы что-то из него извлекаем. Мы считаем, что из этого можно получить какой-то структурный опыт, какое-то понимание того, что относится не собственной к этой стране, а к любым другим странам. Из этого мы делаем какие-то предписания для других стран. То же самое относится к сбору статистики.

Памятуя об этой аналогии, я собираюсь рассказывать про экономику"ресурсного проклятия". Сказать "ресурсное проклятие" - это почти то же самое, что врачу сказать"рак". Есть огромное количество случаев. Каждый отдельный. Каждый может выглядеть очень-очень хитро."Ресурсное проклятие" - это, в конечном счете, феномен, который складывается из совокупности отдельных эпизодов.

Последовательность будет такая. Я сначала скажу про макроэкономический взгляд. Про те объяснения, которые предлагались до того, как глядя на"ресурсное проклятие", экономисты стали смотреть на политические факторы. Я расскажу, какие из этого были извлечены уроки. Или (в рамках аналогии), что экономисты научились лечить.

После этого следующая часть. Другое объяснение, другой подход к"ресурсному проклятию". Это институциональный взгляд. Я расскажу про анализ одного конкретного института и постараюсь поставить это в перспективу – почему, когда мы говорим про один конкретный институт, это важно по отношению ко всему. Постараюсь поговорить про российский опыт.

Что такое"ресурсное проклятие"? Есть страны, у которых есть большие запасы природных ресурсов. Когда мы говорили про природные ресурсы, то чаще всего и нормальнее всего говорить про нефть. Нефть отличается от других природных ресурсов тем, что у нее совершенно четко есть мировая цена. Нет ни одной страны, которая могла бы хоть сколько-нибудь серьезно в долгосрочной перспективе повлиять на эту мировую цену. Это всегда вне влияния какого-то стратегического агента.

Слишком большому количеству стран в мире надо сговориться, чтобы повлиять на цену на нефть. Но нет свидетельств, что это можно сделать в долгосрочной перспективе. Все остальные (почти все остальные) природные ресурсы: про них можно сказать, какая страна является основным производителем, в каких странах их много, в каких странах их мало. Рынки фрагментированные – там много стратегических игроков. Есть хорошие работы про алмазы. Но они всегда более узкие, более сконцентрированные на каких-то отдельных странах.

Что называют"ресурсным проклятием"? "Ресурсным проклятием" называют такой комплекс феноменов, связанный с тем, что страны, у которых есть нефть, растут и развиваются медленнее, чем, казалось, они должны были бы. Причем в некоторых случаях (я буду говорить про такие случаи) они развиваются просто натурально медленнее, чем страны, у которых все в точности так же: начальные условия точно такие же, окружение - точно такое же. Но, тем не менее, нефти нет, и эти страны развиваются быстрее.

Кажется парадоксом, потому что любой из нас понимает – если у вас больше денег, то кажется, что у вас больше перспектив для личного развития и получения удовольствия. Здесь получается некоторый парадокс. Но для большинства стран вопрос все-таки не о том, что с нефтью хуже, чем без нефти, а в том, что с нефтью не настолько лучше, насколько, казалось бы, должно было бы быть.

Природный ресурс есть. Кажется, что его можно использовать. Кажется, что можно из этого извлекать какую-то большую дополнительную пользу. Можно на эти деньги обучить детей, построить дороги. Оказывается, что нет: что в этих странах никакой прибавки из-за того, что у них есть что-то дополнительное, не происходит. Это уже загадка: почему, если чего-то больше, от этого может стать хуже. Вот это все и называется "ресурсным проклятием".

Когда я говорю, когда я ссылаюсь на какую-нибудь статью, имейте ввиду, что это не просто какая-то работа – имеется ввиду, что эта работа прошла большое количество разного проверок, что какие-то другие экономисты пытались это повторить. Если кто-то это опроверг, я бы тогда вам об этом сказал. Это не значит, что это истина в последней инстанции.

Страны, у которых есть ресурсная зависимость, растут хуже, чем могли бы. Во всяком случае, три норвежских экономиста показали в своей работе (в работах у них много разной статистики: чтобы убедиться, нужно, может быть, ее всю прочитать), что есть отрицательная зависимость вообще.

Я бы сказал, что, возможно, есть отрицательная зависимость частичная. Страны, у которых есть ресурсная зависимость, растут хуже, чем могли бы. Они считают, что показали, что страны, которые ресурсозависимы, вообще растут медленно. Если мы возьмем две страны - в одной есть нефть, в другой нет – при прочих равных (а сравнение имеет смысл, только когда мы можем сказать, что есть прочие равные) получается, что страна, которая с нефтью, растет медленнее.

Вот, к примеру, перечислено шесть стран (Венесуэла, Ирак, Иран Ливия, Катар, Кувейт). Это отдельные примеры, поэтому правильно про них думать, как про описанного индивидуального больного. Эти страны совершенно не похожи между собой.

В одной из стран в тот период, который здесь описывается (1965 -1968), были выборы. В Венесуэле. Это сейчас там их нет, а в этот период они были. В других странах была военная диктатура и международные санкции. Еще в одной - не было никакой диктатуры и не было никаких международных санкций. В третьей не было ни диктатуры, ни демократии, а была народная джамахирия. Страны были совершенно разные. Но если посмотрим за период в 30 лет среднегодовой рост ВВП на душу населения, то оказывается, что он там был отрицательный.

Это совершенно удивительная вещь. Практически весь мир за это время рос. Были страны, которые были экономическим чудом (типа Таиланда и Южной Кореи). Те страны, которые были середнякам (в этот период был, например, Советский Союз). Те страны, которые были относительно быстро развивающимися (чуть быстрее, чем весь мир - типа крупнейших западноевропейских стран и Америки). Все страны росли. Весь мир рос. Но было некоторое количество стран, у которых было большое количество нефти. Оказалось, что за весь этот период каждый год у них ВВП на душу населения только падал.

Среди них есть и страны с относительно небольшой рождаемостью. Так что нельзя объяснить спад ВВП демографией. Нельзя сказать, что, все дело в том, что знаменатель (ВВП на душу населения) рос быстро.

Каждый пример, в сущности, является загадкой. Почему мы в следующем году, живем хуже, чем в предыдущем. Если такое происходит один год - это можно оправдать. Если на протяжении 30-ти лет оказывается, что мы каждый год жили хуже, чем предыдущий, - это интеллектуальная загадка и проблема.

У этого феномена есть несколько больших объяснений. По каждому из этих объяснений написано много статей. Можно прочитать целый курс по экономике "ресурсного проклятия". Те ссылки, с которых можно начать разбираться в этой теме, я описал в своем живом журнале. Также я могу ответить на e-mail, посоветовать с чего начать читать. Ну а можно начать читать с любой статьи на этом слайде и дальше по ссылкам почитать то, что об этом пишется.

Я сейчас по очереди поговорю про эти объяснения.

Первое - макроэкономическое объяснение. Надеюсь, Олег Замулин рассказал достаточно. Но даже если вы не были на его лекции, я, все равно, коротко расскажу. Идея называется голландской болезнью. Пока просто запомним то, что называется в современной экономической науке голландской болезнью.

Голландской болезнью называется такое явление. Представляем что в экономике всего три сектора: нефтяной, торгуемый и неторгуемый. Торгуемый – это товары, на которые в каком-то смысле есть мировая цена. Товары, которые ввозятся через заграницу, и товары, которые производятся у нас в стране, являются конкурентными. Не обязательно они являются совершенными аналогами. Важно то, что люди могут захотеть купить этот товар вместо импортного, и наоборот импортный вместо домашнего. Это торгуемый сектор.

Есть неторгуемый сектор, где товары или услуги, которые не имеют ни каких аналогов. Во всех классических учебниках экономики приводится пример услуг парикмахера. Никто не летает в Париж к парикмахеру, замещая парикмахера в Москве. Но поскольку народ стал так активно летать в Париж к парикмахерам, что этот пример как-то стало даже неудобно приводить. Все что связанно с услугами это не торгуемый сектор. Вы же не полетите в Лондон, чтобы послушать лекцию цикла "Просто о сложном".

Что происходит в экономике, когда меняется мировая цена на нефть?

Как я уже сказал в самом начале: в чем отличие нефти от алмазов? Можно с уверенностью считать (это очень хорошее приближение), что мировая цена на нефть не зависит от того, что происходит в нашей стране. Если даже произойдет какой-нибудь теракт, кто-нибудь взорвет половину наших скважин, то будет лишь временный скачок мировых цен на нефть. Но в целом можно предполагать, что никакого влияния на мировую цену на нет.

Предположим, что мы по-прежнему производим ровно столько же нефти сколько производили, а цена на нефть поднялась. Что тогда происходит? В нашу страну попадает больше долларов. Или их получает нефтяная компания, выплачивая в качестве дивидендов своим акционерам. Или их получает правительство, позднее каким-то образом тратя. Важно, что они попали в страну. Из-за этого рубли, количество которых не изменилось, начинают дорожать относительно доллара. Это пересечение спроса и предложения на рынке долларов в нашей стране. Если это происходит, тогда цена рубля относительно доллара растет. Рубль удорожает.

Что происходит с этими секторами? В торгуемом секторе у компаний (все, которые работают на экспорт) появляется проблема. Потому что они получают за свою экспортную продукцию более дешевые доллары, а своим рабочим платят зарплату, только в более дорогих рублях. Из-за этого им становится сразу хуже.

Если подобная ситуация продолжается какое-то продолжительное время, то начинается перемещение ресурсов торгуемого сектора в неторгуемый. Просто потому, что в торгуемом стало относительно хуже: компании стали получать в рублях меньше прибыли. Если у нас это происходит пару месяцев, то мы видим только переток финансовых ресурсов из торгуемого сектора в неторгуемый. Если это продолжается несколько лет, то тогда мы увидим и как менее мобильный фактор производства перемещается из торгуемого сектора в неторгуемый.

В результате в торгуемом секторе выпуск снижается, в неторгуемом секторе выпуск растет. Спрашивается: так ли это плохо? Чем, плохо для экономики, что у нас в место одного сектора теперь больше производится в другом секторе? Оказывается, это плохо. Потому что весь современный экономический рост связан с ростом производительности труда. Рост производительности труда выше в торгуемом секторе.

Экстерналии - то, что производится внутри фирм и приносит какую-то пользу для других фирм - гораздо больше в торгуемом секторе. Статически никакой проблемы не возникает. Но если мы посмотрим на протяжении нескольких лет, то оказывается, что в результате экономика замедляется, потому что торгуемый сектор важнее. Сейчас его модно называть инновационным сектором - имеется ввиду создание такой продукции, которая конкурентно способна на международном рынке, соответственно, это торгуемый товар.

Вот я и рассказал, что такое голландская болезнь. Голландская болезнь – это такое явление, которое состоит в подавлении торгуемого сектора за счет не торгуемого, когда повышаются цены на природные ресурсы.

Какие нужно сделать здесь замечания? Во-первых, описали это впервые в Голландии. Но, во-первых, она не голландская, во-вторых, не болезнь. Не голландская, потом что, хотя это там появилось там впервые, это не проявилось. Не болезнь потому, что в Голландии ни каких долгосрочных последствий не наблюдалось.

В других странах описаны отдельные случаи долгосрочных последствий подобного явления. Норвегию часто приводят в качестве примера успешной победы над своим ресурсным проклятием. Но, если приглядеться, то оказывается что не все в Норвегии было весело. В частности, за то время пока цены на нефть были высокими, доля экспорта в ВВП не изменилась, а доля нефтяного экспорта в структуре норвежского экспорта сильно выросла.

Можно сказать, что нефтяной сектор вытеснил более хороший, более инновационный торгуемый сектор. При этом в Норвегии не произошло падения уровня жизни, не произошло никаких трагических последствий для демократии. В той же Нигерии, например, бывает, что резкое падение цен на нефть приводит к военным переворотам. В Норвегии это ничего не произошло, тем не менее, следы голландской болезни у них были.

Естественно теперь спросить про нашего больного. Есть ли следы голландской болезни в России? И ответ будет сложный. Оснований для опасений несколько. Во-первых, были годы, когда очень быстро росла реальная зарплата в некоторых секторах. Но если у нас зарплата растет быстрее, чем производительность труда, то это значит, что ресурсы перетекают не к самым производительным факторам, а по какой-то другой причине.

Есть работа, которая показывает то, как сильно были связаны изменения цен на нефть с удорожанием рубля относительно доллара. То есть тот механизм, о котором я рассказывал по ходу объяснения голландской болезни, очень хорошо работал.

Есть и еще одно основание для опасений. Если мы посмотрим на график инвестиций в основной капитал российских компаний и среднюю цену на нефть, мы увидим, что, даже если эти графики не в точности соответствуют друг другу, они страшно похожи. Если мы подозреваем то, что экономика нашей страны в целом является ресурсозависимой, то этот график подсказывает, что должны быть какие-то опасения. Казалось бы, проблемы должны возникать. Но, если мы посмотрим на то, что происходит с секторами экономики - того эффекта нет. Резкого перетекания из торгового сектора в неторговый не происходит.

Далее можно сравнить структуру товарного экспорта в четырех переходных экономиках, (бывшие нефтяные социалистические страны – Россия, Казахстан, Азербайджан и "прочие страны с переходной экономикой").

Что здесь видно? Страны, у которых не было нефти, у них хороший, торгуемый сектор все время рос. У двух других стран с нефтью (у Азербайджана и Казахстана) за годы высоких цен на нефть, начиная с 2000 года, заметно, что доля топлива в экспорте повышается, а доля торгуемого сектора и обрабатывающих производств снижается. Если посмотреть на Россию, то можно заметить подобные слабые симптомы. Но нельзя сказать, что в период высоких цен на нефть наш высокотехнологический сектор был подавлен этими высокими ценами на нефть. То есть, он был подавлен, но в небольшой степени. У нас, можно сказать, голландская болезнь в легкой форме.

Можно посмотреть и на структуру ВВП России. Из нее видно, что между 2002 и 2008 годом никаких особенных изменений не произошло. Если бы была голландская болезнь в тяжелой форме, то у нас все связанное с нефтью, с добычей полезных ископаемых, должно было бы вырасти, а все что связано с промышленностью должно было бы сократиться. Ничего такого не наблюдается.

Для тех, кто хочет вникнуть глубже в эту проблему, полезно посмотреть статью Натальи Волчковой и Дэвида Тарра 2005 года, в которой очень аккуратно пересчитаны доли промышленности с учетом тайных (в смысле плохо-учитываемых) статистик и трансфертов из одной отрасли в другую. Там доля сырьевого сектора резко увеличивается, но подавление производства в торгуемом секторе все равно не наблюдается.

Суммируя то, что у нас было до этого момента (мы говорили про механизм голландской болезни, посмотрели, что происходит в России), можно сказать, что следы и симптомы видны, но, если в это вникать глубже, то если это и было, то в легкой форме.

Это может происходить по разным причинам. Возможно, мы просто не заметили в России перетока из сектора в сектор из-за ограниченного интервала наблюдения. Этого больного глубоко не изучали.

Еще одно объяснение (теоретическое), что у нас низкая мобильность факторов. В России, по сравнению с другими странами (даже аналогичного уровня развития), низкая мобильность факторов. Нам трудно переезжать из города в город. У нас с трудом перемещается капитал из отрасли в отрасль. Это лечит от голландской болезни.

По всей видимости, большую роль также играло то, что, как и в нашей аналогии, никакие уроки не проходят бесследно. То, что происходило в 70-е годы со странами, про которые я рассказывал, с нашей страной не происходило, потому что уроки были извлечены.

Мы привыкли, что если есть какие-то сверхдоходы, то их нужно сберегать. Сейчас в это трудно поверить, но большинство стран нефтяных экспортеров в 70-е годы за время высоких цен на нефть не уменьшили свой долг (как наша страна за последние 8 лет), а все время его увеличивали.

Идея такая: когда вы становитесь богаче, вы, во-первых, живете роскошнее, а, кроме того, у вас появляется мысль, что хорошая жизнь будет продолжаться долго. Соответственно, вы занимаете, поскольку верите, что будете производить так же много. Иными словами, вы верите, что цены на нефть будут такими же высокими, поэтому вы занимаете, рассчитывая отдать с этих будущих нефтедолларов. Как сказал мексиканский президент Лопес Портильо в 1979 году: "Наша единственная проблема – это изобилие".

В последние десятилетия все было гораздо лучше. Страны создавали стабилизационные фонды. В России это отчасти помогало временно влиять на курс рубля: когда правительство откладывает получаемые доллары, то тогда не так быстро меняется обменный курс.

Кроме того, страны выплачивали долги. Наша страна оказалась пионером в плане выплаты долгов. Благодаря этому, к моменту, когда начался мировой финансовый кризис, мы подошли не только с большими валютными резервами, но и с самым низким долгом из развитых и развивающихся стран. С самым низким долгом из стран, у которых был долг. Во всяком случае, было выучено большое количество уроков.

Допустим, мы ищем более серьезное объяснение того, почему так произошло. Почему, оказывается, что в стране могут быть природные ресурсы, а заканчивается это плохо. Нужно смотреть глубже макроэкономической политики. В конце концов, любая макроэкономическая политика – это выбор. Если министр финансов, президент делает какой-то сознательный выбор, если граждане выбирают какого-то плохого президента или назначен плохой министр финансов, это тоже следствие чего-то. Например, что в стране не очень удачная избирательная система или в стране неудачная система формирования власти. Соответственно, внимание экономистов во втором поколении изучения"ресурсного проклятья" обратилось, прежде всего, на институты.

Большая теория выглядит примерно так: политики, которые находятся у власти, заинтересованы в том, чтобы извлекать из своей власти ренту. Для тех, кто учился экономике (микроэкономике) это должно быть привычным. Дело даже не в том, что они хотят получать какие-то деньги от новых источников. Но они хотят поменьше работать, потому что всегда делать что-то хорошее в политике (бороться с коррупцией, строить дороги, делать реформу образования) - всегда требует больших усилий.

Просто этого не делать (просто расслабляться) - это всегда лучше. Что-то хорошее получается, только если я что-то делаю. Но мне бы, без прочих соображений, лучше было бы вообще этого не делать. Если бы весь мир остался точно такой же, то моя власть нисколько бы не пошатнулась, моя популярность нисколько бы не изменилась, то я лучше бы не проводил реформы – предполагают экономисты. По-моему, предполагают очень естественно.

Хорошие политические системы работают так, что они обеспечивают политикам хорошие стимулы очень сильно работать. Идеальная политическая система, она работала бы так: из политика выжимается абсолютный максимум усилий. Население следит за ним круглые сутки, и если он на секунду отвлекается, если он на секунду отходит в сторону (я не говорю про то, что он ворует, если он просто даже какие-то свои минуты не посвящает упорному труду на условное благо нации), то тогда его сменяют на следующего. Выжимают максимум усилий. В этом нет ничего пионерского.

Например, если я – владелец фирмы, то я вполне естественно ожидаю от своих сотрудников, от менеджеров фирмы, что они будут работать изо всех сил. По идее, в таком же отношении находятся население страны и политик, который в этот момент находится у власти. Хорошо было бы выжимать из него максимум.

Но тот политик, у которого есть доступ к нефти (даже если он остается вечно честным), может этим пользоваться, чтобы успокаивать население. Представьте (все, о чем рассуждают экономисты - это большие упрощения), что население устраивает бунт только в случае, если в стране начинаются голод и мор. Если у меня есть нефть, то я на вырученные от продажи нефти средства покупаю какой-нибудь импорт, даю населению. Оно не умирает с голоду и его не волнует, что происходит со мной. А я, может, часть денег трачу на телевидение и могу летнюю Олимпиаду провести за Северным полярным кругом.

Если у меня нет нефти, то приходится крутиться гораздо сильнее. Может быть, я, вместо того чтобы сильнее крутиться, все свои небольшие сбережения потрачу на то, чтобы устроить какой-нибудь террор. Или чтобы защищать свой дворец (это страшное упрощение). Но вообще-то, в средней ситуации, если у меня есть дополнительные ресурсы, мне можно прилагать меньше усилий.

Возьмем страну, в которой были хорошие институты власти. Они заставляли политика работать, заставляли все время о чем-то заботиться, заставляли не воровать. В этот же момент у него появляются какой-то внешний ресурс. Цены на нефть повысились, у него вдруг появились дополнительные доходы. Не обязательно даже выросли цены на нефть. Может быть, какой-то другой дополнительный доход. Это может быть международная гуманитарная помощь.

У меня появляется сразу два стимула. Во-первых, я могу теперь поменьше работать, а во-вторых, можно, пользуясь спокойствием населения, незаинтересованностью в том, чтобы я крутился как белка в колесе, попробовать разрушить само колесо. То есть в интересах политиков, оказывается, разрушать те институты, которые создают для него хорошие стимулы. Если население спокойно, то, может быть, мы потихоньку отменим выборы? Это я про Венесуэлу говорю.

Если возвращаться от экономической науки к публицистике, Венесуэла не такой уж плохой пример. Мне кажется, что последние семь или восемь лет она служила некоторой границей в экономической политике для того, что происходило у нас. Президент Путин посмотрит, что делает президент Чавес, ужаснется, и останавливается за три шага до того, что делает президент Чавес. В каком-то смысле, это был для нас большой подарок.

Но, в принципе, человек, который смотрит на Россию издалека (с учетом этой теории), он скажет, что конечно в России это наблюдалось (разрушение институтов).

Проблема с институтами состоит в том, что за них трудно ухватиться. Каким образом мы можем измерить качество выборов? В редчайших случаях мы можем указать на то, что выборы были совершенно нечестными. В редчайших случаях можно найти абсолютные доказательства чего-то. Что можно сделать? У нас есть какое-то ощущение. Мы можем сказать:"да", выборы стали не такими конкурентными, как были раньше. Но ухватить это трудно.

Экономисты могут, как это делают врачи, собрав консилиум, спросить экспертов-экономистов. Каждый эксперт поставит по шкале от одного до десяти оценку уровня демократии в некой стране. Ну, мы считаем, что даже если один эксперт какой-то ангажированный, но если мы возьмем 500 экспертов и если возьмем по ним среднее, то их ангажированность в среднем исчезнет, и оценка будет не смещенной. Но вот за это все ухватиться трудно.

Я хотел бы рассказать небольшой кусочек из нашей собственной работы с Сергеем Гуриевым и Георгием Егоровым. Про один конкретный институт – свобода прессы. Кто-то склонен, чтобы согласиться рассказать, чем в принципе занимаются экономисты, когда говорят про новое поколение "ресурсного проклятья".

Значит, первая вещь про свободу прессы, которая приходит в голову всем. Правда ли, что свобода прессы – это то же самое, что и демократия? Это абсолютно неправда.

Вот оценка демократии в разных странах. Если посмотреть на свободу прессы, то видно, что есть корреляция: что чем меньше демократии, тем меньше свободы прессы. Но, в то же время видно, что разброс - огромный, есть страны, в которых полная диктатура и несвободная пресса. И, вот, страна Уганда, в которой одновременно военная диктатура и при этом свободная пресса.

Есть страны, вроде Турции, в которой страшно конкурентная демократия. На выборах ожесточенно спорят политические противники, кто сколько проголосует, тот и выигрывает. Оппозиция сменяет правящую партию, и обратно. При этом на прессу огромное количество ограничений – и законодательных, и фактических.

Кто-то может сказать:"Отлично, вы сейчас измерите влияние цен на нефть и наличие запасов нефти на средства массовой информации? Чем это нам вообще поможет? Разве средства массовой информации имеют какое-то отношение к экономике?"

Во-первых, я уже сказал, что в этой работе мы говорили про средства массовой информации потому, что это тот институт, за который можно ухватиться. Он меняется относительно быстро. Например, если мы говорим про качество судов, это во многом характеристика стран, это меняется медленно, это меняется за десятилетия.

Если мы посмотрим на оценки разовых изменений эффективности государственного управления и свободы прессы, то увидим, что взаимозависимость между эффективностью государственного управления в стране и свободой прессы гораздо выше в странах со свободой прессы и демократией. То же самое относится к контролю коррупции. Чем выше свобода прессы, тем выше контроль коррупции. То есть свобода прессы – это такой маленький специфический институт, который имеет огромную роль для экономического развития.

В каком-то смысле это очень хороший объект для изучения. Повторяю, он меняется год от года, а мы можем наблюдать изменения. У нас изменились цены на нефть, можем посмотреть, что стало с этим институтом. С другой стороны, он все-таки играет какую-то экономическую роль.

Почему СМИ как-то связаны с нефтью? Я выше рассказал теорию"второго поколения" (институциональную экономику"ресурсного проклятья"). Все дело в том, что наличие дополнительных ресурсов позволяет политиками бороться с теми институтами, которые создают для них хорошие стимулы, заставляют крутиться как белка в колесе.

Средства массовой информации могут участвовать в государственном управлении следующим образом (каждый раз оправдываюсь, когда речь идет про какую-то специфическую работу: мы стилизуем факты, придумываем маленькую модель) Вот эта маленькая теория здесь выглядит так, что у нас есть какой-то политик. Для простоты предположим, что он сам все решает в этой стране. У него есть какие-то подчиненные, есть какие-то СМИ. Ему нужно, чтобы эти подчиненные работали хорошо, ему нужно, чтоб они прилагали усилия. Он, может быть, выбирает правильные проекты, но ему нужно сделать так, чтобы эти проекты не были разворованы, чтобы все было сделано компетентно. Каким образом, он может за ними следить?

Если в этой стране есть свободная пресса, он может следить по публикациям в прессе, что пишут об этих чиновниках. Кажется, что эта история прямо высосана из пальца прямо до невозможности. Тем не менее, она не высосана из пальца, а взята из жизни. Таким образом, например, китайское правительство следило за тем как чиновники, губернаторы провинции боролись с эпидемией свиного гриппа.

Китайским газетам было запрещено писать об эпидемии свиного гриппа, но The Wall Street Journal и The New York Times не было запрещено писать. Китайское руководство по публикациям следило за тем, что происходит у них в провинциях. Это создавало некоторые дополнительные стимулы губернаторам этих провинций. Потому что, конечно, если чиновники знали, что за ними следят, даже через The Wall Street Journal, то начинали лучше работать.

Теперь - нефть. Если у нашего политика нет нефти, то ему нужно чтобы подчиненные работали хорошо. Ему нужно чтобы была какая-то информация о том, что они делают. И тогда, если он может влиять на свободу прессы, он, во всяком случае, ее не полностью подавляет. Если у него есть дополнительные доходы, то ему эта свобода прессы не особенно нужна. Потому что ему усилия чиновников не особенно нужны. А пусть чиновники все разворовывают. Граждане спокойны, потому что получают какую-то часть дохода от нефти. Соответственно наличие нефтяных доходов, оно искажает стимулы политика и ему позволяют, как я сказал, бороться с институтом, который был бы не нужен, если бы нефти не было.

Конечно, эта история страшно стилизованная, но если мы посмотрим, например, на"азиатских тигров" (вот то, что происходило в Азии во многих диктаторских режимах во второй половине ХХ века), то там были как раз такие, довольно специфические, режимы. Которые с одной стороны были абсолютно неподотчетны населению. Их никто не избирал. В Южной Корее вообще были Генералы. В тоже время, многие из них совершенно не пытались подавить свободу слова. В Южной Корее, например, были даже свободные выборы в ничего не решающий парламент.

Хотя это парламент ничего не решал, тот факт, что от него были свободные выборы, позволял диктатору получать некоторую информацию о том насколько успешно проходит его политика, и также, возможно, опираться на результаты выборов, когда он назначал подчиненных. Поэтому, возможно, ключевой разницей между"азиатскими тиграми" и странами, которые поступили к нам с диагнозом "ресурсное проклятие" (которые растратили свои огромные дополнительные бонусы на воды стагнации), в том, что у правителей одних стран не было возможности ничего не делать, а у других была возможность ничего не делать.

То, что я вам рассказывал - теория, в нашей работе большая часть занимает эмпирика. И, действительно, оказывается, что есть большая связь между наличием нефтяных резервов (особенно в те годы, когда цены на нефть высокие) и свободой прессы. Вот эта зависимость, которую я рассказал теоретически и предположил гипотетически, она в данных проявляется. Если мы смотрим при прочих равных (учитываем, что страны различаются по уровню демократии, что страны различаются по своим экономическим показателям, что страны различаются по своей континентальной принадлежности, по своим религиям) все равно оказывается, что есть такая закономерность.