СТАТЬИ >> ЭКОНОМИКА РОССИИ

Что сдерживает модернизацию?

Выскажем банальную мысль – для осуществления инвестиций инвестору необходимо иметь представление о налоговом режиме. В идеале – на весь срок окупаемости проекта, в крайнем случае – на ближайшие 7–8–10 лет, когда формируются основные затраты и первая прибыль. В противном случае осуществить стандартные расчеты финансовой эффективности проекта крайне тяжело, а порой невозможно. Более того, если вы точно знаете, что налоговый режим изменится, но каким он будет неизвестно, то склонность к инвестициям неизбежно снизится, или полностью исчезнет. Именно в такое положение поставлены компании российской нефтяной отрасли.

Налоговый режим, в целом, делает эффективными или неэффективными вложения в разработку новых месторождений, а соотношение между вывозными пошлинами на сырую нефть и нефтепродукты, в частности, задает соотношение эффективности между экспортом нефти и нефтепродуктов и, тем самым, оказывает существенное влияние не только на объемы производства нефтепродуктов, но и на технологическое перевооружение отрасли. Сомнений в необходимости модернизации нет ни у кого – глубина переработки нефти в России не превышает 70%, что является недопустимо низким уровнем в современном мире. Тем не менее, на протяжении уже многих лет налоговая политика российских властей никоим образом не стимулирует прогрессивных тенденций, а зачастую – даже и наоборот.

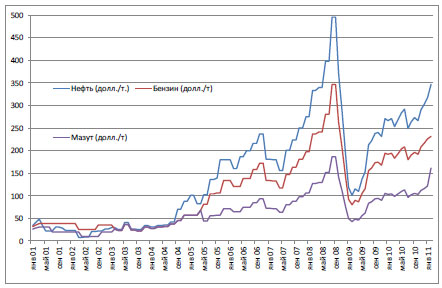

Рис.1: Пошлины на нефть и нефтепродукты

Источник: данные Минфина России.

Если рассматривать соотношение между экспортными пошлинами на нефть и нефтепродукты с начала XXI века, то мы увидим, что решения в этой области пересматривались с калейдоскопической быстротой. Из данных нижеприведенного графика видно, что со второго квартала 2001 г. до февраля 2003 г. экспортная пошлина на светлые нефтепродукты была выше экспортной пошлины на нефть. В период с февраля 2003 г. по апрель 2005 г. пошлины на светлые и темные нефтепродукты устанавливались на одном уровне. Экспортировать нефтепродукты при пошлинах, превышающих уровень пошлин на сырую нефть было невыгодно, что тут же сказалось на объемах нефтепереработки, уровень которой снизился до 180–185 млн.т в 2001–2002 гг., приблизившись к объемам внутреннего потребления нефтепродуктов.

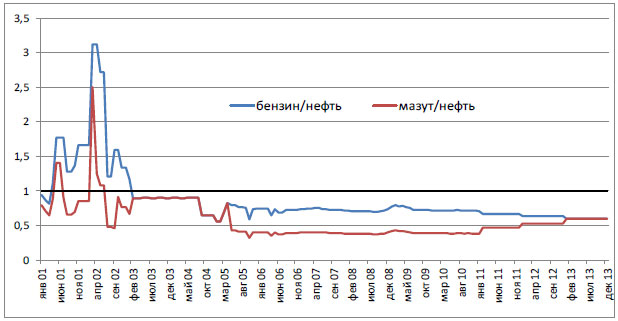

Рис.2: Соотношение между пошлинами на нефть и нефтепродукты

Источник: расчеты авторов.

С мая 2005 г. до января текущего года действовал налоговый режим, при котором пошлины на светлые нефтепродукты варьировались в диапазоне 70–80% от пошлины на сырую нефть, пошлины на топочный мазут – в диапазоне от 30 до 43%. Впрочем, вплоть до принятия постановления Правительства России от 27 декабря 2010 г. № 1155 никаких формальных соотношений не существовало – пошлины на нефтепродукты определялись отдельными решениями правительства.

Такое соотношение экспортных пошлин обеспечивает более высокую эффективность экспорта нефтепродуктов по сравнению с экспортом нефти (дополнительные доходы составляют 80–90 долл. на тонну нефти), что привело к практически полной загрузке мощностей нефтеперерабатывающих предприятий, но никоим образом не подталкивало их к реконструкции. Более того, существовавший налоговый режим делал более эффективным наличие мощностей, обеспечивающих высокий уровень выхода мазута. И никого – ни Минэнерго (в различных реинкарнациях), ни Минэкономики, ни Минфин – не волновало то, что примерно 80% произведенного топочного мазута и около 60% производимого дизельного топлива шло на экспорт, где использовалось ... как сырье для дальнейшей переработки.

В соответствии с постановлением № 1155, в 2011–2013 гг. произойдет сближение экспортных пошлин на светлые и темные нефтепродукты и в 2013 году пошлины на все нефтепродукты составят 60% от нефтяной экспортной пошлины. Таким образом, похоже, Правительство наконец осознало абсурдность сложившейся ситуации и решило подтолкнуть нефтяные компании к углублению уровня переработки. Казалось бы, нефтяным компаниям можно крикнуть: «Ура!» и, хотя эти изменения означают для них существенные потери, начать крупные модернизационные проекты в нефтепереработке. Но ... эти проекты требуют крупных инвестиций с большими сроками окупаемости, а уверенности в том что налоговые «правила игры» уже зафикисрованы надолго и не изменятся в ближайшем будущем нет. Напротив, хорошо известно, что Правительством готовятся новые важные изменения в налоговом законодательстве.

В соответствии с заявлениями министра финансов А.Кудрина, в ближайшее время могут быть приняты решения о сближении уровней пошлин на нефть и нефтепродукты при понижении экспортной пошлины на нефть или без оного. На прошедшей неделе представитель Минфина Е. Грызлова заявила, что Минфин и Минэнерго готовят законопроект о введении с 2012 года налога на добавленный доход (НДД), который может заменить современные НДПИ и экспортную пошлину на нефть. Введение НДД и отказ от НДПИ и экспортных пошлин, помимо всего прочего, приводит к тому же эффекту, что и выравнивание экспортных пошлин на нефть и нефтепродукты. При таком варианте, значительная часть современной российской нефтепереработки может оказаться просто неэффективной и будет подлежать закрытию, поскольку зачем тратиться на переработку нефти, если от экспорта сырой нефти можно получить такой же доход? Впрочем, не ясно, можно ли будет прокачать всю «высвобожденную» от переработки нефть на экспорт при ограниченных возможностях российской трубопроводной системы. Другой вопрос – как скажется новый налоговый режим на внутренних ценах на нефтепродукты? А самое главное, для принятия любых инвестиционных решений – в добычу и/или переработку нефти – нефтяным компаниям нужны гарантии, что новый налоговый режим не будет меняться по крайней мере 10–15 лет. А кто-то готов их дать?

СТАТЬИ >> ФИНАНСОВЫЕ РЫНКИ

Миражи российской приватизации

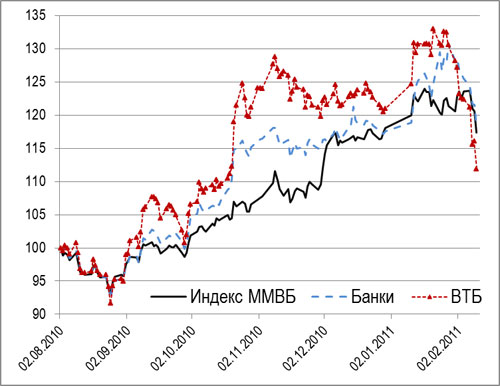

Второй по величине российский банк — ВТБ — провел размещение 10% своих акций в рамках объявленной ранее продажи миноритарных пакетов акций ряда предприятий, принадлежащих государству. Результаты размещения, в целом, должны удовлетворять Правительство: бюджет получил 3,2 млрд.долларов, цена размещения оказалась, практически, на уровне рынка; 17%-ное снижение котировок акций банка по сравнению с концом января, собственно говоря, тоже следует воспринимать нормально – это и был тот дисконт, на который следовало рассчитывать, продавая столь крупный пакет акций.

Российские чиновники излучают оптимизм, говоря о блестящих перспективах предстоящей приватизации в России, однако первоначальная радость инвесторов потихоньку угасает. Они понимают, что продажа государством активов была затеяна лишь для покрытия бюджетного дефицита. Отражением невысокого интереса к российским активам стали отказы трех российских компаний от проведения IPO в самый последний момент («Кокс», ЧТПЗ, Nord Gold) под предлогом «неудовлетворительных рыночных условий». Очевидно, что немногочисленные инвесторы, еще не потерявшие аппетит к России, выбрали государственную компанию, отлично понимая все риски ведения частного бизнеса в России.Рис.1: Динамика курса акций российского фондового рынка в целом, банков и ВТБ по состоянию на 11.02.2011 г.

Источник: ММВБ.

Метания и противоречивые действия чиновников, которые все последние годы «кошмарят» бизнес по поводу и без, нервируют пугливых инвесторов и больно бьют в первую очередь по российскому фондовому рынку, который при иных отношениях бизнеса и власти мог бы служить первостепенным источником привлечения средств для российских компаний. Фондовый рынок крайне важен для российских предприятий реального сектора, которые исторически гораздо крупнее мелких российских банков, не могущих в силу этого обеспечивать его крупными и длинными деньгами, как это делают например китайские банки. Такая ситуация толкает крупные российские предприятия либо на западный кредитный рынок (не случайно, тот же самый ВТБ одновременно с завершением продажи своих акций разместил новый выпуск еврооблигаций), либо на рынок акций, который однако, по самой своей сути, очень требователен к транспарентности бизнеса, к рискам и прочим вещам, понимание которых российскими чиновниками находится на весьма низком пока уровне, да и, как говорится, «у семи нянек дитя без глазу» и никому оно не дорого.

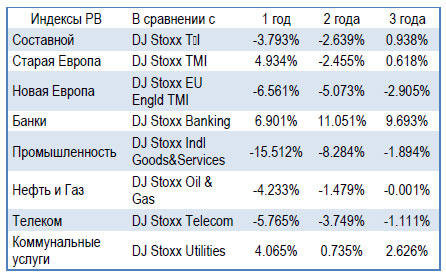

Последствия ударов по рынку зафиксированы документально в «истории его болезни». В 2010 г. году «Тройка Диалог» проанализировала все российские публичные размещения акций за предыдущие девять лет. Результаты неутешительны: в среднем доходность по таким бумагам с момента размещения была хуже индекса РТС на 16%. И такой результат показали видимо далеко не самые плохие и пассивные, в основном частные компании. А ведь как говорит мировой опыт, приватизационные сделки еще более трудно перевариваются рынком, чем IPO частного сектора. В предкризисный период в Европе акции приватизируемых компаний и в развитых, и в среднеразвитых странах только спустя три года демонстрировали символический (не более 1%) плюс по доходности по сравнению с рынком, и лишь акции приватизированных банков убегали от рынка почти на плюс 10% (См. таблицу 1).

Таблица 1: Дифференциал (разница) доходности индекса акций приватизируемых компаний (индекс PB) и фондового рынка в целом в Европе спустя 1, 2 и 3 года после приватизации

Примечание: Базовая дата 29.12.2003; cтарая Европа – развитые 15 стран Евросоюза; новая Европа – прочие члены Евросоюза.

Источник: Privatization Barometer (PB) (Fondazioni Eni Enrico Mattei, KPMG).

Спустя год после размещения средние потери в капитализации по сравнению с рыночным «бенчмарком» составляли для 10 компаний аутсйдеров из среднеразвитых европейских стран около 23 %, хотя для 10 компаний - лидеров по успеху приватизационных размещений – выигрыш по сравнению со среднерыночной динамикой составлял в среднем 207% (в терминах прироста), и вся эта десятка передовиков из Польши. Их названия известны, но будет ли изучен их опыт российскими чиновниками, отвечающими за приватизацию? Верится с трудом, судя по пренебрежительному отношению к проблемам инвестиционного климата, в целом, и фондового рынка, в частности, со стороны представителей российской бюрократии, которые, зачастую считают эти проблемы чуть ли не досадным препятствием для ручного управления экономикой.

Планируя дальнейшие приватизационные продажи российские власти должны отчетливо понимать, что и на этом сегменте рынка в предстоящие годы их ожидает непростая конкуренция за покупателей. Надо осозновать, что весьма активными продавцами активов будут умудренные долгим рыночным опытом правительства развитых стран. Это следует из того простого факта, что европейские правительства «старой Европы» обременены максимальным для последних десятилетий уровнем дефицита бюджета и долговой нагрузкой, в 1,2–2 раза превосходящим предельные значения «Пакта стабильности и роста» (Stability and Growth Pact (SGP). В соответствии с ним нормальный для членов ЕС уровень бюджетного дефицита ограничен 3% ВВП, а уровень госдолга – 60%.).

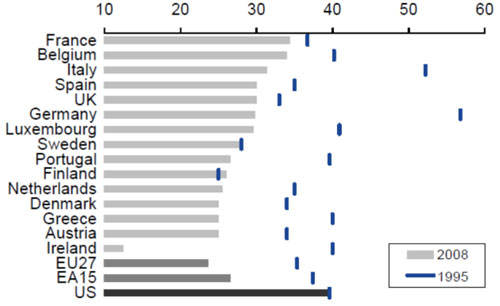

По оценкам специализированных структур, предметно мониторящих приватизацию, эти игроки могут выбросить на рынок в ближайшие годы до 660 млрд. долл. активов в более чем 40 корпорациях и в большом числе банков (The PB Report 2009.), получивших господдержку в ходе кризиса и отдавших свои активы государству, которое теперь будет от них избавляться в силу и идеологических, и чисто прагматических побуждений. К числу прагматических можно отнести тот факт, что значимый рост налоговых ставок по налогам с мобильной налоговой базой (на прибыль корпораций) проблематичен в силу конкуренции между самими налогополучателями, которая ярко проявилась в последние 15 лет (см. Рис.2). При этом краткосрочные возможности снижения бюджетных расходов и роста налогов с немобильной налоговой базы (то есть на имущество и трудовые доходы) ограничены. Значит за деньгами они пойдут на рынок и займутся приватизацией.

Рис.2: Динамика ставки налога на доходы корпораций, %

Источник: The PB Report 2009.

Нельзя исключать и того, что развивающиеся страны также осознают выгодность приватизации, а ведь они (в числе одних только Китая и Саудовской Аравии) в списке 500 крупнейших корпораций мира располагают более чем 1000 млрд. долл. госактивов для продажи. Интересно, что еще в 2009г. Индия обязала все свои прибыльные госкомпании продать на фондовом рынке не менее 10% акций.

Как показывает мировой опыт, главное, чего недостает российскому правительству для успешного общения с инвесторами, – это то ли неумение, то ли нежелание вести открытый диалог с инвестиционным сообществом. К принципам эффективной приватизации, обобщенным в частности специалистами Всемирного банка (см., например: Кikeri Sunita, Nellis John// Privatization In Competitive Sectors: The Record To Date, World Bank, June 2002.), можно отнести жесткую необходимость того, чтобы приватизационные сделки:

- отвечали критериям общественно-политического согласия по поводу изменения прав собственности (что, в частности, предполагает переход от использования принципов «Public Relations», то есть чистого пиара, к принципам «Public Information»);

- обеспечивали комплементарность (взаимоусиление) приватизационной и проконкурентной политики на рынке;

- cоздавали высочайший уровень транспарентности приватизационных продаж для исключения коррупционных проявлений и создания устойчивых прав собственности.

До сих пор успехи в применении на практике первых двух принципов эффективной приватизации носили в России, мягко говоря, эпизодический характер (См. сн. 1), а уж о транспарентности, а попросту говоря прозрачности, сделок и вообще пока говорить нечего, одна продажа «Газпромом» акций НОВАТЭКа с 34%-ным дискотном чего стоит! Недостаток прозрачности вместе с комплексом других факторов ведет к тому, что рейтинг России по уровню коррупции (и в госсекторе, и по инерции в частном сегменте экономики) неподобающе низок для великой державы, за что отдельно обидно.

Сноски:

1) Чистый пиар широко использовался в ходе т.н. «народных IPO» в 2006–2007 гг. (Роснефти, Сбербанка и банка ВТБ). В результате его применения (от резкого падения котировок и связанного с этим стресса) пострадало более 200 тысяч человек – неквалифицированных инвесторов, поверивших навязчивой госрекламе.

Жесткая проконкурентная политика на рынке – тоже пока из области желаемого, о чем говорят и научные исследования (cм., например недавнее обсуждение в НИУ ВШЭ), и действия крупнейших игроков.

СТАТЬИ >> ИНФОРМАЦИОННАЯ ЭКОНОМИКА

Информационная сущность и характеристики бизнеса

Информация является неотъемлемой частью бизнеса. Бизнес-процессы не могут существовать без информации и вне информации, хотя бы потому, что бизнес существует в рамках определенной правовой среды, определяемой совокупностью информационных объектов, таких как законодательные и нормативные акты, постановления правительства и других подобных документов, и формирует отчетность по нормам этой правовой среды, т. е. порождает информацию определенного вида.

Сущность бизнес процесса представляется как процесс достижения некоторой совокупности целей (бизнес-целей) на основе управления активами. Информационной сущностью бизнеса и является этот процесс управления. Если правовое поле, отчетность, активы и возможные операции над ними во многом зависят от природы бизнеса, то процесс управления в большой степени инвариантен к ней.

Главная особенность управления в бизнесе, существенно отличающая его от некоторых других, например, технических систем автоматического управления и регулирования, является большая задержка между моментом принятия решения и получаемым результатом, что иллюстрируется рисунком 1. После принятия решений по управлению реализуется некий процесс бизнеса, протекающий в слабо детерминированной внешней среде, не все параметры которой контролируются организацией, осуществляющей бизнес. Таким образом, результат принятых решений наблюдается с задержкой и иногда весьма значительной. Поэтому важнейшей для бизнеса является способность предвидеть возникновение разного рода ситуаций (как благоприятных, так и неблагоприятных) в среде бизнеса и в самом бизнесе. Это чисто информационная задача, в основе которой лежит прогноз.

Рисунок 1 - Особенность управления в бизнесе

Когда задумывается и реализуется какой-либо процесс целенаправленной деятельности необходимо поставить и ответить на следующие вопросы:

a) будет ли достигнута цель в том виде, как предполагается?

b) достаточно ли в нашем распоряжении операционных возможностей, знаний (опыта), соответствует ли потребностям качество подготовки персонала и система менеджмента?

c) достаточно ли привлечено ресурсов для достижения поставленной цели?

d) достаточен ли интервал времени, устанавливаемый для достижения цели?

Из поставленных вопросов видно, что ответы на них требуют анализа различных информационных сущностей, описывающих в формализованном или неформализованном виде различные аспекты деятельности, отраженные в заданных вопросах. Ясно, что ответы на эти вопросы могут быть получены только в виде прогнозов, т. е. тоже в виде информационных сущностей. Очевидно также, что все вопросы взаимозависимы и, следовательно, ответы на них должны быть взаимоувязаны. Совокупная погрешность ответов на вопросы создает консолидированный риск достижения цели. Величина этого риска зависит еще и от того, насколько изменятся условия реализации цели в процессе ее достижения, и от характера этих изменений.

Информационные характеристики бизнеса

Все необходимые для прогноза данные: все прошлое и будущее, включая любые формулировки целей и планы их реализации, вся среда бизнеса и вообще материальный мир существуют в виде описаний, т. е. в виде информации. Чем больше интервал времени T и связанный с ним прогноз (см. рисунок 1), тем лучше должен быть организован бизнес. Но тем труднее сделать точный прогноз, и тем более качественная информация для него требуется. Информационное поле бизнеса или его информационная сфера образуется из:

– правовой среды (законодательных и нормативных актов, постановлений правительства и прочих документов);

– отчетности по нормам правовой среды;

– специфичной информации бизнеса.

Эта последняя информация наиболее динамична и включает:

– субъекты, объекты и процессы бизнеса, представленные в информационном виде;

– нормативную, организационно-распорядительную и иную документационную базу организации;

– данные мониторинга бизнес-среды и собственной среды;

– аналитические данные (обзоры) и прогнозы состояния внешних и внутренних факторов влияния;

– накопленные и обобщенные практики (знания);

– стратегические и оперативные планы организации и решения по ним.

Качество информации, используемой для прогноза при принятии решений определяется не только количеством используемых данных, но и, в наибольшей степени, тем, как эти данные систематизированы и обобщены, насколько адекватно используемые понятия, теоретические построения и представления отражают материальный мир и среду бизнеса и организации. Поэтому надо говорить не просто о данных или информации, а о знаниях, помогающих рационально организовывать деятельность организации по достижению поставленных целей и решать различные проблемы, возникающие в процессе этой деятельности. Следовательно, главная проблема бизнеса в информационной сфере – это проблема накопления хорошего знания, являющегося единственной гарантией точности прогноза.

Основные требования к качеству информации и знаний иллюстрируются рисунком 2. Данные нижнего уровня пирамиды управления, накапливаясь и подвергаясь систематизации и обобщению, должны превращаться в отфильтрованную полезную информацию, а затем накапливаться в виде знаний и использоваться на всех уровнях иерархии управления.

С точки зрения возможностей по накоплению знаний можно выделить информационно опасные виды бизнеса. Приведем признаки, позволяющие отнести бизнес к информационно опасному виду:

– бизнес, требующий долговременных инвестиций. Здесь требуется очень долговременный прогноз, который сделать практически невозможно. Ситуация усугубляется, если инвестиции делаются в новое, слабо исследованное, направление;

– бизнес, реализующийся в сильно изменчивой среде. Основная сложность организации такого бизнеса состоит в накоплении знаний. Как следствие точный прогноз становится невозможен;

– краткосрочный (однократный) бизнес, требующий быстрого накопления знаний. Организаторы бизнеса, как правило, надеются на «удачу» и часто проигрывают;

– абсолютно новый вид бизнеса. Накопление знаний происходит в процессе развертывания бизнеса, осуществляемого путем инвестиций мелкими порциями. При этом часто оказывается необходимой модификация первоначально поставленной цели;

– бизнес «реального» времени – условия (среда) изменяются одновременно с возвратом инвестиций. Знания невозможно накопить вообще.

Рисунок 2 - Качество информации определяет качество и эффективность управления

В настоящее время наблюдается существенное повышение роли информатики в бизнесе, что обусловлено информационными характеристиками современного бизнеса. Информационная составляющая бизнеса постоянно растет и этот рост ускоряется. Прежде всего, это резкое возрастание количества факторов, влияющих на успешность бизнеса, и их пространственно-временная распределенность. Стремление организаций учесть максимальное число этих факторов в условиях сокращения времени на принятие решений, приводящего к необходимости быстрой обработки большого количества информации требует использования соответствующих технических средств, компьютерных сетей и телекоммуникаций. Эти потребности и стремление к снижению издержек все более перемещают бизнес из материального мира в информационный. Но одновременно при сокращении времени на принятие решений затрудняется проверка достоверности информации, на которой эти решения должны быть основаны. Необходимость повышения точности прогноза и принимаемых решений сопровождается неполнотой, неточностью и несвоевременностью получаемых и используемых для него данных.

- Способы оценки информационной безопасности бизнеса

- Эта книга в Озоне >>

- См. все книги серии "Библиотека Центра исследований платежных систем и расчетов" >>

Справка:

Книга "Обеспечение информационной безопасности бизнеса"

Книга "Обеспечение информационной безопасности бизнеса"

ISBN 978-5-9614-1364-9, Формат 70х90/16,

Тираж 2000 экз., Твердая обложка.

Авторы: В. В. Андрианов,С. Л. Зефиров, В. Б. Голованов, Н. А. Голдуев.

Под общей редакцией А.П. Курило

Данную книгу можно назвать практической энциклопедией. В ней дан максимальный охват проблематики обеспечения информационной безопасности, начиная с современных подходов, обзора нормативного обеспечения в мире и в России и заканчивая рассмотрением конкретных направлений обеспечения информационной безопасности (обеспечение ИБ периметра, противодействие атакам, мониторинг ИБ, виртуальные частные сети и многие другие), конкретных аппаратно-программных решений в данной области.

Книга будет полезна бизнес-руководителям компаний и тем, в чью компетенцию входит решение технических вопросов обеспечения информационной безопасности.

Купить книгу можно в магазине Озон >>