СТАТЬИ >> МИРОВАЯ ЭКОНОМИКА

Возможен ли был китайский путь для СССР

Постепенный переход от плановой системы к рыночной, успешно осуществленный в Китае, был в принципе возможен и в СССР, и только ошибки тогдашнего руководства привели к тому, что эта возможность осталась нереализованной, считает экономист ICSEAD Назрул Ислам (Nazrul Islam).

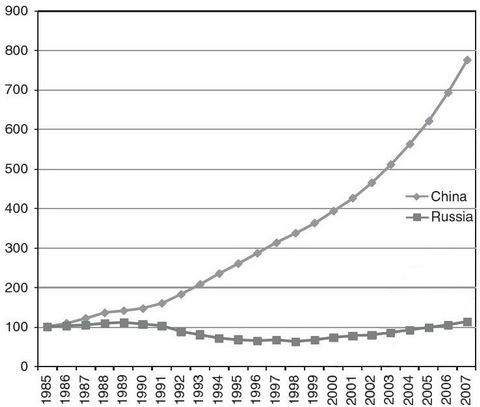

Результаты пост-реформенного развития России не могут не вызывать разочарования, особенно на фоне очевидных успехов Китая (см. Рис. 1). Так что вопрос об общей оценке эффективности проведенной в России шоковой терапии требует дальнейшего изучения. Многие экономисты сегодня изменили свой взгляд на шоковую терапию и не склонны высоко оценивать возможности такой формы преобразований. Джеффри Сакс, один из основоположников так называемой гипотезы Сакса-Ву (Sachs-Woo hypothesis), напротив, по-прежнему придерживается той же точки зрения. Сакс является одним из главных теоретиков Шоковой Терапии, принимавшем участие в ее разработке и внедрении в России.

Рисунок 1. Уровни ВВП России и Китая в 1985-2007 гг. (ВВП 1985 = 100)

В серии статей Сакс и Ву ( Sachs, JD and Woo, WT. 1994b Structural factors in the economic reforms of China, Eastern Europe, and the former Soviet Union. Economic Policy 9(18): 101; Sachs, JD and Woo, WT. 2000: Understanding China's economic performance. Journal of Policy Reform 4(1):1-50) продвигали идею о том, что в Китае — преимущественно сельскохозяйственной стране с переизбытком рабочей силы — реформы могли вылиться в рост новых секторов за счет вовлечения свободной рабочей силы.

СССР, напротив, имел огромный промышленный сектор и полную занятость, так что для него реформы означали в основном реструктуризацию существующей экономики, а свободная рабочая сила могла появиться лишь в результате ликвидации ранее созданных предприятий. В результате, по мнению Сакса и Ву, постепенное реформирование было для СССР невозможным. Сама гипотеза жива, а потому и требует дальнейшего обсуждения.

Проверка гипотезы

Проверка гипотезы была проведена на основе сравнения промышленного сектора двух стран (в китайской экономике он также имел большой вес) и реформ госкомпаний в этих секторах. Преобразования в этих секторах имели схожие задачи и проводились приблизительно в одно и то же время, что дает основание полагать, что проведенные сопоставлении корректны.

Общие рассуждения понятны даже интуитивно. В то время как реформа китайских госпредприятий продвигалась успешно и в конечном счете доказала свою эффективность, реформа советских госпредприятий шла крайне неудачно и окончилась распадом СССР и переходом России к шоковой терапии. Столь разные исходы сигнализируют о том, что не структуры экономик России и Китая стали главной причиной несхожести результатов. Однако остаются два вопроса.

Во-первых, насколько важным был большой сельскохозяйственный сектор для реформирования китайских госпредприятий?

Во-вторых, если причина расхождения результатов реформ не лежит в структурных различиях, тогда где ее стоит искать?

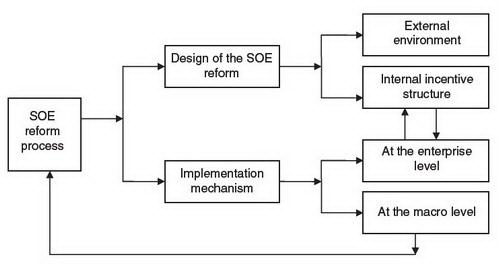

Процесс реформирования госпредприятий обычно имеет два основных компонента: а) конструкция реформы, и б) механизм ее проведения.

Конструкция реформы в свою очередь, имеет два аспекта: 1. «внешняя среда», т.е. управление цепью поставок и распределение выпуска, и 2. «структура внутренней мотивации» — заинтересованность акционеров в результатах деятельности предприятия. Отсюда следует, что механизм проведения реформ следует анализировать как на микроуровне, то есть на уровне предприятия, так и на макроуровне.

Сравнения же следует проводить на основе четырех взаимосвязанных направлений реформирования (см. Рис. 2).

Рисунок 2. Аналитическая схема для сравнения реформ госпредприятий в Китае и СССР

Различия, только различия

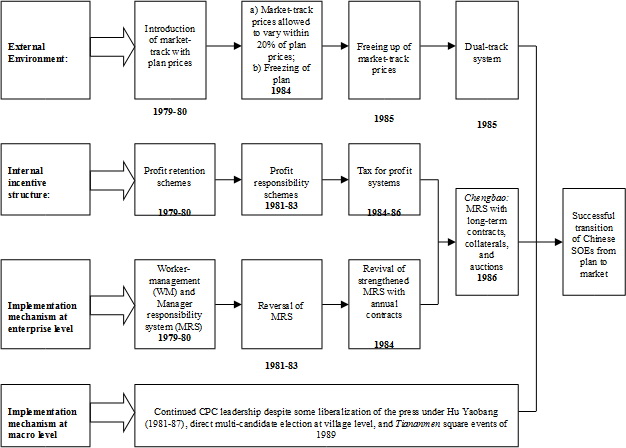

Анализ показывает, что, как по конструкции реформы, так и по механизму проведения, китайская и советская реформы госпредприятий имели существенные различия. С точки зрения «внешней среды» Китай принял систему «двойных цен». То есть китайский вариант реформы строился на четком разграничении (количественном и качественном) между сферой действия плановой экономики с ее замороженными ценами, и рыночными секторами, где ценообразование было свободным.

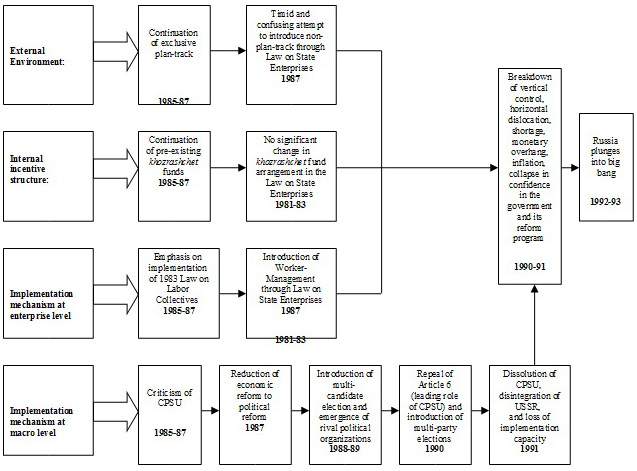

В отличие от Китая, СССР явно не желал переходить к рынку, стараясь остаться в системе координат плановой экономики. Запоздалая попытка перейти к рынку при помощи Закона о государственных предприятиях в 1987 г. не возымела должного эффекта. Формально закрепленное разделение плана (госзаказов) и рынка (договоров) оставалось расплывчатым и сложным в применении. В итоге, Закон создал неопределенность для госпредприятий и привел в конечном счете к закрытию и гибели многих их них.

С точки зрения системы внутренних стимулов, китайцы перешли от модели «аккумуляции прибыли» к модели «ответственности прибылью», а затем создали налоговую систему, ориентированную на поощрение получения прибыли.

Возрастающая прибыль китайских госпредприятий зависела почти полностью от рыночных цен, так что полученная ими прибыль была рыночной по своему характеру.

Советские же реформаторы пытались на разные лады усовершенствовать принципы хозрасчета и соответствующих фондов стимулирования. А прибыль, которая аккумулировалась в подобных фондах, строго говоря, не была рыночной, она была производной от плана и плановых цен, а потому и не была ни результатом рыночной деятельности, ни каналом влияния на производителя со стороны рынка.

Что же касается механизмов проведения реформы на микроуровне, то и здесь Китай и СССР двигались в разных направлениях. Приняв «систему ответственности менеджмента» и огранив роль партийных комитетеов на предприятиях, китайцы передали больше власти менеджерам. Последние фактически стали действовать как предприниматели в рыночной экономике. В СССР пошли по другому пути — отказались от единоначалия и ввели систему, в которой управлять предприятием стали рабочие и избранные ими директора. Но эти выборные директора объективно не могли адекватно реагировать на рыночные сигналы, потому что, с одной стороны, были зависимы от рабочих, а с другой — от властей, которые не хотели лишаться «тотального контроля» над предприятиями.

Анализ механизмов проведения реформы на макроуровне показывает, что и тут Китай и СССР двигались в разных направлениях. Китай не менял политического руководства и поэтому сохранил возможности довести реформы до конца. А в СССР были одновременно с экономическими инициированы политические реформы. В итоге завершать преобразования было некому.

Оценивая роль сельскохозяйственного сектора в реформе госпредприятий, можно отметить, что возникновение городских и сельских (муниципальных) предприятий (ГСП, township and village enterprises) и других негосударственных предприятий само по себе в большой степени было ответом на китайскую реформу госпредприятий. Система одновременного функционирования рыночных и плановых механизмов, дала негосударственным предприятиям возможность эффективного использования имущества прежних предприятий, например, на основе его аренды.

Иначе сконструированные советские реформы, в отличие от китайских, не смогли правильно использовать избыток рабочей силы, скопившийся в госпредприятиях и сельском хозяйстве.

Пошли другим путем

Основной вывод состоит в том, что пути реформаторов в Китае и СССР разошлись не потому, что объективные исходные условия были принципиально разными, но прежде всего потому, что конструкции преобразований и механизмы их реализации были изначально разными, так же как и механизмы их проведения (см. Рис. 3-4).

Рисунок 3. Реформа госпредприятий в Китае

Рисунок 4. Реформа госпредприятий в СССР

То есть различные результаты преобразований связаны именно с различиями в проводимой политике, а не предопределены исходными объективными обстоятельствами. Иными словами, судьба преобразований определена позициями политических лидеров двух стран. Если Китай при Дэн Сяопине был осторожен и прагматичен в своих преобразованиях, то советский лидер Михаил Горбачев показал крайне поверхностное понимание экономики и политики.

Таким образом, нет никаких доказательств того, что китайский путь для СССР был в принципе невозможен. Нельзя исключать, что при взвешенном дальновидном руководстве СССР также мог пойти по пути постепенных реформ. Вопрос, почему КПСС, более старая и очевидно более искушенная партия проиграла, в то время как КПК, более молодая партия, добилась успеха, требует дальнейшего изучения. Но собственно гипотеза Сакса-Ву, как показывают результаты сравнения — ошибочна.

Текст исследования см.: Nazrul Islam. Was the Gradual Approach Not Possible in the USSR? A Critique of the Sachs-Woo 'Impossibility Hypothesis'. - Comparative Economic Studies, 2011, 53, (83–147).

СТАТЬИ >> ЛИЧНЫЕ ФИНАНСЫ

Банковские вклады - как максимизировать доход

В данной статье речь пойдет о том, как получить максимальный доход от банковского депозита. При этом будут учитываться такие факторы, как надежность банка и скорость досрочного востребования депозита без потери процентов. Наша цель – разместить деньги в надежном банковском институте и при этом иметь возможность их изъять в любое время без потери процентов.

Когда мы размещаем депозит мы хотим не только сохранить деньги, но и получить доход, превышающий инфляцию. Часто банки предлагают привлекательные процентные ставки, но на депозиты от 1 года до 3 лет без возможности досрочного изъятия без потери процентов. Мы же хотим, чтобы наши деньги лежали на депозите в надежном банке, приносили доход, но в любое время их можно было бы снять для каких-либо экстренных нужд. Таким образом можно выделить три основных критерия, по которым будем оценивать те или иные депозитные предложения:

- надежность банка;

- процентная ставка;

- гибкость, т.е. скорость и география досрочного изъятия без потери процентов.

Говоря о надежности, следует отметить, что вклады и остатки на счетах физических лиц в банках РФ в пределах 700 тыс. рублей по умолчанию застрахованы государственной корпорацией «Агентство по страхованию вкладов». Все банки, которые имеют право принимать вклады у населения, являются участниками этой системы страхования. Даже если банк обанкротится, вам вернут ваш вклад в течении порядка трех дней в пределах указанной суммы. Поэтому, если вы планируете разместить в банке до 700 тыс. рублей, то не имеет смысла терять время на изучение вопроса надежности банка. В крайнем случае можно разместить деньги в разных банках по 700 тыс. рублей. Подробнее о системе страхования вкладов читайте здесь.

Говоря о процентной ставке и гибкости изъятия денежных средств сразу выделим два лучших предложения на российском рынке депозитов:

1. Тинькофф Банк – 6-11% годовых в рублях.

- откройте дебетовую карту онлайн по ссылке и получите бонус 6 месяцев бесплатного обслуживания. По карте начисляется до 7,5% годовых на любой остаток.

- откройте депозит в банке Тинькофф по ссылке и получите бонус +1% к стандартной ставке.

2. Рокетбанк – 7% годовых в рублях. Закажите карту по указанной ссылке и получите 500 рублей в подарок.

Вы можете найти предложения и с более высокими процентными ставками, но это будет либо очень мелкий банк, либо срок вклада будет 2-3 года без возможности досрочного изъятия без потери процентов. К тому же, скорее всего в других банках вы не получите такого бесплатного сервиса, как возможность осуществлять бесплатные переводы через интернет банк и снимать деньги с депозита в любых банкоматах без комиссии.

Преимущества депозита в банке "Тинькофф" и краткая инструкция:

- В отличии от других банков, в Тинькофф открывается один карточный счет, выдается дебетовая карта и на средства находящиеся на этом счете начисляется 10% годовых на сумму в пределах 200 тыс. рублей. На сумму свыше 200 тыс. рублей – 5% годовых.

- Большим преимуществом является то, что с дебетовой карты ТКС банка можно снимать деньги в любом банкомате мира и без комиссии. Это очень удобно, деньги всегда под рукой и не нужно заходить в интернет банк, чтобы сначала перевести их с депозитного счета на текущий счет.

- Деньги можно снимать в банкоматах частично или полностью и процент при этом не теряется и начисляется за каждый день, когда на счете лежали деньги.

- Бесплатно счет можно пополнять переводом из другого банка, также бесплатно 4 раза в месяц можно пополнить счет через QIWI терминалы (и ряд других партнеров) в режиме он-лайн.

- Каждый месяц банк проводит акцию по которой вы будете получать обратно 5% от покупок до данной карте в определенных сегментах. Например, в апреле-июне 2013г. возврату подлежат 5% от всех покупок в на АЗС, ресторанах и кафе. При этом всегда вам будет возвращаться 0,5% от любых покупок.

- В банке предусмотрена комиссия за ведение карточного счета (если вы активируете карту) в размере 99 рублей в месяц. Однако эта комиссия не будет начисляться, если кроме текущего счета, у вас будет открыт срочный депозит (минимум 30 тыс. рублей на 3 месяца). Срочный депозит открывается на отдельном счете и, в отличии от текущего счета, при его досрочном закрытии теряется процент. Однако срочный депозит имеет одно существенное преимущество, которое позволяет получать доход от депозита в размере до 15% годовых.

Инструкция по получению повышенного дохода по депозиту Тинькофф банка:

Открываете депозитный счет на срок от 3 до 12 месяцев и на любую сумму от 30 тыс. рублей.

На депозит сроком 3-5 месяцев начисляется ставка 6% годовых, 6-11 месяцев - 7,5%, 12 месяцев 11% годовых.

Денежные средства обязательно перечисляете банковским переводом из другого банка (откройте счет в банке, который не берет комиссию за внешние переводы, сделанные посредством итнернет-банкинга, например, банк Авангард) и только на открытый предварительно депозитный счет (а не на карточный счет!).

За то, что вы пополнили депозит переводом из другого банка, банк ТКС начисляет вам на сумму перевода 1,5% единовременно (в качестве компенсации за возможную комиссию другого банка за перевод) Данные 1,5% сразу прибавляются к вашему депозиту и на эту общую сумму уже начисляется 6-11% годовых.

Таким образом в пересчете на эффективные проценты, вы получите примерно 12-15% годовых (не считая капитализации) в зависимости от срока депозита.

При этом надо учесть, депозит надо продержать весь срок, иначе бонус и процент аннулируются.

По истечении срока депозита нужно его закрыть, деньги перевести обратно в другой банк, в банке ТКС открыть новый такой же депозит и снова на него перевести деньги из другого банка. Заметим, что можно открыть депозит на 12 месяцев на минимальную сумму 30т.р. под 11% годовых. Каждые три месяца открывать подобные депозиты, так, чтобы у вас всегда было 4 текущих депозита по 30т.р. За три месяца до окончания срока каждого депозита, у вас как раз закончится предыдущий годовой депозит. Высвободившиеся средства нужно снова положить (перводом из другого банка, получая 1,5%) на тот депозит, у которого до окончания срока осталось 3 месяца. Т.о. фактически основаня сумма у вас будет на трехмесячных депозитах под 11% годовых и при этом вы получаете 1,5% бонуса. Эффективная ставка таким образом может составить до 17% годовых.

Таким образом вы постоянно будете иметь доход в размере 12-15% годовых и не будете платить комиссию за карточный счет.

Карту и депозит в банке ТКС можно открыть с приятным бонусом, если оставить ОН-ЛАЙН ЗАЯВКУ по промо ссылкам: карта и депозит. После отправки заявки вам перезвонят из банка и договорятся о встрече. Курьер банка может приехать к вам в офис или домой. Там же вам будет выдана банковская карточка, договор на счет и депозит и инструкции по подключению интернет банкинга.

* * *

В заключении дадим одну рекомендацию. На депозитах принято хранить только свои свободные средства. Однако в наше время в связи с широким распространением кредитных карт в указанных двух банках выгодно (в связи с гибкостью при снятиях и пополнениях) хранить и взятые в кредит деньги в рамках беспроцентного льготного периода по кредитной карте (45-100 дней). Естественно имеется в виду не простое снятие денег с кредитной карты в банкомате и направление их на депозит, т.к. процент за снятие кредитных средств в банкоматах составляет 2-5%, что не покрывается доходом от депозита.

В нашем случае нужно просто все траты, которые вы планируете осуществлять в течении месяца, делать по кредитной карте, а высвобождающиеся деньги размещать на депозит. По наступлении срока погашения в рамках беспроцентного периода нужно снять деньги с депозита (благо Рокетбанк и Тинькофф банк позволяют это сделать без потери процентов) и погасить задолженность по кредитной карте.

Вот несколько ссылок на предложения банков, где можно он-лайн заказать кредитную карту:

- Карта рассрочки Халва от Совкомбанка с лимитом до 350т.р.

- Кредитная карта Банка Тинькофф с лимитом до 300т.р. (он-лайн заявка)

СТАТЬИ >> ФИНАНСОВЫЕ РЫНКИ

«Биржа похожа на карточную игру»

Преумножение денег – искусство, подвластное избранным. Можно ли им овладеть? О биржевых мифах, философии инвестирования и индустриях будущего WEJ рассказал СЕО Инвестиционной компании «Третий Рим» Андрей МОВЧАН.

Андрей, существуют ли на бирже некие закономерности, позволяющие просчитать флуктуации рынков?

Глобальных закономерностей на бирже не существует. Если бы они были, то инвесторы давно бы их освоили и биржи закончили свое существование. Мир познаваем – и если есть описываемый правилами процесс, он достаточно быстро идентифицируется. Мы научились летать на Луну, несмотря на сложнейшую природу и структуру атмосферы, космоса, сложнейшие законы физики. Увы, биржа не поддается просчетам – рынки представляют собой сложнейший случайный процесс.

Принцип – купил дешевле, продал дороже, но в конечном итоге кто-то все же продает дешевле?..

В действительности – сложнее, но грубо говоря – да. Вообще, рынок – это большая игра с ненулевой суммой, зависящей от притоков и оттоков средств, в которую играют десятки тысяч профессионалов. Когда инвестор думает, что смог постичь какие-то закономерности, которые не дано понять другим, – это и есть его главная ошибка, глубочайшее заблуждение, которое может существенно снизить вложенные им капиталы. Рынок полон аналитиков, математиков, системных лабораторий, инсайдеров, маркет-мейкеров – все они, как правило, знают больше, чем обычный инвестор, и, тем не менее, не могут создать механизмов для стабильного обогащения. Любой «менеджер», который приходит к вам и просит денег в управление, обещая их увеличить в несколько раз, либо сам ошибается, либо откровенно обманывает вас.

Но все-таки есть «проверенные» способы зарабатывания на инвестировании?

В экономическом мире вы зарабатываете, если у вас есть преимущество перед конкурентами. На рынке преимуществ может быть два – информация, которой нет у других, и возможности, которых нет у других. Информация (оставим в стороне инсайд) может успешно использоваться там, где есть информационные «ниши», знания, доступные не всем, в то время как в рынке присутствуют игроки, которые этими знаниями не обладают. Яркий пример – малые, региональные рынки, на которых только начинается активная работа.

Локальный язык еще не доступен широкому кругу аналитиков, информация по локальным бумагам плохо покрывается, поэтому они, как правило, дешевы. По мере вписывания рынка в мировой цены растут. Другой пример – нетипичные информационные ситуации. Вот, например, с точки зрения мировых инвесторов облигации Банка ВТБ не должны приносить меньше 6% годовых. Но мы-то знаем, что государство не даст банку обанкротиться! Соответственно, если купить эти облигации в кредит с большим плечом (а кредит взять в Швейцарском банке под 1% годовых), можно очень много заработать. Возможности – тоже важный фактор. Самый простой пример – рисковые ограничения глобальных фондов. Недавняя ситуация с Ростелекомом и региональными телекомами – отличная иллюстрация: крупные западные фонды не имели возможности купить акции региональных телекомов, но могли приобрести акции «Ростелекома». Было известно, что «Ростелеком» собирается объединяться с региональными телекомами и покупка региональных акций была чистым использованием неравных возможностей.

А что вы можете сказать о стратегическом инвестировании?

Это инвестирование, основанное на гипотезе, что ценные бумаги имеют «справедливую» стоимость, которую можно оценить. К примеру, долгосрочные инвестиции в Apple оказались для инвесторов весьма прибыльными. Мало кто сомневался, что акции этой компании будут расти в цене – доля рынка расширяется, компания выходит с новыми продуктами, становясь брендом для нового медийного пространства. К сожалению, оценка справедливой стоимости очень сложна и требует действительно глубокого понимания компании; кроме того, рынок может сколь угодно долго не оценивать бумагу «справедливо».

Для вас это и есть «правильное управление активами»?

Да, немного стратегического инвестирования в сочетании с активным использованием неравных возможностей и информационной ассиметрии.

Андрей, что вы никогда не сделаете как инвестор?

Я никогда не буду инвестировать исходя из логики, что знаю, когда рынок вырастет, потому что я точно знаю, что не знаю этого. Впрочем, как и все остальные. Такова моя философия.

На ваш взгляд, какие индустрии в России станут интересными для капиталовложений в ближайшие годы?

Мы говорим о «стратегическом» инвестировании. Я думаю, что «нерыночный», то есть не зависящий от роста или падения индекса потенциал крупнейших отраслей в России более или менее исчерпан. С другой стороны – есть широкое поле для развития и роста отраслей «второй волны». Например, в России традиционно развивается добыча минеральных ресурсов, и, безусловно, ее развитие продолжится. В индустрию будут вкладываться деньги, как следствие – будет активно развиваться инжиниринговый бизнес. Инвесторам будет интересно все, что связано с созданием проектов и капитальным строительством промышленных объектов в области минеральных ресурсов.

IT- и медиабизнес в России еще очень мало представлены на рынках. Отсутствует научный и технологический бизнесы. Только начинает развиваться здравоохранение как бизнес. Кроме того, дальнейшее развитие получит сервисный сектор – такие банальные направления бизнеса, как рестораны, парикмахерские, бытовые услуги, ритейл и прочее.

У сервисного сектора еще есть потенциал?

Да, движение будет идти в низкий сегмент, в обслуживание масс. Социальное перераспределение денег становится более активным. Первый «звонок» – лидерство «Магнита» по сравнению с его главным конкурентом «Х5». Руководство «Магнита» сделало ставку на небольшие города, в которых сейчас наблюдается подъем, и не проиграло.

Будет ли интересна инвесторам медицина?

Медицина будет развиваться как отдельный сектор сервиса. Население страны стареет и перенимает европейские паттерны отношения к своему здоровью – рост затрат на медицину идет неуклонно, без остановки в кризис. Государственное здравоохранение пока движется в тупик. Будут приниматься вынужденные меры, которые помогут развитию частного рынка. Например, рост ставок по обязательному страхованию (при переходе на одноканальное финансирование) сделает их более приемлемыми для использования в частном секторе. Если появится лекарственное страхование, то, соответственно, перестроится и фармацевтика. Кстати, русский чек на лекарства на одного человека в разы меньше, чем в Европе. И его размер будет увеличиваться.

Каковы ваши прогнозы по IT-сектору?

Мобильные коммуникации, интеграция, ШПД достаточно развиты, там революции не будет, скорее у секторов увеличится ликвидность и представительство на рынках. А вот i-commerce будет активно развиваться. Россия – страна «просторная», и для многих доехать до ближайшего гипермаркета – по расстоянию все равно что переехать всю Бельгию.

Что по другим направлениям – машиностроение, банковские услуги?

Банковские услуги в России развиты уже неплохо, пожалуй, дальнейшее движение пойдет в сторону интернет-платежей, вообще отказа от наличных операций и формирования no-name-рынка банковских услуг. Думаю, что будет дальше развиваться потребительское кредитование. Пока его уровень в стране низкий, хотя возможности рынка позволяют увеличить объемы кредитов в пять-шесть раз.

Машиностроение же в России – традиционно слабая отрасль: для ее развития нужны научные и конструкторские кадры, соответствующая школа, принятый стандарт качества на уровне рабочих операций и, конечно, стратегический взгляд и готовность к вложениям на 15−20 лет. У нас всего этого никогда не было, тем более сегодня. Кроме того, доминировавшее в СССР военное машиностроение оказало разрушительное влияние на всю систему, заложив приоритет функциональности, простоты и быстроты производства, в то время как сегодняшний спрос требует приоритетов дизайна, надежности, универсальности и себестоимости. Вообще все по всем отраслям, в которых дешевый труд играет роль основного конкурентного преимущества, мы безнадежно проигрываем Китаю, а по отраслям, в которых основную роль играет качество и эффективность, – Европе и США.

Насколько развитие российских индустрий будет отличаться от мировой модели?

В мире фантастическими темпами развиваются коммуникации и происходит научная революция. Инвесторам уже сейчас понятно, что в ближайшие десять лет в мире будут активно развиваться высокие технологии. Существенно поменяется представление о базовых индустриях, к примеру таких, как, топливная индустрия, утилизация отходов и энергетика – в этих направлениях технологии полностью поменяются. Также в ближайшие 30−40 лет произойдет очередная сервисная революция – от сервиса, потребляющего большой объем трудовых ресурсов, мы придем к «платформенному» сервису – no-name-услугам, масштабной консолидации и высвобождению трудовых ресурсов из сектора. С точки зрения пропорций, США и Европа 40 лет формировали новую структуру ВВП, в которой сервис занимал более 50% , теперь пришло время науки, которая займет в ВВП лидирующие позиции. И, конечно, серьезное развитие получит продовольственная индустрия, которая будет сильно меняться, адаптируясь к быстрому приросту населения.

Связаны ли эти изменения с европейским кризисом?

Кризис европейской финансовой системы – это очень локальный и мало значимый процесс. Он в конечном итоге волнует три небольших категории людей. Первая – зависимые от социальных выплат работники и безработные. Вторая – финансисты, которые в свое время накупили европейских долгов и теперь не могут получить деньги назад. Третья категория – чиновники, которые должны напечатать новые деньги.

Больше никого кризис не волнует?

Единственный реальный негативный эффект кризиса для других категорий граждан – это существенное сокращение промышленного кредитования. Это явление, безусловно, оказывает влияние на бизнес-активность, но оно носит временный характер. Уже сейчас в системе наблюдается избыток ликвидности.

Андрей Мовчан работает на российском и международном финансовом рынке около 20 лет. До «Третьего Рима» Андрей Мовчан на протяжении шести лет был председателем правления созданной им «Группы Ренессанс Управление Инвестициями». До этого он занимал должность исполнительного директора инвестиционной компании «Тройка Диалог», где являлся создателем и руководителем бизнеса «Финансовых решений», входил в состав высшего менеджмента ряда крупнейших российских коммерческих банков. Андрей Мовчан – лауреат премии «Персона года 2006» РИА РБК, «Шкипер в море инвестиций» по версии Top 18 Financials by Chivas, «Самый успешный руководитель УК в России» по версии журнала Forbes, «Лучший руководитель УК» по версии журнала «Финанс», «Легенда фондового рынка России» Spear’s Award 2009.

Источник: World Economic Journal, №5, май 2012.