СТАТЬИ >> РАЗНОЕ

Роль финансового образования в повышении благосостояния населения

Авторы: А.В. Зеленцова, Е.А. Блискавка, Д.Н. Демидов.

Финансово образованные потребители способствуют эффективному функционированию все более сложных финансовых рынков. Обладая более развитой способностью сопоставления рисков и доходности различных финансовых продуктов, предлагаемых разными посредниками, финансово грамотные потребители способствуют развитию конкуренции. Кроме того, запрашивая продукты, более полно удовлетворяющие их потребности, финансово грамотные потребители стимулируют поставщиков к разработке новых продуктов и услуг к более активному внедрению инноваций и повышению качества. Финансово образованные граждане более склонны к накоплению сбережений, что должно оказать положительное воздействие на инвестиции и рост.

Финансовое образование может также способствовать укреплению защиты прав потребителей. Финансово образованные потребители лучше подготовлены к тому, чтобы самим защищать свои интересы и сообщать органам власти о возможных неправомерных действиях финансовых посредников, что делает их менее уязвимыми в случае мошенничества и злоупотреблений. Финансово образованные потребители могут создавать меньшую нагрузку на государственные финансы либо за счет снижения бремени нормативного регулирования, либо за счет сокращения объема условных обязательств в случае потерь или банкротства. Более того, потребители с хорошим финансовым образованием могут смягчить резкие колебания на финансовых рынках, поскольку они менее склонны к проявлению преждевременной или слишком бурной реакции в случае изменения внешних факторов.

Финансовое образование может быть выгодно людям любого возраста и с любым уровнем дохода. Молодым людям оно может дать инструменты для планирования бюджета и накопления сбережений, чтобы они держали под контролем свои расходы и долги. Финансовое образование может способствовать укреплению финансовой дисциплины в семьях, чтобы они могли откладывать средства на образование детей. Людям более старшего возраста оно помогает накопить достаточный объем сбережений для выхода на пенсию и развить навыки, необходимые для принятия разумных решений, касающихся пенсий и других сбережений. Благодаря финансовому образованию люди с низким уровнем дохода могут накопить максимальные в сложившейся ситуации сбережения, не выплачивая больших комиссионных за финансовые операции, которые взимают нефинансовые организации, или за овердрафт по счету или кредитной карте в финансовых организациях. Что касается граждан, располагающих средствами для осуществления инвестиций, финансовое образование может способствовать тому, что они станут лучше понимать и базовую финансовую информацию, и более специфическую информацию, относящуюся к конкретным видам инвестиций.

Повышение уровня финансовой грамотности имеет большое значение для развития способности отдельных лиц и их семей управлять возросшими рисками. Сюда включается недопущение чрезмерного увеличения личного долгового бремени, преодоление финансовых трудностей, снижение риска банкротства, сохранение сбережений и обеспечение достаточного уровня благосостояния после выхода на пенсию. Финансово грамотные потребители – это важная предпосылка для глубокого развития финансового сектора. Кроме того, повышение уровня финансовой грамотности является важной характеристикой современного эффективного режима защиты прав потребителей, который включает в себя простое и сопоставимое раскрытие информации потребителям, эффективные институты рассмотрения жалоб потребителей, а также запрет недобросовестной рыночной практики.

Финансовая грамотность оказывает сильное влияние на жизнь конкретного человека, так формирует его способность:

- Обеспечить себя и свою семью

- Инвестировать в свое будущее и будущее своих детей

- Развить свой творческий потенциал с тем, чтобы реализовать свой потенциал и проявить себя достойным гражданином общества.

Низкий же уровень ФГ приводит к отрицательным последствиям для потребителей финансовых услуг, государства, частного сектора и общества в целом.

«Финансовое образование может принести выгоды потребителям всех возрастов и уровней дохода. Молодых людей, только начинающих свою трудовую жизнь, оно обеспечивает основными инструментами управления бюджетом и экономии, чтобы удерживать под контролем расходы и долги. Финансовое образование может помочь семьям в их стремлении обзавестись собственным домом и / или дать хорошее образование своим детям. Финансовое образование может помочь будущим пенсионерам быть достаточно информированными, чтобы сделать правильный выбор при формировании индивидуальных инвестиционных и пенсионных планов и, таким образом, гарантировать себе достойный уровень пенсионного обеспечения. Финансовое образование может помочь людям с низким доходом максимально эффективно использовать доступные финансовые ресурсы».

Важность финансового образования, ОЭСР, 2006 (The Importance of Financial Education, from the Organisation for Economic Cooperation and Development, 2006)

ФГ населения в таких странах, как США, Канада, Великобритания, Австралия, Чехия, Корея, приобретает все большую остроту в силу факторов, действующих со стороны предложения и спроса. В первом случае речь идет о стремительных изменениях параметров рынка финансовых услуг (рост ассортимента финансовых продуктов, усложнение процедур их потребления, расширение спектра организаций их предоставляющих и адресатов услуг). Во втором случае — о социально-экономических и демографических изменениях (ускорение процесса старения населения, снижение доли населения трудоспособного возраста, рост разнородности населения, рост личных располагаемых доходов населения).

Факторы, влияющие на актуальность финансовой грамотности, вызванные изменением рынка со стороны предложения финансовых услуг , таким как рост конкуренции на рынке и внедрение современных информационных технологий, выражаются в:

1) стремительном росте ассортимента финансовых продуктов при значительном усложнении их характеристик. Расширяется спектр базовых банковских услуг.

Помимо банковского вклада до востребования, потребитель получил сегодня возможность выбирать банковские депозиты с различными условиями по процентной ставки, способам уплаты процентов, возможностью пополнения и частичного снятия денежных средств. Расширяется перечень доступных способов формирования сбережений и инструментов инвестирования: брокерские услуги для частных инвесторов, паевые инвестиционные фонды, услуги доверительного управления и т.д.

2) расширении спектра организаций, предоставляющих финансовые услуги. Речь идет не только об увеличении числа организаций в финансового сектора, но и о появлении новых по своим функциям, целям и правовым характеристикам организаций в сфере финансовых услуг (например, кредитных союзов). В этих условиях возрастает значимость оценки «продавца» потребителем финансовых услуг, уровня знаний относительно правовых особенностей функционирующих субъектов на рынке.

3) усложнении механизмов предоставления финансовых услуг. Внедрение современных информационных технологий в сфере финансовых услуг, с одной стороны, позволило снизить издержки их предоставления, с другой стороны, усложнило процесс потребления для тех групп потребителей, которым данные технологии не знакомы или представляются слишком сложными. Хотя изменение коммуникационных характеристик рынков финансовых услуг приводит к расширению доступности релевантной для потребителей информации, данная информация не всегда понятна потребителям, а ее разнообразие и масштабы невозможно охватить в условиях сжатых временных ограничений. Проблема ухудшается развитием практики агрессивного маркетинга, осуществляемого финансовыми организациями, посредством чего потребителям могут навязываться те услуги, которые не отвечают их потребностям и возможностям.

4) расширении целевых групп потребителей финансовых услуг. Снижение издержек, развитие инструментов предоставления финансовых услуг привели к расширению возможностей субъектов их предоставляющих в отношении охвата групп, традиционно не являющихся объектом внимания. Развитие же конкуренции подстегнуло данную тенденцию, а также повлияло на изменения в характере требований к потребителю услуги. Ключевым в данном случае является то, что, как правило, вновь охватываемые группы обладают сравнительно низким уровнем знаний, навыков потребления и финансовыми возможностями, а снижение уровня требований и качества оценки платежеспособности потребителя услуги являются генераторами рисков распространения банкротств физических лиц.

Факторы со стороны спроса — социально-экономические и демографические изменения:

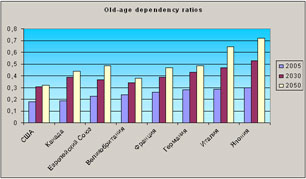

1) повышение демографической нагрузки. Во многих развитых и развивающихся странах мира наблюдается повышение коэффициента демографической нагрузки (отношение численности лиц старше 65 лет к общей численности трудоспособного населения 15–64 лет). В Европе данный показатель в 2005 году составлял 0,23 (по прогнозам составит 0,37 в 2030), то есть на момент 2005 года на одного иждивенца приходится четыре работоспособных гражданина (к 2030 соотношение составит 1 к 2, см. Рисунок).

Рисунок 2. Демографическая нагрузка на экономику.

Источник: OЭСР.

В рассматриваемых странах данная тенденция привела к существенным изменениям пенсионных систем, которые выражаются, прежде всего, в переходе от пенсионной системы с фиксированными выплатами к пенсионной системе с фиксированными взносами и как следствие в повышении уровня ответственности экономических агентов за свои пенсионные накопления. Другими словами, государство в значительной степени перекладывает на индивида издержки принятия решений в выборе пенсионной программы, определении размера вкладов и т.п., а также, соответственно, и риски с этим связанные. При такой постановке понимание механизмов трансформации текущих доходов в будущее благосостояние является ключевым вопросом.

Следствием низкого уровня ФГ является отсутствие достаточных стимулов индивидов нести издержки при реализации действий, необходимых для оптимального (с точки зрения их предпочтений) управления пенсионными накоплениями. Более того, форма поведения индивидов при низком уровне ответственности за собственные пенсионные накопления укоренилась в сознании многих индивидов (старшее поколение), так как стабильно воспроизводилась достаточно долгое время. Все это приводит к низкому уровню пенсионных сбережений, а также неэффективному их управлению. Негативные последствия низкого уровня знаний в сфере пенсионного обеспечения носят отложенный характер, как для конкретного индивида, так и для системы в целом (по причине изменения демографической ситуации и смещения ответственности на индивидов). Поэтому отсутствие внимания к этой проблеме приведет к значительным социальным и экономическим последствиям.

2) рост уровня личных располагаемых доходов населения. В странах с динамично развивающимися рынками капитала и устойчивым ростом личного располагаемого дохода все больше и больше экономических агентов вовлекаются в процесс потребления финансовых продуктов рынка капитала (или, по крайней мере, получают такую возможность). Потребители в данной сфере финансовых услуг не обладают достаточными знаниями, следствием чего является недоверие к новым финансовым инструментам, а также неэффективное управление риском. По отношению к этим группам населения повышение ФГ позволит не только повысить финансовое благосостояние индивидов, посредством повышения качества управления риском, но и реализовать потенциал развития финансовых рынков.

3) повышение разнородности населения. Данная проблема проявляется в растущей дифференциации социально-культурных характеристик индивидов, уровня грамотности в сфере финансовых услуг и современных технологий, что приводит к росту доли индивидов, не вовлеченных в потребление финансовых услуг. К таким группам, как правило, относятся индивиды с низким уровнем дохода, расовые или национальные меньшинства, иммигранты, беженцы и аборигены, проживающие в бедных районах или сельской местности.

- Что такое финансовая грамотность

Справка:

"Повышение финансовой грамотности населения: международный опыт и российская практика"

Авторы: А.В. Зеленцова, Е.А. Блискавка, Д.Н. Демидов.

Издано при участии: Центра Исследований Платежных Систем и Расчетов

Купить книгу можно в магазине Озон >>

СТАТЬИ >> ЧЕЛОВЕЧЕСКИЙ КАПИТАЛ, HR

Недешевый Китай

Эпоха, когда производители могли найти сверхдешевую рабочую силу в азиатских странах, подходит к концу. Благодаря экономическому росту последнего десятилетия китайские рабочие из промышленных регионов отказываются работать, как прежде, за плошку риса, без сна и отдыха. Коллеги из стран Юго-Восточной Азии с ними полностью солидарны.

В КНР, как и во многих других странах с быстрорастущей экономикой, минимальный размер оплаты труда зафиксирован законодательно. По инициативе правительства страны, МРОТ ежегодно индексируется, причем темпами, опережающими инфляцию (она составила 5,4% в 2011 году). Так, по данным информационного агентства «Синьхуа», с января 2012 года МРОТ был поднят на 8,6% в Пекине, составив $199. С февраля МРОТ был повышен в южном городе Шэньчжэнь, являющемся крупнейшей китайской особой экономической зоной, на 14%, составив $230.

Компании, работающие на территории КНР, вынуждены не только соотносить минимальную зарплату на своих производствах с установленным законом МРОТ, но и регулярно индексировать зарплаты на производстве. В Шэньчжэне, к примеру, стартовая зарплата на заводах западных производителей превысила отметку в $300, при этом найти рабочую силу даже на такой оклад, как отмечают работодатели, нелегко.

В начале весны гонгконгский инвестиционный банк Standard Chartered провел опрос на тему заработных плат среди двухсот компаний, имеющих производства в долине Жемчужной реки (здесь находятся крупнейшие промышленные города Китая, да и всего мира – Шэньчжэнь и Гуанджоу). В ходе опроса выяснилось, что 55% работодателей подняли своим сотрудникам зарплаты сразу после Нового года по китайскому календарю – в среднем на 10,4%. 32% опрошенных заявили, что будут вынуждены поднять зарплату рабочим чуть позже в этом году – в среднем на 9%.

Необходимость повышения зарплаты работникам – не единственная мера, с которой пришлось столкнуться компаниям, работающим в КНР. «Примерно 60% опрошенных пришлось столкнуться с требованиями рабочих увеличить социальные гарантии – выплаты в пенсионные фонды, медстраховки, оплату декретного отпуска и больничных, – говорит экономист Standard Chartered Кельвин Лау. – Если перевести эти меры в денежное измерение, они составляют около 40% от средней зарплаты, выплачиваемой на производстве». При этом опрошенные банком руководители компаний утверждают, что при всех уступках, на которые приходится идти, найти работников становится сложнее – о подобных проблемах заявили более 80% участников опроса. Рост зарплат усугубляется не слишком оптимистичным экономическим прогнозом на ближайшее будущее. «Времена, когда мы боялись “жесткой посадки” китайской экономики, миновали. Однако итоговые показатели ВВП и темпов промышленного производства КНР в этом году будут намного хуже ожидаемого», – считает главный экономист Credit Suisse Донг Тао. По мнению Кельвина Лау, сократить зарплатные и социальные издержки производителей можно только повышением производительности труда, однако чуть меньше половины участников опроса Standard Chartered никаких серьезных улучшений в этой сфере не отметили.

Китайская фабрика

Стремление повысить производительность труда в стране, где считается нормальным работать в три смены и не брать отпуск, – мера неоднозначная. Многие компании готовы смириться с тем, что продуктивность останется как есть, лишь бы перегрузки, с которыми сталкиваются рабочие, не приводили к серьезным репутационным издержкам. Для того чтобы их избежать, некоторые производители поднимают зарплаты сотрудникам даже с некоторым опережением темпов роста зарплат в регионе.

Так, например, Foxconn, тайваньский подрядчик Apple, HP, Dell, Nokia и Sony, собирающий, помимо прочего, планшеты iPad в Шэньчжэне, в феврале этого года поднял зарплаты своим сотрудникам на 16−24%. Для компании это, скорее, вынужденная мера – в 2010−2011 годах около 20 сотрудников Foxconn покончили жизнь самоубийством. Основной версией произошедшего считаются тяжелые условия труда, переработки, дискриминация работников низшего звена, слишком низкая зарплата и, как следствие, нервное перенапряжение работников.

Конечно, 20 из 800 тысяч сотрудников компании – это гораздо меньше, чем среднестатистический уровень самоубийств по стране. Однако, поскольку в случае с Foxconn дело касалось имиджа крупнейших западных компаний, а пик самоубийств пришелся примерно на период сборки iPad первого поколения, руководству китайского сборщика пришлось принять целый ряд мер. С работниками подписывались «антисуицидальные» соглашения, а на заводы стали нанимать специально обученных психологов, которые пропагандировали такие вечные ценности, как, например, радость от повседневной жизни.

Однако главным и самым популярным средством «поднятия настроения» китайским рабочим стала регулярная индексация зарплат. На текущий момент стартовая зарплата на заводе – более $300, хотя еще в 2010 году она составляла $130. Правда, улучшились ли при этом условия труда или, напротив, стали только хуже, никто не знает – «китайские фабрики» крайне неохотно пускают на свою территорию сторонних наблюдателей.

Куда податься

В текущей ситуации одним из решений для западных компаний мог бы стать переезд всего производства или его части из Китая в другие страны региона. Однако законодательное увеличение минимального уровня оплаты труда, которое влечет за собой рост всех зарплат, – общий тренд для азиатских стран.

Так, например, в Малайзии в прошлом году впервые был принят закон о минимальной оплате труда, которая теперь составляет $260−290 в зависимости от региона. В Индонезии среднегодовой темп роста МРОТ даже выше, чем в КНР, – около 20%. В Тайланде МРОТ будет официально проиндексирован на 40% с апреля 2012 года. В менее прогрессивных в плане законодательства Мьянме и Камбодже в последнее время проходят постоянные забастовки рабочих с лозунгами о повышении зарплаты – люди даже в самых отдаленных регионах имеют возможность читать Интернет и знают, что в соседнем государстве за ту же работу платят больше.

Относительное улучшение уровня жизни рабочих в Китае и других азиатских странах больнее всего ударит по ним самим. «Очевидно, что компаниям, столкнувшимся с нехваткой дешевой рабочей силы, придется инвестировать в современное оборудование, автоматизацию производства», – говорит Кельвин Лау. Другими словами, часть работников, которые обходятся компаниям все дороже, придется заменить бездушными роботами, которые не станут просить прибавки к зарплате и прыгать с крыши завода в случае нервного перенапряжения.

Несмотря на тревожные в целом тенденции, эксперты не видят причин для паники: если рост зарплат продолжится теми же темпами, что и сейчас, к 2020 году даже в самых богатых промышленных районах КНР, то есть в дельте Жемчужной реки, среднемесячная зарплата разнорабочего все равно будет ниже прожиточного минимума в большинстве западных стран. При прочих преимуществах азиатских стран (налоговые и экономические льготы для крупных производителей, отсутствие строгих профсоюзов и т.д.), это будет достаточным поводом для того, чтобы не перемещать производства в западные страны, где издержки будут сильно выше. «Перемещать заводы вообще довольно дорого, да и неразумно, учитывая хорошо налаженную систему поставок, сбыта и контактов с клиентами», – уверен Кельвин Лау.

КНР еще долго будет оставаться главным мировым экспортером товаров ширпотреба, дешевых в производстве, уверены эксперты. А вот для производства более сложной продукции (например, компьютерных комплектующих), возможно, настало благоприятное время для возвращения на Запад. «Некоторым компаниям будет выгодно переместить часть производств из Китая в США или Мексику», – уверен старший партнер Boston Consulting Group Гарольд Сиркин. Тем более что в США, по его словам, производительность труда и квалификация рабочей силы намного выше, чем в азиатских странах.

Схемы:

Как владельцы производств, расположенных в дельте Жемчужной реки, планируют справляться с нехваткой рабочей силы? (кол-во компаний из 201 опрошенного)

| Больше инвестировать в капитальное оборудование | Переместить завод в другие регионы КНР | Переместить завод за пределы КНР |

| 131 | 21 | 6 |

Насколько владельцы производств, расположенных в дельте Жемчужной реки, ощущают нехватку рабочей силы по сравнению с 2011 годом? (кол-во компаний из 201 опрошенного)

| Более остро | Так же | Менее остро |

| 71 | 100 | 30 |

Источник: Исследование инвестиционного банка Standard Chartered.

Источник: World Economic Journal, №5, май 2012.

СТАТЬИ >> РАЗНОЕ

Повышение финансовой грамотности населения: международный опыт и российская практика

Авторы: А.В. Зеленцова, Е.А. Блискавка, Д.Н. Демидов.

Финансовый аспект затрагивает практически все сферы жизнедеятельности современного человека. Финансовая грамотность дает возможность управлять своим финансовым благополучием. Отсутствие элементарных финансовых знаний и навыков ограничивает возможности граждан по принятию правильных решений для обеспечения своего финансового благополучия.

Роберт и Ким Кийосаки - супруги и партнеры по бизнесу. Основной их деятельностью является компания RichDad (Богатый Папа), которая занимается повышением финансовой грамотности населения. 13-14 октября Ким Кийосаки приезжает в Россию и 2 дня будет выступать на женском инвестиционном форуме. Не упустите свой шанс встретиться с легендарной личностью.

Подробности на сайте kiyosaki.moscow.

На микроуровне экономические последствия и угрозы низкой финансовой грамотности населения выражаются в росте числа финансовых злоупотреблений, в накоплении населением избыточной кредитной задолженности, неэффективном распределении личных сбережений.

На макроэкономическом уровне низкая финансовая грамотность сдерживает развитие финансовых рынков, подрывает доверие к финансовым институтам и государственной политике по их регулированию, обуславливает дополнительную нагрузку на бюджеты всех уровней, приводит к снижению темпов экономического роста.

Непросвещенность и недоверие граждан к финансовым рынкам, непонимание контрактных отношений, базовых основ финансов также сдерживают развитие предпринимательской деятельности и малого бизнеса: люди не знают, как начать свое дело, оформить бизнес-проект. Устойчивое развитие экономики Российской Федерации зависит не только от внедрения более эффективных производственных и финансовых технологий, но и от того, насколько население способно их использовать.

Развитие современной рыночной экономики предполагает широкое участие населения в долгосрочных накопительных пенсионных, страховых и ипотечных схемах, помогающих решить вопросы пенсионного накопления, социального и медицинского страхования, образования и жилья. Расширение и рациональное использование сбережений, характерное для среднего класса, обеспечивает более высокий уровень экономической и социальной стабильности и одновременно создает основы устойчивости финансовой системы и макроэкономической сбалансированности Активное сберегательное поведение населения, использование накопительных и страховых инструментов предполагает достаточно высокий уровень финансовой грамотности, который позволяет гражданам активно взаимодействовать с финансовыми институтами, широко использовать продукты банковского и страхового сектора, системы пенсионного страхования.

Финансовая грамотность помогает домохозяйствам укрепляющегося среднего класса эффективно планировать и использовать личный бюджет, принимать решения в области личных финансов исходя из своих долгосрочных интересов, избегать излишней личной задолженности, ориентироваться в сложных услугах и продуктах, предлагаемых финансовыми институтами, распознавать угрозы и снижать риски мошенничества со стороны потенциально недобросовестных участников рынка. В Р оссии развитие финансовой грамотности является важным направлением укрепления среднего класса, сберегательного поведения населения как основы макроэкономической стабильности и развития современного финансового сектора.

В долгосрочном плане место финансовой грамотности населения определяется возросшим значением индивидуальных финансовых решений в обеспечении личного благосостояния на всех этапах жизненного цикла — при получении образования, создании семьи, рождении детей, обеспечении домохозяйства жильем, смене сферы деятельности и окончании трудовой деятельности, выходе на пенсию и т.п. Повышение роли личной ответственности за собственные финансовые решения происходит в последние десятилетия на фоне расширения потребительского сектора финансового рынка, роста разнообразия и сложности финансовых продуктов, общего роста доходов и сбережений населения, что делает проблему повышения финансовой грамотности еще более актуальной.

Недостаточная финансовая грамотность в настоящее время является препятствием для развития отдельных финансовых инструментов и сегментов финансового рынка. Повышение ее уровня в Р оссии будет способствовать ускорению процесса осуществления пенсионной реформы, реформы банковского и страхового секторов, в частности, росту спроса на услуги добровольных пенсионных накоплений и страхования.

Рост финансовой грамотности населения позволит более активно развиваться сектору безналичных финансовых трансакций, поддержит тенденцию к снижению наличного денежного оборота, что также будет вести к увеличению собираемости налогов, прозрачности и подконтрольности финансового сектора.

Повышение финансовой грамотности способствует росту качества финансовых услуг, позволяет расширить возможности граждан более эффективно использовать финансовые услуги. Данный процесс сокращает уязвимость перед финансовыми кризисами, а также ведет к постепенному снижению рисков излишней личной задолженности граждан по потребительским кредитам, уменьшению рисков мошенничества со стороны недобросовестных участников рынка, являясь важным фактором защиты потребителей финансовых услуг.

Финансово грамотное население в целом лучше подготовлено к кризисным ситуациям и может лучше защитить себя, лучше ориентироваться в условиях мирового финансового кризиса: разбираться с налоговыми декларациями, выбирать себе пенсионные планы, сберегать свои накопления, правильно принимать инвестиционные и иные финансовые решения и не поддаваться панике.

В условиях финансово-экономического кризиса более явно обозначилась необходимость государственного воздействия на такие долгосрочные проблемы, как:

необоснованно завышенные ожидания населения относительно государственной финансовой поддержки в случаях финансовых потерь;

низкая способность граждан к обеспечению личного (семейного) устойчивого финансового здоровья на основе индивидуальных финансовых решений;

слабое знание базовых принципов и инструментов финансового рынка.

Сложившаяся ситуация свидетельствует о необходимости системной политики, направленной на повышение финансовой грамотности населения, развитие системы финансового образования и укрепления защиты прав потребителей финансовых услуг, увеличение доступности финансовых услуг для граждан, преодоление дефицита «длинных денег» в экономике, расширение числа участников и рост «финансовой емкости» накопительной пенсионной системы. Первоочередной задачей становится также выработка национальной стратегии повышения финансовой грамотности населения. Реализация данной стратегии предполагает создание устойчивых институтов на федеральном и региональном уровне, вовлеченных в программы финансового образования и информирования населения, поддержку региональных инициатив по повышению финансовой грамотности, укрепление системы защиты потребителей финансовых услуг и построение системы оценки уровня финансовой грамотности и оценки эффективности мероприятий, направленных на ее увеличение.

Повышение финансовой грамотности является одним из основных направлений формирования инвестиционного ресурса, обозначенных в К онцепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года. В Бюджетном послании Президента РФ Федеральному Собранию Российской Федерации о бюджетной политике в 2008—2010 гг. отмечена важность развития пенсионной системы через стимулирование добровольных пенсионных накоплений граждан. Развитие ипотечного кредитования определено целью национального проекта «Доступное и комфортное жилье». Стратегия развития финансового рынка Российской Федерации на период до 2020 года2 рассматривает повышение финансовой грамотности населения в качестве важного фактора развития финансового рынка в Р оссии, повышения стабильности финансовой системы и повышения конкурентоспособности российской экономики. Концепция создания международного финансового центра в России обозначает повышение финансовой грамотности населения в качестве важного фактора роста общей конкурентоспособности российской экономики и укрепления финансовой системы.

Что такое финансовая грамотность

В международном обиходе принято представление о финансовой грамотности как о способности физических лиц управлять своими финансами и принимать эффективные краткосрочные и долгосрочные финансовые решения.

Повышение финансовой грамотности наряду с финансовым образованием и защитой прав потребителей финансовых услуг было признано Комиссией Европейского Союза и Организацией экономического сотрудничества и развития актуальной задачей общественного развития.

Финансовое образование (ФО) определяется ОЭСР как «процесс, в результате которого индивиды улучшают свои знания о финансовых продуктах и концепциях и за счет информации, инструктажа и/или объективных рекомендаций вырабатывают навыки и укрепляют доверие, чтобы понимать (финансовые) риски и иметь возможность делать информированный выбор, узнать о том, куда обращаться за помощью, а также уметь предпринимать другие эффективные действия, чтобы улучшать свое финансовое благосостояние и обеспечить защиту своих интересов».

Еврокомиссия так определила конечную цель финансового образования: «развить способность потребителя и собственника маленькой фирмы понимать суть финансового продукта и принимать квалифицированные, продуманные решения».

Под финансовой грамотностью как результатом финансового образования понимают «совокупность двух элементов:

1. владение индивидами информацией о существующих финансовых продуктах и их производителях (продавцах), а также существующих каналах получения информации консультационных услуг;

2. способность потребителя финансовых услуг использовать имеющуюся информацию в процессе принятия решения: при осуществлении специальных расчетов, оценке риска, сопоставлении сравнительных преимуществ и недостатков той или иной финансовой услуги».

В соответствии с определением Управления по регулированию и надзору в сфере финансовых услуг Великобритании (UK Financial Services Authority - FSA), финансовая грамотность (компетенция) предполагает способность людей жить по средствам, следить за состоянием своих финансов, планировать свои будущие доходы и расходы, особенно пенсию, правильно выбирать финансовые продукты и разбираться в финансовых вопросах.

Финансово грамотное население:

- Ежемесячно ведет учет расходов и доходов семьи,

- Живет по средствам – без излишних долгов,

- Финансово планирует на перспективу (готовность к непредвиденным обстоятельствам и подготовка к пенсии),

- Приобретает финансовые продукты и услуги на основе выбора,

- Ориентируется в вопросах финансовой сферы.

(На основе определения UK Financial Services Authority - FSА )

Правительство США создало Комиссию по финансовой грамотности и образованию ( Financial Literacy and Education Commission) и специализированный интернет-ресурс , а также Консультативный Совет по финансовой грамотности при Президенте США. В докладе Консультативного совета по финансовой грамотности финансовая грамотность определена как "умение эффективно использовать знания и навыки по управлению финансовыми ресурсами для достижения финансового благополучия." Отмечается, что «финансовая грамотность» должна рассматриваться как динамическое понятие, так как грамотность предполагает возможность "каждому человеку эффективно реагировать на постоянно меняющиеся личные и внешние экономические обстоятельства."

Луис Витт из Института социально-финансовых исследований определяет финансовую грамотность как «умение читать, анализировать, управлять и выделять те финансовые условия, которые влияют на материальное благополучие. Это включает в себя способность различать варианты финансовых решений, обсуждать денежные и финансовые вопросы без дискомфорта, строить планы на будущее, и грамотно реагировать на события, которые влияют на повседневную жизнь с финансовой точки зрения, в том числе события в мировой экономике" .

Финансовая грамотность (как формируемые в процессе обучения компетенции ) включает три взаимосвязанных элемента: установки, знания и навыки.

Первая часть – правильные установки - это базис финансовой грамотности. Речь идет о формировании культуры финансового поведения, которая начинается с планирования семейного бюджета, причем на длительную перспективу, и выработки стратегии реализации потребностей жизненного цикла.

Необходимые знания - принципы и схемы функционирования финансового рынка, понимание природы и функций финансовых институтов, инструментов, азы юридической и налоговой грамотности, понимание границ ответственности финансовых институтов перед клиентами и клиентов перед финансовыми институтами, владение минимальным финансовым словарем, включая понятия риска и доходности, дисконтирования, инфляции, понимание различий между наличными и безналичными платежами, и т.п.

Необходимые навыки

- умение читать договор и понимать содержащуюся в нем информацию, сравнивать между собой предложения различных компаний, умение подавать претензию или жалобу в том случае, если его права нарушены, умение искать и находить информацию о финансовом рынке и т.п.ОЭСР определяет финансовое образование как процесс, посредством которого потребители финансовых услуг совершенствуют свои знания о финансовых продуктах и понятиях, и, благодаря информации и/ или объективным советам и рекомендациям, развивают свои навыки и уверенность в себе. Это позволяет им повысить осведомленность о финансовых рисках и возможностях, делать обоснованный выбор, знать, куда обращаться за помощью, и принимать другие эффективные меры для улучшения своего финансового благосостояния.

Проблематика финансовой грамотности охватывает широкий круг тем:

- осведомленность в вопросах банковских услуг и потребительского кредитования,

- управление личным бюджетом,

- управление финансовыми рисками (в том числе недопущение формирования избыточной задолженности и риска банкротства),

- вопросы страхования,

- понимание принципов инвестирования и соотношения между уровнем доходности и риска,

- знание прав потребителя и требований обязательного раскрытия информации,

- планирование пенсионного периода и финансового обеспечения основных событий жизненного цикла человека.

Справка:

"Повышение финансовой грамотности населения: международный опыт и российская практика"

Авторы: А.В. Зеленцова, Е.А. Блискавка, Д.Н. Демидов.

Издано при участии: Центра Исследований Платежных Систем и Расчетов

Сборник посвящен вопросам повышения финансовой грамотности населения в России и в мире. Приводятся результаты исследований уровня финансовой грамотности населения и анализ сложившейся ситуации в этой сфере. Дано краткое описание международного опыта, а также рекомендаций ОЭСР по организации программ финансовой грамотности населения, приведены примеры из российской практики. Отдельное внимание уделено роли защиты прав потребителей финансовых услуг.

Будет интересен работникам государственных, структур, региональных и муниципальных администраций, формирующих и реализующих мероприятия общественных организаций и финансовых компаний, а также всем, кто интересуется вопросами повышения финансовой грамотности населения. по повышению финансовой грамотности, разработчикам образовательных и информационных программ и проектов в этой области, представителям образовательных институтов.

Купить книгу можно в магазине Озон >>