СТАТЬИ >> МИРОВЫЕ ФИНАНСЫ

Чем должны быть обеспечены валюты

После отмены золотого стандарта в 1971 году, при котором все валюты обменивались на доллары, а доллары - на золото, национальные единицы государств стали обеспечиваться валовым внутренним продуктом. К чему это привело? Стало невозможно определить степень колебаний валют относительно друг друга.

Например, если в 2007 году за 1 американский доллар можно было приобрести 0,90 канадского, а сейчас – 1,04, нельзя говорить об удорожании доллара США в такой же пропорции. По сути, не осталось единого регулятора, который бы обеспечивал равновесие на денежных рынках. К слову, именно равновесие и перестало устраивать ведущую экономику мира – США, в период Бреттон-Вуддской системы.

Первый кризис «золотого стандарта» разразился в 1960м году, когда на частном рынке цена золота возросла до 40 долларов за унцию при официальной цене 35 долларов. В дальнейшем стало очевидно, что если страны-кредиторы потребуют от США обмена накопленных долларовых резервов на золото, Америка будет не в состоянии выполнить эти требования. По некоторым данным, в 1971 году у США просто закончились золотые резервы. Правда, вероятнее, банки ФРС забрали его в залоговое обеспечение государственного долга. Можно было девальвировать доллар, однако Америка пошла по другому, выгодному для себя пути: отменила обмен долларов на золото. Таким образом, исчез абсолютный показатель, позволяющий с помощью встроенного механизма «направлять» рынки к равновесию, при этом появился новый, относительный, – доллар США.

Идея обеспечения денежных единиц валовым продуктом, работавшая на первых порах, впоследствии потерпела неудачу. Современная денежная система оказалась заполнена дешевыми деньгами, что и привело к кризису 2008 года. Более того, мягкие денежно-кредитные политики со стороны ведущих государств в настоящее время, направленные на поддержание экономик, продолжают давить на стоимость валют. При этом в развивающихся странах ситуация усугубляется еще и тем, что в попытке сдержать свои национальные валюты от резкого укрепления, местные центральные банки начинают проводить интервенции, то есть эмитировать национальную валюту для скупки пришедших в страну необеспеченных долларов, таким образом еще больше разгоняя инфляцию. Вступают на путь искусственного поддержания национальных курсов не только развивающиеся страны. В эпоху ВТО, когда страны не имеют полноценной возможности манипулировать тарифными и таможенными барьерами, приходится поддерживать внутреннего производителя на уровне валют. Данный феномен получил название «валютных войн». Реальный же факт обесценивания денег скрывает то обстоятельство, что валютные курсы относительно друг друга меняются не столь значительно.

За 40 лет Америка наводнила долларовой массой экономики всего мира, при этом реальные нужды государств не соответствовали таким объемам ликвидности. Процентное отношение количества денег в обращении к мировому валовому продукту превышает все разумные значения, достигая 1000 процентов. Вопрос об обеспечении денежных единиц застыл в воздухе, ни о какой надежности валют не может быть и речи. Ныне существующая система основана исключительно на доверии к государствам, их способности сохранять веру в национальные валюты.

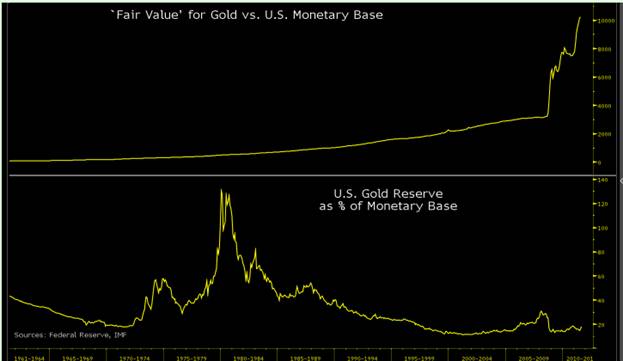

Чтобы наглядно продемонстрировать темпы, которыми США наполняет мировую экономику своей валютой, перейдем к цифрам. 1 доллар 1971 года равен 5,5 долларам 2011. Однако обесценение в 5,5 раз – это лишь потребительская инфляция. На других рынках, таких как фондовый или, например, рынок недвижимости, пузыри были раздуты вследствие беспрецедентного роста цен, исчисляемого двухзначными числами. Значение реального обесценивания доллара как основной резервной (обратите внимание) валюты, на долю которой в среднедневном обороте мирового валютного рынка приходится 85-90%, можно увидеть из приведенного ниже графика. На нем изображено поведение цен на золото, номинированное в долларах, до и после отмены Бреттон-Вуддской системы (красная линия).

До 1971 года доллар был «привязан» к золоту, и унция желтого металла равнялась 35 долларам. Сразу после краха Бреттон-Вуддской системы стоимость золота стала расти, отражая обесценение доллара. Получается, за 40 лет американская валюта обесценилась к золоту больше чем в 40 раз. Последствия проводимой политики ощущают на себе как мировые экономики, так и граждане Америки. До отмены золотого стандарта каждое следующее поколение жило лучше, чем предыдущее. Так, в 1970-е годы американцы жили лучше, чем в 1950-е, а в 1950-е – лучше, чем в 1920-е и т.д. Впоследствии данная тенденция была сломлена. Сам факт существования дешевых денег привел к обременению домашних хозяйств огромными долгами. Долг каждого американца, включая младенцев, стал равен к 2011 году 45 000 долларам, по сравнению с 20 тысячами - в 2000-м. После коллапса банковской системы американцы не могут расплатиться по своим обязательствам и по текущий момент.

В попытках спасти свою финансовую систему центральный банк США «залил» в экономику огромные порции ликвидности, что еще больше подорвало стоимость доллара, и как результат «валютных войн», стоимость других валют. Злоупотребление со стороны правительств своими полномочиями в области эмиссии денег привело к «кризису доверия» к уже существующей системе - системе необеспеченности денежных единиц.

Данное обстоятельство толкает экономистов к поискам надежного актива, способного стать мировым резервным мерилом и средством сохранения сбережений. Сразу же возникают мысли о возврате к золотому стандарту, как проверенному способу, оправдавшему себя. Однако, как представляется, это невозможно даже с физической точки зрения.

Денежная база в США за последние три года выросла более чем в 3 раза и к настоящему моменту равна 2,66 триллионам долларов. Золотой запас Америки – 8130 тонн. Таким образом, на каждый «реальный» доллар приходится всего 3 миллиграмма золота. По текущим ценам (1600 долларов за унцию) за один доллар можно приобрести 19 миллиграмм золота. Разница более чем в 6 раз. То есть, для того чтобы денежная база была полностью обеспечена золотовалютными резервами, нужно в 6,4 раза больше запасов – 52 032 тонн. Примечательно, что на сегодняшний день все государства мира держат в своих хранилищах только 30 700 тонн золота.

На графике можно посмотреть соотношение стоимости золотых запасов США и объема денежной базы за последние 50 лет (нижний график). В августе 2011 года данный показатель составлял 18%. Можно сказать, что плечо 1 к 7, в принципе, неплохое покрытие. Однако в условиях повсеместной утраты доверия к денежным знакам, введение «золотого» стандарта при таком плече вряд ли заслужит внимания.

Верхний график показывает цены, при которых доллар был бы обеспечен 1 унцией золота. Получается, с июля 2011 года стоимость золота должна превышать 10 000 долларов за унцию.

Для того, чтобы обеспечить золотом текущее ВВП одних Соединенных Штатов, потребуется 269 525 тонн драгоценного металла.

Помимо физической ограниченности золота, существуют экономические препятствия. Апологеты золотого стандарта предлагают вводить золотой стандарт постепенно. Однако это сопряжено с огромными рисками для страны-первопроходца. С увеличением стоимости металла национальная валюта будет дорожать в той же пропорции, что сильно ударит по экспорту страны. Если говорить об экономиках, чья доля в мировом ВВП значительна, вероятность ущерба крайне высока.

Таким образом, возвращение к золотому стандарту можно лишь обдумывать и просчитывать, однако вряд ли данные соображения будут реализованы на практике. Вторым в списке «лучшего актива» стоит создание альтернативной американскому доллару международной валюты. В качестве новых денег предлагается использовать деньги, эмитируемые Международным Валютным фондом – специальные права заимствования, которые представляют собой некую синтетическую «корзину» на основе четырех валют. Однако здесь проблема заключается в том, что эта «корзина» состоит из тех же необеспеченных денег. Причем предполагается, что 44% веса займет доллар США. Соответственно, перспективы новой валюты столь же неясны, как и будущее основных валют.

Можно сказать, что создать защищенную в какой-то степени валюту удалось еврозоне. Ни одно государство, входящее в зону евро, не вправе бесконтрольно эмитировать деньги. Т.е. по сути валютная политика Европейского центрального банка определяет денежную политику союзных государств, не позволяя «раскачивать» валюту в своих интересах.

Данный механизм должен был привести евро к статусу «стабильной резервной валюты». Поставленная цель отчасти реализовалась. Если в 2000 году около 70% вложений центробанков мира приходилось на американскую валюту, то в 2010 году эта доля сократилась почти на 10% – до 61%. Место доллара занял евро, чья доля возросла за этот период с 18% до 26%. Однако, несмотря на явный успех за прошедшие два десятилетия, единую валюту может постичь та же проблема обесценивания. Приходится констатировать, что для сглаживания торгового баланса европейскую валюту стали постепенно удешевлять вслед за долларом. Кроме того, недостаток евро заключается в том, что входящим в еврозону государствам приходится разделять риски «дружественных» соседей. Соответственно, проблемы в одной стране могут сделать валюту всего региона нестабильной, что мы сейчас и наблюдаем. Таким образом, попытки создать стабильную фиатную валюту пока не увенчались успехом. И вряд ли что-нибудь изменится в будущем, так как эмиссионная природа денег без привязки к реальному измерителю делает практически невозможным контроль за равновесным состоянием денежного рынка.

Представляется, что любая валюта должна быть привязана к чему-то материальному, необходимому современному обществу. В связи с этим можно рассмотреть идею, на мой взгляд, имеющую право на существование – введение энергостандарта. Привязав, например, вырабатываемую энергию к вновь созданной мировой денежной единице (или уже существующей), люди всегда могли бы обменять «деньги» на электроэнергию. При этом, замечу, энергия ничем не хуже по физическим свойствам того же золота. Во-первых, унифицированность и однородность продукта, в то время как золотой металл бывает разных проб.

Во-вторых, удобство транспортировки. Конечно, в настоящее время еще не решены все вопросы, касающиеся подачи энергии в самые отдаленные уголки планеты. Однако здесь есть свое преимущество: энергостандарт подтолкнет развитие инфраструктур. Кроме того, в настоящее время спрос на энергию имеется со стороны совершенно различных секторов экономики. Спрос же на золото обеспечивается в основном потребностями ювелирной промышленности и отчасти электротехники.

В подтверждение важности энергии в современном мире можно отметить, что ведущие экономисты для определения качества жизни населения и конкурентоспособности стран уделяют большое внимание не только такому показателю, как ВВП на душу населения, но и энергопотоку на человека.

В завершение хочется отметить, что, естественно, внедрение энергостандарта порождает много вопросов. В частности, проблема соотнесения энергоресурсов высокотехнологических и материалоемких отраслей. Другой вопрос в том, как конвертировать существующее денежное предложение в энергетическое. Проблем предостаточно, и решение вопроса будет зависеть от того, будет ли кто-нибудь его решать, и как именно.

СТАТЬИ >> БУХУЧЕТ, АУДИТ

Наличные денежные расчеты между юридическими лицами

В хозяйственной деятельности организации, осуществляющие наличные расчеты через свою кассу, не всегда применяют контрольно-кассовую технику (ККТ), а обходятся выписыванием приходного кассового ордера. Также некоторые организации в ряде случаев выдают товарные чеки или бланки строгой отчетности (БСО). Рассмотрим, в каких случаях применение ККТ обязательно, а в каких можно выдать покупателю БСО или товарный чек, как правильно оформить операции по приему наличных денежных средств от юридических лиц, какие санкции предусмотрены за неприменение ККТ и нарушение порядка ведения кассовых операций.

Порядок работы с наличными денежными средствами в случаях продажи товаров, выполнения работ или оказания услуг регулируются в отношении:

- применения ККТ — Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее — Закон о применении ККТ);

- применения БСО — Постановлением Правительства РФ от 6 мая 2008 г. № 359, которым утверждено Положение об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники (далее — Положение о расчетах без применения ККТ);

- предельной величины расчетов наличными деньгами между юридическими лицами — Указанием Банка России от 20 июня 2007 г. № 1843-У (далее — Указание № 1843-У).

Согласно п. 1 ст. 2 Закона о применении ККТ контрольно-кассовая техника применяется в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов1 в случаях продажи товаров, выполнения работ или оказания услуг. Данная норма Закона не распространяется на организации и индивидуальных предпринимателей, которые2:

- оказывают услуги населению и вместо кассового чека выдают покупателю соответствующие БСО, приравненные к кассовым чекам в соответствии с Положением о расчетах без применения ККТ;

- в силу специфики своей деятельности либо особенностей своего местонахождения могут производить наличные денежные расчеты без применения ККТ3;

- являются плательщиками единого налога на вмененный доход4, за исключением упомянутых в первых двух пунктах ст. 2 Закона о применении ККТ (при условии выдачи по требованию покупателя документа, подтверждающего прием денежных средств за товар, работу, услугу (товарного чека, квитанции или другого документа, подтверждающего прием денег)).

Как видно, не применять ККТ при наличных денежных расчетах может лишь ограниченный круг организаций и индивидуальных предпринимателей.

Однако Закон о применении ККТ обязывает использовать кассовую технику только в случаях наличных расчетов за проданные товары, выполненные работы и оказанные услуги. Иными словами, расчеты, не подпадающие под признак торговых операций, могут оформляться без обязательного применения ККТ5. К таким расчетам относятся, например, расчеты по уплате заемщиком основной суммы долга по договору займа или залога, процентов за пользование заемными средствами, неустойки (штрафа, пеней), а также расчеты с подотчетными лицами по возврату работником в кассу организации остатка подотчетных сумм.

Отметим, что согласно п. 3 и 13 Порядка ведения кассовых операций в Российской Федерации (утвержден Решением Совета директоров Банка России от 22 сентября 1993 г. № 40; далее — Порядок):

- для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме;

- прием наличных денежных средств в кассу организации производится по приходным кассовым ордерам;

- прием наличных денег организациями при осуществлении расчетов с населением производится с обязательным применением ККТ.

Как следует из последнего пункта, осуществление наличных расчетов не ориентировано на юридических лиц. Это подтверждается, например, ст. 492, 493 Гражданского кодекса РФ, в которых сказано, что с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара, считается заключенным договор розничной купли-продажи, по которому продавец обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Юридические же лица — это организации, занимающиеся предпринимательской деятельностью, предполагающей систематическое получение прибыли (ст. 2 ГК РФ).

Кроме того, как видно из приведенных норм Порядка, при приеме наличных денежных средств в кассу организации оформляется приходный кассовый ордер. Может сложиться мнение, что операции по приему денег от юридических лиц за проданные товары, работы, услуги можно оформлять приходным кассовым ордером без применения ККТ. Однако это не так. Из приведенных норм следует вывод лишь о наличии со стороны законодателя ограничений, суть которых заключается в сведении к минимуму наличных денежных расчетов между юридическими лицами. Указанный вывод подтверждается п. 2 Порядка, в котором сказано, что предприятия производят расчеты по своим обязательствам с другими предприятиями, как правило, в безналичном порядке через банки.

Тем не менее полное исключение наличных расчетов между юридическими лицами невозможно и, следовательно, такие расчеты должны проводиться в соответствии с Законом о применении ККТ, т.е. с обязательным применением контрольно-кассовой техники. При этом следует отметить, что сам Закон не устанавливает зависимости применения ККТ от целей приобретения товаров, работ, услуг.

Кроме того, Закон о применении ККТ не разделяет покупателей на население и юридических лиц, а лишь определяет момент и случай применения ККТ. Так, согласно ст. 5 данного Закона организации, применяющие контрольно-кассовую технику, обязаны выдавать покупателям (клиентам) при осуществлении наличных денежных расчетов в момент оплаты отпечатанные контрольно-кассовой техникой кассовые чеки.

Вывод об обязательном применении ККТ при расчетах наличными деньгами между юридическими лицами подтверждает Пленум ВАС РФ в Постановлении от 31 июля 2003 г. № 16 «О некоторых вопросах практики применения административной ответственности, предусмотренной ст. 14.5 КоАП РФ, за неприменение контрольно-кассовых машин». В пункте 3 Постановления указано, что сферой регулирования Закона о применении ККТ являются наличные денежные расчеты независимо от того, кто и в каких целях совершает покупки (заказывает услуги), и судам следует иметь в виду, что контрольно-кассовые машины подлежат применению и в тех случаях, когда наличные денежные расчеты осуществлялись с индивидуальным предпринимателем или организацией (покупателем, клиентом).

Как видно, в части использования ККТ при наличных денежных расчетах по операциям с признаком торговых нормы Закона о применении ККТ и Порядка идентичны — ККТ следует применять обязательно. Что касается правил ведения кассовых операций, то они регулируются только Порядком, значит, при приеме наличных денежных средств непосредственно в кассу организации необходимо выписать приходный кассовый ордер.

Таким образом, для правильного оформления наличных денежных расчетов между юридическими лицами необходимо исходить из следующего:

- организация-продавец, осуществляя операции, имеющие признак торговых, обязана применять ККТ и выдавать покупателям, включая юридических лиц, кассовые чеки или БСО, приравниваемые к кассовым чекам, либо товарные чеки и другие документы, подтверждающие прием денежных средств за товар, работу, услугу (по требованию покупателя);

- организация-продавец, осуществляя наличные расчеты за проданные товары, выполненные работы, оказанные услуги непосредственно через свою кассу, должна оформлять поступление наличных денег приходными кассовыми ордерами и заполнять кассовую книгу.

Иными словами, организация-продавец при получении денежных средств от покупателя — юридического лица непосредственно в свою кассу должна пробить и выдать ему кассовый чек и оформить приходный кассовый ордер на сумму, пробитую в этом чеке. Такая позиция подтверждается в письме УФНС России по г. Москве от 22 июня 2005 г. № 22–12/44690. Отметим, что идентифицировать покупателя — юридическое лицо возможно при предъявлении им доверенности на получение товара, приемку работ или услуг, совершение расчетов и получение расчетных документов.

Таким образом, если организация-продавец проводит наличные расчеты, применяя ККТ, которые находятся в торговых залах, офисах продаж и других помещениях, не являющихся специально оборудованной кассой организации, где прием денег осуществляют продавцы или кассиры-операционисты, оформлять приходные кассовые ордера на каждое поступление от покупателя денежных средств не требуется. В этом случае по окончании рабочего дня (смены) оформляются приходные кассовые ордера на общие суммы выручки, сданные каждым из продавцов или кассиров-операционистов в кассу организации-продавца.

Если в кассу организации-продавца поступает выручка как напрямую от продавцов или кассиров-операционистов, так и от покупателей — юридических лиц, составляются отдельные приходные кассовые ордера на каждый из видов поступлений:

- на суммы выручки, полученные от продавцов или кассиров-операционистов, — в конце рабочего дня (смены) при их сдаче в кассу организации-продавца;

- на суммы выручки, полученные от каждого из покупателей — юридических лиц, — в момент такого получения; при расчетах с каждым из таких покупателей будет выбит кассовый чек по ККТ, находящейся непосредственно в кассе.

Если же организация-продавец проводит расчеты и с населением, и с юридическими лицами непосредственно через свою кассу, оформление поступлений наличных денежных средств можно организовать следующим образом:

- каждое поступление денежных средств от покупателей — юридических лиц оформлять приходным кассовым ордером с обязательным применением ККТ — в этом случае организация-продавец выдаст покупателю кассовый чек и квитанцию к приходному кассовому ордеру. Сами денежные средства должны находиться в ящике кассового аппарата до момента снятия кассы;

- поступление денежных средств от населения оформлять по окончании рабочего дня (смены) одним приходным кассовым ордером на общую сумму такого поступления с обязательным применением ККТ при расчетах с каждым покупателем — в этом случае продавец выдаст всем покупателям кассовые чеки; общая сумма выручки, полученная от населения, будет определяться как разница между суммой выручки, указанной в Z-отчете6, и суммой выручки, полученной от юридических лиц;

- на конец рабочего дня заполнить кассовую книгу на основании приходных кассовых ордеров, оформленных при получении денежных средств от покупателей — юридических лиц, и приходного кассового ордера, оформленного на общую сумму выручки, поступившей от населения; размер выручки, поступившей от юридических лиц и населения, в общей сумме должен соответствовать сумме выручки за день, указанной в Z-отчете; этот отчет будет служить документом-основанием для всех выписанных приходных кассовых ордеров.

Отметим, что ФНС России выпустила письмо от 10 июня 2011 г. № АС-4–2/9303, в котором рассмотрела порядок осуществления наличных денежных расчетов, не предусматривающий составления отдельного приходного кассового ордера при получении денег от юридического лица. В частности, в указанном письме говорится, что «поступившие от юридического лица денежные средства в счет оплаты товаров будут отражены в Z-отчете организации-продавца, составленном по итогам рабочей смены ККТ. Полученная в течение дня выручка организации-продавца должна быть оприходована кассиром предприятия путем составления приходного кассового ордера и соответствующими записями в кассовой книге предприятия. При этом сумма выручки должна соответствовать показаниям денежных суммирующих счетчиков и контрольной ленте ККТ».

В связи со сказанным применяемый организацией-продавцом порядок учета денежных средств при осуществлении наличных денежных расчетов с юридическими лицами необходимо закрепить в учетной политике.

Отметим, что при наличных расчетах непосредственно через кассу организация-продавец в бухгалтерском учете выручку, полученную от населения и оформленную общим приходным кассовым ордером, может отражать без применения счета 62 «Расчеты с покупателями и заказчиками» прямой бухгалтерской записью по дебету счета 50 «Касса» и кредиту счета 90 «Продажи». Такая корреспонденция предусмотрена Планом счетов и Инструкцией по его применению7.

Если же организация-продавец использует для отражения расчетов с населением счет 62, то, по мнению автора, следует по аналитическим признакам:

- «Контрагент» — указать «Розничная торговля, выполненные работы, оказанные услуги населению»;

- «Договор» — указать номер Z-отчета.

В этом случае необходимые методологические требования к аналитическому учету по счету 62, установленные Планом счетов и Инструкцией по его применению, в частности построение аналитического учета с целью получения необходимых данных по покупателям (заказчикам) и расчетным документам, будут соблюдены.

Отдельно отметим, что, по мнению ФНС России, выраженному в письме от 20 июня 2005 г. № 22–3-11/1115 «О применении ККТ», в случае получения аванса (предоплаты) за будущие поставки товаров, выполнение работ и оказание услуг следует применять ККТ, поскольку существует связь с указанными видами расчетов.

Пример. Организация «АБВГ» продает офисную мебель и наряду с безналичными расчетами осуществляет расчеты наличными денежными средствами как с юридическими лицами, так и с населением. Выручка от покупателей — юридических лиц и населения поступает непосредственно в кассу организации «АБВГ». Полученную от населения выручку организация «АБВГ» учитывает без применения счета 62.

В течение рабочего дня кассир организации «АБВГ» принял выручку от населения в сумме 900 руб. и покупателей — юридических лиц в следующих размерах:

- ООО «БАМ» по договору № 11 в сумме 1200 руб.;

- ООО «Аладдин» по договору № 31 в сумме 1500 руб.;

- ООО «Солнышко» по договору № 27 в сумме 700 руб.

Общая сумма выручки за рабочий день составила 4300 руб.

В учете организации «АБВГ» операции по осуществлению наличных расчетов будут отражаться следующими бухгалтерскими записями:

Д 50 — К 62, субсчет «ООО «БАМ»/договор № 11» — 1200 руб. — отражено поступление выручки за реализованные покупателю — юридическому лицу товары; основание — приходный кассовый ордер № 1 и Z-отчет (сумма выручки, полученная от покупателя — юридического лица, вошла в общую сумму выручки, отраженную в Z-отчете);

Д 50 — К 62, субсчет «ООО «Аладдин»/договор № 31» — 1500 руб. — отражено поступление выручки за реализованные покупателю — юридическому лицу товары; основание — приходный кассовый ордер № 2 и Z-отчет (сумма выручки, полученная от покупателя — юридического лица, вошла в общую сумму выручки, отраженную в Z-отчете);

Д 50 — К 62, субсчет «ООО «Солнышко»/договор № 27» — 700 руб. — отражено поступление выручки за реализованные покупателю — юридическому лицу товары; основание — приходный кассовый ордер № 3 и Z-отчет (сумма выручки, полученная от покупателя — юридического лица, вошла в общую сумму выручки, отраженную в Z-отчете);

Д 50 — К 90 — 900 руб. (4300 руб. — (1200 руб. + 1500 руб. + 700 руб.)) — отражено поступление выручки по розничной торговле в виде разницы между общей суммой выручки, указанной в Z-отчете, и суммой выручки, полученной от покупателей — юридических лиц.

В кассовой книге будут сделаны четыре записи по приходным кассовым ордерам:

- № 1, 2, 3 — на суммы выручки, полученные от каждого из покупателей — юридических лиц, т.е на 1200, 1500 и 700 руб.;

- № 4 — на общую сумму выручки, полученную от физических лиц, т.е. на 900 руб.

К кассовому отчету кассир приложит приходные кассовые ордера № 1, 2, 3, 4 и Z-отчет8.

Контроль за применением ККТ

Контроль за применением ККТ осуществляют налоговые органы и органы внутренних дел. В статье 7 Закона о применении ККТ установлено, в частности, что налоговые органы:

- осуществляют контроль за полнотой учета выручки;

- проверяют документы, связанные с применением ККТ;

- проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

- налагают на организации и индивидуальных предпринимателей штрафы в случаях и порядке, установленных Кодексом РФ об административных правонарушениях.

Так, согласно ст. 14.5 КоАП РФ неприменение ККТ, а также отказ в выдаче по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) влекут за собой предупреждение или наложение административного штрафа на граждан в размере от 1500 до 2000 руб.; на должностных лиц — от 3000 до 4000 руб.; на юридических лиц — от 30 000 до 40 000 руб.

В свою очередь с налоговыми органами при осуществлении ими контрольных функций взаимодействуют органы внутренних дел в пределах своей компетенции.

Ограничение наличного денежного обращения, установленного для юридических лиц. Контроль за соблюдением правильности работы с наличностью

Регулирование и контроль наличного денежного обращения в РФ возложены на Центральный банк Российской Федерации (Банк России).

В Положении о правилах организации наличного денежного обращения на территории Российской Федерации от 5 января 1998 г. № 14-П, утвержденном Советом директоров Банка России 19 декабря 1997 г., протокол № 47 (далее — Положение № 14-П), и Порядке указано, что все организации независимо от организационно-правовой формы и сфер деятельности обязаны хранить свободные денежные средства в учреждениях банков, не имеют права накапливать в своих кассах наличные деньги для осуществления предстоящих расходов и обязаны сдавать поступающие в кассы наличные деньги в учреждения банков.

При этом организациям разрешается хранить в кассах наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков, и расходовать поступающую в кассу денежную выручку на цели, предусмотренные законодательством и разрешенные обслуживающими учреждениями банков. К таким целям относятся, например, хозяйственные нужды организации, командировочные и представительские расходы.

Испрашиваемая сумма лимита остатка наличных денег в кассе рассчитывается организацией самостоятельно на основании данных о суммах выручки за три последних месяца и произведенных выплатах (кроме заработной платы и выплат социального характера) за этот же период. Рассчитывается лимит остатка наличных денег в кассе в расчете по форме № 0408020 «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу» (далее — Расчет). В Расчете также приводятся цели расходования денежных средств из полученной организацией выручки. Расчет заверяется подписями руководителя и главного бухгалтера организации. Обслуживающее учреждение банка анализирует Расчет и устанавливает для организации лимит остатка наличных денег в кассе за подписью руководителя этого учреждения банка.

Кроме того, Банк России предпринимает меры и по ограничению величины наличных расчетов. Так, согласно Указанию № 1843-У на настоящий момент лимит расчетов наличными денежными средствами между юридическими лицами, предпринимателями, юридическим лицом и индивидуальным предпринимателем не должен превышать 100 000 руб. При этом условиями данного ограничения являются осуществление наличных расчетов в рамках одного договора и связь с предпринимательской деятельностью. Законодатель не напрасно указывает на связь с предпринимательской деятельностью, подчеркивая тем самым необходимость ограниченного участия юридических лиц в наличных денежных расчетах, о чем уже говорилось.

Контроль за порядком работы с денежной наличностью в части ограничения наличного денежного обращения между юридическими лицами возложен на учреждения банков. В Положении № 14-П среди прочего установлены правила организации обращения наличных денег и рекомендации по осуществлению проверки соблюдения организациями порядка работы с денежной наличностью.

В частности, в п. 2.14 Положения № 14-П указано, что «учреждения банков в целях максимального привлечения наличных денег в свои кассы за счет своевременного и полного сбора денежной выручки от предприятий не реже одного раза в два года проверяют соблюдение определенного Банком России порядка ведения кассовых операций и работы с денежной наличностью…». Проверка осуществляется в соответствии с Рекомендациями по осуществлению кредитными организациями проверок соблюдения предприятиями порядка работы с денежной наличностью, являющимися Приложением к Положению № 14-П.

Целью, определенной в Рекомендациях, является проверка соблюдения организациями порядка ведения кассовых операций и работы с денежной наличностью, установленного нормативными актами Банка России.

К организациям, не соблюдающим порядок ведения кассовых операций и работы с денежной наличностью, применяются меры ответственности, предусмотренные законодательными и иными правовыми актами РФ. Например, в ст. 15.1 КоАП РФ предусмотрены санкции по следующим правонарушениям, связанным с работой с наличными денежными средствами:

- нарушение порядка работы с денежной наличностью9 и порядка ведения кассовых операций10, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров11;

- неоприходование (неполное оприходование) в кассу денежной наличности;

- несоблюдение порядка хранения свободных денежных средств, а равно накопление в кассе наличных денег сверх установленных лимитов.

При установлении указанных нарушений размер административного штрафа составляет для должностных лиц 4000—5000 руб., для юридических лиц — 40 000—50 000 руб.

Применение БСО. Контроль за применением БСО

Как уже отмечалось, организации при оказании услуг населению вместо кассовых чеков выдают БСО, приравниваемые к кассовым чекам.

При применении БСО необходимо руководствоваться Положением о расчетах без ККТ. Формы БСО изготавливаются типографским способом или формируются с использованием автоматизированных систем. Причем такие системы должны содержать защиту от несанкционированного доступа, идентифицировать, фиксировать и сохранять все операции с БСО, а также иметь функции по охране его уникального номера и серии в течение не менее 5 лет.

БСО должны содержать все обязательные реквизиты, установленные п. 3 Положения о расчетах без применения ККТ. Следует отметить, что перечень реквизитов является открытым, поэтому организация (индивидуальный предприниматель) вправе самостоятельно дополнить БСО иными реквизитами, характеризующими специфику оказываемой услуги.

Такими реквизитами могут быть, например, код услуги в соответствии с Общероссийским классификатором услуг населению ОК 002–9312, логотип организации, художественное оформление в виде рисунков по тематике услуги, правила предоставления и пользования услугой, время и место предоставления услуги, наименование (адрес) сайта, на котором имеется описание услуги.

Отметим, что ранее формы БСО утверждались Минфином России по согласованию с Государственной межведомственной экспертной комиссией по ККТ. Теперь согласно Положению о расчетах без применения ККТ организации и индивидуальные предприниматели разрабатывают формы БСО самостоятельно, за исключением случаев, когда в соответствии с законодательством РФ федеральные органы исполнительной власти наделены полномочиями по утверждению форм БСО.

В настоящее время утвержденные федеральными органами исполнительной власти формы БСО существуют, в частности, в отношении услуг по перевозке пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом, а также в отношении услуг, оказываемых учреждениями культуры13.

При оказании населению услуг, в отношении которых формы БСО утверждены федеральными органами исполнительной власти, организации и индивидуальные предприниматели обязаны применять именно эти формы БСО.

Невыдача БСО, приравненного к кассовому чеку, является основанием для привлечения организации (индивидуального предпринимателя) к административной ответственности за осуществление денежных расчетов без применения ККТ в соответствии со ст. 14.5 КоАП РФ, информация о санкциях по которой была указана ранее.

Стоит иметь в виду, что согласно позиции ФНС России, выраженной в письме № АС-4–2/9303, «при определении перечня услуг следует руководствоваться Общероссийским классификатором услуг населению ОК 002–93…». При оказании населению услуг, не поименованных в ОК 002–93, ККТ применяется в общеустановленном порядке.

1 Расчеты с использованием платежных карт приравниваются к наличным денежным расчетам.

2 За исключением платежных агентов, осуществляющих деятельность по приему платежей физических лиц, а также кредитных организаций и банковских платежных агентов, осуществляющих деятельность в соответствии с законодательством о банках и банковской деятельности.

3 Список организаций и видов деятельности, к которым применяется данное правило, установлен в п. 3 ст. 2 Закона о применении ККТ.

4 Глава 26 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» Налогового кодекса РФ.

5 Указанной позиции придерживается ФНС России в письме от 8 сентября 2005 г. № 22–3-11/1695 «О разъяснении законодательства о применении контрольно-кассовой техники».

6 Z-отчет — отчет при работе с ККМ. Снимается в основном один раз в конце смены. В Z-отчете указывается общая сумма денежных средств, поступивших в кассу в течение смены, т.е. выручка.

7 План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению утверждены приказом Минфина России от 31 октября 2000 г. № 94н.

8 Для упрощения примера иные документы, установленные законодательством РФ и обязательные для составления при применении ККТ, не указываются.

9 Положение № 14-П.

10 Порядок ведения кассовых операций в Российской Федерации.

11 Указание № 1843-У.

12 Утвержден Постановлением Госстандарта России от 28 июня 1993 г. № 163.

13 Учреждениями культуры признаются: учреждения кино и кинопроката, театрально-зрелищные предприятия, концертные организации, коллективы филармоний, цирковые предприятия и зоопарки, музеи, парки (сады) культуры и отдыха, включая услуги выставочного характера и художественного оформления и услуги физической культуры и спорта (проведение спортивно-зрелищных мероприятий) (п. 6 Положения о расчетах без применения ККТ).

СТАТЬИ >> БАНКОВСКОЕ ДЕЛО

Кредитная работа в банке: методология и учет

В работе рассматриваются как теоретические основы процесса кредитования в коммерческом банке, так и практические подходы к его организации. Освещаются проблемы, связанные с возникающими при кредитовании рисками, и предлагаются варианты их решения. Анализируются сложные вопросы, связанные с формированием резервов на возможные потери по ссудам, приводятся образцы внутрибанковских нормативных документов.

В работе рассматриваются как теоретические основы процесса кредитования в коммерческом банке, так и практические подходы к его организации. Освещаются проблемы, связанные с возникающими при кредитовании рисками, и предлагаются варианты их решения. Анализируются сложные вопросы, связанные с формированием резервов на возможные потери по ссудам, приводятся образцы внутрибанковских нормативных документов.

Нормативное регулирование

Правовые основы кредитных операций установлены Главой 42 «Заем и кредит» Гражданского кодекса РФ.

Порядок осуществления операций по предоставлению (размещению) банками денежных средств клиентов, а также бухгалтерского учета кредитных операций установлен Положением Банка России от 31 августа 1998 г. № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (далее – Положение № 54-П).

Порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности установлен Положением Банка России от 26 марта 2004 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее – Положение № 254-П).

Порядок формирования резервов на возможные потери по условным обязательствам кредитного характера, в том числе по неиспользованным кредитным линиям и неиспользованным лимитам по предоставлению средств в виде «овердрафт» и «под лимит задолженности», определяется Положением Банка России от 20 марта 2006 г. № 283-П «О порядке формирования кредитными организациями резервов на возможные потери» (далее – Положение № 283-П).

Порядок начисления процентов по активным операциям банка определяется Положением Банка России от 26 июня 1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» (далее – Положение № 39-П).

Общий порядок отражения в бухгалтерском учете кредитных операций определяется Положением Банка России от 26 марта 2007 г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации (далее – Положение № 302-П).

Существуют и другие законодательные и нормативные акты, имеющие отношение к кредитным операциям банков или каким-то образом касающиеся их: Налоговый кодекс, Закон о залоге, Закон об ипотеке (залоге недвижимости), Закон о валютном регулировании и валютном контроле, положения, инструкции и указания Банка России. По мере необходимости мы также будем к ним обращаться.

Кредит как экономическая категория

Под кредитом как экономической категорией понимаются экономические (денежные) отношения, связанные с размещением временно свободных денежных средств на условиях срочности, платности, возвратности.

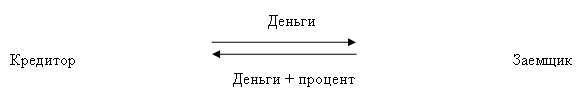

При кредите стоимость в денежной форме движется сначала от кредитора к заемщику, а затем от заемщика к кредитору.

Движение стоимости в денежной форме при кредите является двусторонним и возвратным:

Участниками кредитных отношений в самом простом случае выступают кредитор и заемщик. Кроме них, в сделке может участвовать и гарант (поручитель, залогодатель). Кредитор выдает ссуду заемщику, который после ее получения становится должником. В случае невыполнения заемщиком своих обязательств перед кредитором гарант отвечает по ним своими активами.

Заем и кредит

В Гражданском кодексе Российской Федерации понятия «заем» и «кредит» различаются содержательно по ряду признаков. Из их сравнения вытекает, что кредит (частный случай отношений займа) обладает следующими неотъемлемыми специфическими свойствами:

- в нем речь идет о передаче одной стороной (кредитором) другой стороне (заемщику) не любых вещей, а только денег, причем лишь во временное пользование (не в собственность заемщика). При этом указанные деньги могут не являться собственностью самого кредитора;

- он не может быть беспроцентным;

- договорное оформление (в письменном виде) выдачи/получения кредита рассматривается как обязательный, хотя и не специфический для кредитной сделки параметр. Для договора займа письменная форма не всегда обязательна;

- в качестве кредитора выступает не любое лицо, а только кредитная организация, как правило, банк. В этом смысле кредит — это банковский кредит в денежной форме;

- возвращается кредит также в денежной форме.

В соответствии со статьей 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных в договоре, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты.

Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным (статья 820 ГК РФ).

Необходимость заботиться о будущем возврате выдаваемого банком кредита заставляет его, как правило, требовать от потенциального заемщика:

- обоснования разумности и экономической эффективности операции (сделки), на которую запрашивается кредит, что в общем случае означает открытость и определенность относительно целевого назначения кредита;

- предоставления кредитору возможности контролировать в известных пределах целевое использование кредита, эффективность такого использования и в целом эффективность бизнеса заемщика – юридического лица;

- предоставления кредитору известного материального или иного обеспечения выдаваемого им кредита как доказательство надежности отношений сторон даже в случае неудачного проведения заемщиком операции (сделки), на которую брался кредит, или в целом неблагоприятного развития бизнеса и финансового состояния заемщика.

Выданный заемщику кредит банк отражает на ссудном счете, специально для этого открываемом (но это вовсе не означает, что банк первоначально зачисляет на него выданный клиенту кредит, как это мнится авторам некоторых учебников).

Таким образом, кредит предполагает передачу заемщику (юридическому или физическому лицу) банком на основании специального письменного договора исключительно денежных средств (собственных средств банка или заемных) на определенный в таком договоре срок на условиях возвратности и платности в денежной же форме, подконтрольности, а также, как правило, целевого использования и обеспеченности.

Кредит имеет место не с момента подписания сторонами кредитного договора, а с момента реального предоставления соответствующей суммы заемщику.

Термин «кредит» используется также при обозначении:

- товарного кредита (предоставление в заем вещей);

- коммерческого кредита (предоставление в заем денег или вещей в виде аванса, предварительной оплаты, отсрочки или рассрочки платежа за товары, работы, услуги);

- бюджетного кредита (предоставление бюджетных средств юридическим лицам на возвратной и возмездной основе);

- налогового кредита (отсрочка уплаты части налога на прибыль или иного налога).

Во всех этих случаях термин «кредит» получает иное содержательное наполнение, отличное от содержания понятия «банковский кредит».

Кредит и ссуда

В Гражданском кодексе и банковском законодательстве термин «ссуда» не применяется, однако он широко используется в нормативных документах Банка России (см., например, Положение № 254-П) и литературе. При этом не обосновываются ни назначение его использования, ни то особенное содержание, которое, возможно, отличает ссуду от кредита. Фактически эти термины используются как синонимы.

Классификация кредитов

Базовые услуги кредитования, предоставляемые коммерческими банками своим клиентам (как юридическим, так и физическим лицам) можно представить в виде следующей классификации:

а) по экономическому назначению кредита:

- целевой;

- без указания конкретной цели.

б) по форме предоставления кредита:

- в безналичной форме;

- в наличной форме (только физическим лицам);

- с использованием банковских карт (кредитных или расчетных карт с овердрафтом).

в) по технике предоставления кредита:

- одной суммой;

- овердрафт;

- кредитная линия;

- комбинированные варианты.

г) по способу предоставления кредита (одним или несколькими заемщиками):

- индивидуальный;

- синдицированный.

д) по времени и технике погашения кредита:

- погашаемые одной суммой в конце срока;

- погашаемые равными долями через равные промежутки времени;

- погашаемые неравными долями через различные промежутки времени.

Для классификации кредитов на те или иные группы и виды могут использоваться и другие критерии.

Принципы кредитования

Под принципами понимаются основные правила какого-либо вида деятельности, признаваемые таковыми в силу того, что они выражают определенные причинные связи и устойчиво повторяются в массе случаев. Исходя из этого можно определить следующие безусловные принципы банковского кредитования:

- принцип срочности – кредит дается на однозначно определенный срок (в том числе на условиях «до востребования»);

- принцип возвратности – в согласованный срок вся сума кредита должна быть возвращена полностью;

- принцип платности – за право пользования кредитом заемщик должен заплатить оговоренную сумму процентов;

- принцип подчинения кредитной сделки нормам законодательства и банковским правилам – в частности, обязателен кредитный договор (соглашение) в письменной форме, не противоречащий закону и нормативным актам Банка России;

- принцип неизменности условий кредитования – положений кредитного договора (соглашения). Если они меняются, то это должно делаться в соответствии с правилами, сформулированными в самом кредитном договоре, либо в специальном приложении к нему;

- принцип взаимовыгодности кредитной сделки – ее условия должны адекватно учитывать коммерческие интересы и возможности обеих сторон.

Принципы «платности, срочности и возвратности» упоминаются в Положении № 54-П.

Во вторую группу принципов можно выделить распространенные правила кредитования, которые используются, если такова воля сторон, выраженная в кредитном договоре, и не должны применяться, если не включены в договор – условные принципы:

- принцип целевого использования кредита;

- принцип обеспеченного кредитования – кредит может быть обеспечен полностью, частично или не обеспечен вовсе.

Кроме того, в особую группу могут быть выделены принципы кредитования, которые устанавливаются и закрепляются во внутренних документах банка в качестве элемента кредитной политики – внутренние принципы банка.

Права заемщика и кредитора в отношении отказа от предоставления или получения кредита.

Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено договором, законом или иными правовыми актами.

Кредитор также вправе отказаться от дальнейшего кредитования заемщика по договору в случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита.

Терминология

Специфических терминов по вопросам кредитования, в общем, немного – по сравнению, скажем, с платежными картами; и в большинстве случаев они понятны даже людям, не являющимся специалистами в банковском деле. Но некоторые моменты пояснить все же стоит.

Поскольку в нормативных документах эти слова и выражения не поясняются, воспользуемся словарями и учебной литературой.

Кредит (от лат. Creditum - вверяю, доверяю; долг, ссуда; от лат. Credere - верю):

- отношение между кредитором и заемщиком, при котором кредитор передает заемщику деньги или вещи, а заемщик обязуется в определенный срок возвратить такую же сумму денег или равное количество вещей того же рода и качества;

- сумма денег, переданная взаймы;

- форма движения ссудного капитала.

Кредитор (от лат. Creditor - заимодавец, веритель, от лат. credo - даю взаймы, верю) - сторона в обязательстве, имеющая право требовать от другой стороны (дебитора, должника) совершения определенного действия или воздержания от его совершения. В качестве кредитора могут выступать лица, способные быть носителями гражданских прав и обязанностей, т.е. граждане и юридические лица.

Должник (от лат. Debitor - должник) - сторона в обязательстве, обязанная совершить (или отказаться от совершения) в пользу другой стороны (кредитора) определенное действие: уплатить деньги, передать имущество, выполнить работу и т.д.

Заемщик - получатель кредита, займа, принимающий на себя обязательство, гарантирующий возвращение полученных средств, оплату предоставленного кредита.

Кредитный договор - гражданско-правовой договор, по которому банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик, в свою очередь, обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Кредитный договор является особой разновидностью договора займа.

Существуют специальные термины для обозначения различных видов кредитных договоров, например «кредитная линия», «ипотечный кредит», «межбанковский кредит», «овердрафт», «потребительский кредит», «синдицированный кредит».

Кредитная линия - юридически оформленное обязательство банка (или другой кредитной организации) перед заемщиком периодически предоставлять ему в течение определенного периода кредиты в пределах согласованного лимита (лимита задолженности или лимита выдачи).

Ипотечный кредит - долгосрочный кредит, выдаваемый под залог недвижимости: земли и строений производственного и жилого назначения. Ипотека – залог недвижимости, передача заемщиком кредитору права на недвижимость в качестве обеспечения ссуды.

Межбанковский кредит - денежные ресурсы финансово-кредитных институтов, банками размещаемые друг у друга в форме краткосрочных кредитов и депозитов.

Овердрафт – кредит, предоставленный банком при недостаточности или отсутствии средств на банковском счете клиента в случае, если соответствующее условие предусмотрено заключенным договором банковского счета.

Потребительский кредит - форма кредитования, при которой ссуда предоставляется физическому лицу для приобретения товаров и услуг потребительского характера.

Синдицированный кредит – кредит, предоставляемый несколькими кредиторами (банками и другими финансово-кредитными институтами) одному заемщику.

Синдицированные кредиты предоставляются в основном при кредитовании какого-либо крупного проекта (скажем, кредитование строительства туннеля под проливом Ла-Манш).

Ну и несколько сопутствующих слов и выражений.

Кредитная заявка - заявление-ходатайство клиента о выдаче кредита. Составляется в установленной или произвольной форме, в которой обычно указываются:

- цель кредита;

- сумма;

- предполагаемый срок;

- желаемая процентная ставка (в некоторых случаях);

- указание о предоставлении банку обеспечения: залога (сумма, качество, вид, место хранения) или гарантийного письма, поручительства (сумма, вид, платежеспособность гаранта).

Кредитная история - данные, характеризующие исполнение заемщиком обязательств по договорам займа (кредита), других обязательств.

В состав кредитной истории могут входить факты:

- наличия или отсутствия просроченных платежей, невозврата или реструктуризации кредитов в кредитных организациях, торговых организациях, организациях сферы услуг и т.д.;

- полного или частичного невыполнения обязательств перед другими кредиторами.

Кредитное досье – набор документов, содержащих полную информацию о кредите на определенного заемщика или кредитный договор.

Кредитный риск – вероятность неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссудной задолженности перед банком в соответствии с условиями договора, либо существование реальной угрозы такого неисполнения (ненадлежащего исполнения).

Кредитоспособность – существование у заемщика возможностей получить кредит и возвратить его в срок полностью; совокупность материальных и финансовых возможностей получения кредита и его предельная сумма, определяемые способностью и готовностью заемщика возвратить кредит в срок и в полной сумме. Кредитоспособность определяется:

- аккуратностью при расчетах по ранее полученным кредитам;

- текущим финансовым положением и перспективами его изменения;

- способностью мобилизовать денежные средства из различных источников.

Платежеспособность – это способность (наличие возможности) и готовность (наличие желания) юридического или физического лица своевременно и в полном объеме погашать свои денежные обязательства (долги).

Платежеспособность и кредитоспособность – разные вещи, хотя их часто между собой путают. Да и приведенные выше определения неоднозначны; в некоторых случаях они могут обозначать не только качественные, но и количественные показатели деятельности заемщика. Поэтому очень важно при составлении внутрибанковских нормативных документов четко определиться с терминами и включить определения в соответствующий раздел.

Пролонгированный кредит - банковский кредит, срок погашения которого продлен на определенный период времени.

Транш – сумма денежных средств, единовременно перечисляемая банком заемщику в соответствии с условиями кредитного договора (в рамках кредитной линии).

Внутрибанковские нормативные документы.

В соответствии с пунктом 1.7. Положения № 54-П банки должны разработать и утвердить внутренние документы, определяющие:

- политику банка по размещению (предоставлению) средств;

- учетную политику и подходы к ее реализации;

- процедуры принятия решений по размещению банком денежных средств;

- распределение функций и полномочий между подразделениями и должностными лицами банка;

- внутренние правила размещения денежных средств, в том числе кредитования клиентов банка.

Разумеется, все эти документы, или, по крайней мере, большинство из них в вашем, дорогой читатель, банке давно уже разработаны. А вот проверить их на полноту и актуальность никогда не помешает.

Как и в случае с любым другим направлением деятельности банка, начинать надо с организационной структуры.

Минимальный набор внутрибанковских документов организационного характера, связанных с кредитной работой, должен включать:

- положения о подразделениях (отделах, управлениях, дирекциях и т.д.) и коллегиальных органах банка (например, о кредитном комитете);

- приказы о создании соответствующих подразделений;

- должностные инструкции руководителей и специалистов.

Теперь собственно документы по кредитованию:

- Кредитная политика;

- Процентная политика;

- Лимитная политика (при необходимости);

- положения о кредитовании (по группам клиентов, например, или по видам операций);

- положение о порядке формирования и использования резервов на возможные потери по ссудам;

- типовые формы договоров (кредитных, залога, поручительства и т.д.);

- утвержденные программы кредитования;

- отдельные методики (например, по определению кредитоспособности заемщиков и т.д.);

- отдельные инструкции и процедуры (например, рабочие инструкции для каждого сотрудника; процедура работы с залогами, с проблемной задолженностью и т.д.);

- и другие.

Особенности предоставления (размещения) кредитными организациями денежных средств

Кредиты могут выдаваться банком клиентам, в том числе другим банкам, независимо от того, имеют ли они банковские (депозитные, корреспондентские) счета в банке-кредиторе.

Кредитование может осуществляться как в валюте РФ (рублях), так и в иностранных валютах, с соблюдением требований валютного законодательства.

Положением № 54-П установлены некоторые ограничения по способам предоставления банками денег клиентам.

Так, юридическим лицам денежные средства могут быть предоставлены только в безналичном порядке путем зачисления денежных средств на банковский счет клиента-заемщика. Даже если кредит предоставляется на оплату платежных документов и на выплату заработной платы, средства не могут быть направлены на указанные цели непосредственно со ссудного счета.

Физическим лицам средства могут быть предоставлены либо в безналичном порядке (путем зачисления средств на банковский счет или счет вклада клиента), либо наличными денежными средствами через кассу банка.

Кредиты в иностранной валюте выдаются как юридическим, так и физическим лицам только в безналичном порядке.

Предоставление банком денежных средств клиентам может осуществляться следующими способами:

а) разовой выдачей;

б) открытием кредитной линии;

в) с овердрафтом;

г) участием банка в предоставлении денежных средств клиенту банка на синдицированной основе;

д) другими способами, не противоречащими действующему законодательству и Положению № 54-П.

Разовая выдача может осуществляться зачислением на счет клиента или наличными деньгами физическому лицу

Открытие кредитной линии предполагает заключение соглашения (договора), на основании которого заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств при соблюдении одного из следующих условий:

- общая сумма предоставленных заемщику денежных средств не превышает максимального размера (лимита), определенного в соглашении (договоре) – под лимит выдачи;

- в период действия соглашения (договора) размер единовременной задолженности заемщика не превышает установленного ему данным соглашением лимита – под лимит задолженности.

При заключении договора кредитной линии допускается указывать в нем оба эти условия, т.е. ограничивать размер средств, предоставленных клиенту, как по общей сумме, выданной в течение всего срока действия договора, так и по единовременной задолженности. В этих же целях могут быть использованы и любые другие дополнительные условия.

Овердрафт может считаться разновидностью кредитной линии. Это способ кредитования, заключающийся в зачислении банком необходимой суммы на счет клиента при отсутствии или недостаточности на нем денежных средств и оплате расчетных документов с банковского счета, если условиями договора банковского счета предусмотрено осуществление такой операции. Для физических лиц овердрафт может быть «привязан» также к договору банковского вклада – по крайней мере, так утверждает Банк России в Положении № 54-П и Плане счетов бухгалтерского учета. Гражданский кодекс, правда, считает иначе, и к этой теме мы позже вернемся.