ТЕНДЕНЦИИ >> ЭЛЕКТРОННЫЙ БИЗНЕС

Четыре шага к правильному выбору веб-разработчика

Руководство по выбору создателя сайта

По мере того как Интернет становится главным (а для многих компаний — единственным) инструментом продвижения, конкуренция между сайтами усиливается. Теперь компаниям жизненно необходимо не просто обеспечить присутствие в Интернете, но и выделиться среди конкурентов, предложив лучшую коммуникацию с потребителем. Те, кто еще не осознал это, быстро теряют рынок.

Эффективность сайтов практически не зависит от оборудования, на котором их разрабатывают. В основном все решают кадры. И самый верный способ завоевать лидерство — работать с лучшей, чем у конкурентов, командой исполнителей.

Но как сделать информированный выбор, если ни цена на услуги веб-студии, ни ее громкое имя, ни улыбка менеджера по продажам не гарантируют того, что сайт будет приносить выгоду?

В редакции аналитического портала рынка веб-разработок CMS Magazine составили небольшое руководство, которое поможет произвести поиск и отбор исполнителей с выгодным соотношением цены и качества.

Четко сформулируйте задачу

Зафиксируйте в письменном виде требования и пожелания к функционалу и дизайну сайта. Не стоит надеяться на встречу с исполнителем-телепатом, который поймет без слов и идеально воплотит в жизнь ваши тайные ожидания. Лучше подготовить документ (бриф) с максимумом полезной информации, который сразу же отсечет большинство тривиальных вопросов веб-разработчика. Это может быть электронное письмо в произвольном виде или заполненная анкета от агентства.

Если у вас уже есть сайт, и вы планируете его модернизировать, постарайтесь максимально подробно сформулировать то, что вас в нем не устраивает.

Бриф должен отвечать как минимум на следующие вопросы:

- Какие задачи бизнеса будет выполнять сайт?

- Кто представляет целевую аудиторию сайта?

- Почему посетители будут заходить на сайт, как их туда планируется привлечь?

- Если сайт продвигает продукт или услугу — почему посетители захотят их купить?

- Как позиционирует себя ваша компания на рынке?

- Кто ваши основные конкуренты, и чем вы от них отличаетесь?

технического задания. Чем детальнее бриф, тем проще будет вести диалог с потенциальными исполнителями.

Совет: Вы можете скачать бриф на разработку сайта, подготовленный редакцией CMS Magazine и «Рейтинга Рунета». В этом документе представлены основные вопросы, которые помогут более четко сформулировать задачи проекта.

Определите круг участников тендера

В России более 3 000 профессиональных веб-студий, из них более 1 000 — в Москве, более 300 — в Санкт-Петербурге, десятки — в других городах. Подрядчиков, предлагающих сделать сайт по рыночной цене, много. Сверхзадача заказчика — выбрать из общей массы исполнителя, который предложит оптимальное соотношение цены и качества.

Начинать поиск стоит с рекомендаций (а лучшей рекомендацией, как известно, является хорошо выполненная работа). Узнайте, кто делал самые успешные сайты интересующего вас типа, и обратитесь к их разработчикам в первую очередь. Если вы лично знаете владельцев этих сайтов, не поленитесь навести справки об исполнителе: насколько точно ему удалось выполнить техническое задание, уложиться в сроки и бюджет, в чем заключались основные проблемы в разработке, и как они были решены.

На втором этапе отбора партнеров можно обратиться к каталогам веб-студий и рейтингам. С помощью портала CMS Magazine вы сможете сразу получить краткую информацию о студиях, которые работают в вашем городе, а также о лидерах российского рынка. В настоящее время это наиболее полный каталог веб-студий России. Чтобы быстро сориентироваться в списке компаний, сделайте выборку и сортировку по релевантным данным: городу присутствия, дате основания студии, количеству работ в портфолио. На CMS Magazine есть возможность сделать выборку и по расценкам, так как многие студии указали размеры типовых бюджетов на создание корпоративных порталов, промо-сайтов, интернет-магазинов, инфопорталов.

Если выбрать исполнителя по рекомендации и каталогу не удалось, можно обратиться к поиску в Яндексе или Google. Но при этом стоит учитывать, что многие профессиональные компании не вкладывают крупные средства в поисковую оптимизацию своих сайтов в Интернете (их основной инструмент продвижения — PR). На первых позициях поисковых систем чаще встречаются компании, ориентированные на массового клиента и разрабатывающие типовые, зачастую не очень качественные сайты. Стоит также учитывать, что нет никакой корреляции между качеством и стоимостью услуг компании и ее текущим местом в первой десятке поисковой системы.

Совет: При формировании круга участников тендера мы рекомендуем в первую очередь обратить внимание на число качественных проектов и количество клиентов в портфолио веб-разработчика. Их должно быть не менее 7-10. Второй важный показатель — время присутствия веб-студии на рынке (желательно от двух лет). Третий — репутация компании, выраженная в положительных отзывах о работе и упоминаниях в СМИ. В шорт-лист мы рекомендуем включить 4-15 понравившихся компаний.

Проведите тендер

Запросить коммерческие предложения группы веб-студий удобнее всего через электронную тендерную площадку. Возможность отправить одну заявку сразу в несколько компаний экономит время заказчика, а публичная форма предложения подстегивает конкуренцию между исполнителями. Электронные тендерные площадки в настоящее время развиваются на нескольких профессиональных порталах веб-разработчиков и отличаются по функционалу и известности. Одна из наиболее популярных — тендерная площадка «Рейтинга Рунета». В рамках предлагаемого сервиса можно сформировать свой шорт-лист студий, задать параметры тендерной заявки (тип проекта, описание, бюджет, сроки, пожелания к географии партнера и т.д.), а затем разослать запросы вместе с прикрепленным брифом. Площадка особенно удобна при поиске исполнителей «посевным» методом.

Если по каким-то причинам электронная тендерная площадка не подходит, запросы можно отправить и обычной электронной почтой. В этом случае попросите исполнителей детализировать коммерческое предложение. Оно должно содержать следующую информацию:

- Стоимость услуг в привязке к основным этапам работ: интернет-консалтинг и написание технического задания, креативный дизайн, технический дизайн, html-верстка, интеграция сайта с CMS, программирование (в случае нестандартных решений).

- Сроки и график работ.

- Ресурсы (сколько программистов, дизайнеров и других сотрудников будет задействовано в проекте).

- На какой CMS (системе управления сайтом) будет разрабатываться интернет-проект.

- Какая будет подготовлена документация.

- Условия гарантии, стоимость постгарантийной поддержки.

- Работы (портфолио), демонстрирующие опыт исполнителя в решении задач, сходных с вашими (это особенно актуально для нестандартных проектов).

Это основные критерии, по которым можно сравнивать предложения. На подготовку ответов веб-студиям обычно дают от 3 до 10 дней. При оценке коммерческого предложения желательно обратить внимание не только на зафиксированные условия, но и на другие моменты: скорость реакции и follow-up, внимание к деталям, комфорт общения, предлагает ли студия какие-либо новые идеи.

Совет: Вне зависимости от того, используете ли вы электронную тендерную площадку или рассылаете запросы вручную, позвоните ключевым исполнителям, чтобы установить личный контакт и подтвердить получение заявки.

Проанализируйте предложения и выберите партнера

Средняя стоимость разработки корпоративного сайта в регионах обычно не превышает 100 тыс. рублей, в Москве — 180 тыс. рублей. А переступать порог топовых компаний стоит, только если вы располагаете бюджетом не менее полумиллиона рублей. Часто бывает, что заказчик получает коммерческие предложения, которые превосходят его возможности, особенно если речь идет о дебютном сайте. Если такая проблема возникла, и вы не получили коммерческое предложение, отвечающее и требованиям брифа, и финансовым возможностям, то заново оцените требуемый функционал и бюджет, который вы сможете инвестировать в разработку. Возможно, после запроса стоимости услуг в понравившихся компаниях шорт-лист придется скорректировать и повторно отправить запросы еще в несколько мест (или обратиться к фрилансерам, если бюджет совсем небольшой). Второй вариант — сразу переходить к переговорам с руководством компании. Ни для кого не секрет, что многие клиенты смотрят на цену как на показатель качества работ и статуса компании. И ряд исполнителей, в свою очередь, учитывает это в своем ценообразовании. Если у вас известный бренд или интересный проект, есть все шансы прийти к компромиссу.

Переговоры полезно иногда проводить в офисах веб-студий, чтобы воочию увидеть сотрудников и оценить другие ресурсы компании, а не судить о ней только по сайту. Личные встречи помогут не только добиться более выгодных условий по стоимости и срокам услуг, но и определить, с кем из исполнителей комфортнее всего вести диалог. Личная совместимость очень важна, так как чаще всего после разработки сайта партнерство с веб-студией не заканчивается. Необходимо продвигать, поддерживать и обновлять сайт, разрабатывать для него новый функционал. Эффективно выполнять эти задачи возможно только при долгосрочном сотрудничестве.

Совет: Разработка сайта — это лишь небольшая часть затрат на продвижение бизнеса в Интернете. О том, как донести сайт до целевой аудитории, нужно начинать думать еще на этапе постановки задачи.

ТЕНДЕНЦИИ >> ФИНАНСОВЫЕ РЫНКИ

Спасайся, кто может...

Так проходит слава мира

После того, как в начале 70-х годов мировая валютная система окончательно отказалась от золотого обеспечения, т.е. стало невозможным по первому же требованию обменять денежные единицы (в частности, доллары) на соответствующее количество золота, деньги фактически превратились в бутафорию. С этого момента любые дензнаки, эмитируемые Центральными Банками, имеют какую-то ценность лишь до того момента, пока есть вера в экономическую надежность и ответственность государства, которое выпускает эти деньги. И вот в последние несколько лет с этой самой «верой» возникли серьезные проблемы.

В попытке выйти из кризиса большинство государств, в т.ч. в лице монетарных властей, активно прибегали к программам эмиссионного стимулирования – вкачивали в финансовую систему ничем необеспеченные («свеженапечатанные») деньги. Конечно, больше всего в этом деле преуспели США, которые общими усилиями ФРС (аналог ЦБ) и Минфина с конца 2008 года влили в собственную экономику около 5 трлн. долларов (за счет государственных программ поддержки и огромных бюджетных дефицитов, а также непосредственной эмиссии долларов со стороны ФРС для скупки госдолга). В подобных условиях, когда экономика сокращается (падает объем производимых товаров и услуг) и одновременно растет количество денег в экономике (пока только в финансовой системе, но через кредитные механизмы скоро они могут вылиться и в другие сектора) говорить об устойчивости курса доллара и доверии к этой валюте не приходится. После отмены привязки доллара к золоту и ввода плавающих курсов принято было считать, что денежные единицы должны быть обеспечены производимыми в стране товарами и услугами, т.е. валюта конкретного государства должна быть подкреплена ВВП страны, а рост денег в экономике должен быть обусловлен ростом Валового Продукта. Когда же денежная масса не соответствует товарной (т.е. увеличение денег в экономике не подкреплено ростом ВВП), государство сталкивается с проблемой инфляции (обесцениванием валюты). Подобное справедливо для любой страны, кроме… правильно, США. У американцев есть одно большое преимущество, позволяющее (пока!) проводить им весьма безрассудную денежно-кредитную и налогово-бюджетную политику. И преимущество это заключается в долларе, точнее, в его статусе в качестве мировой резервной валюты.

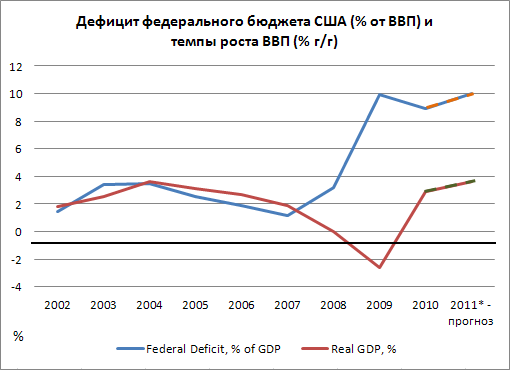

Давайте посмотрим на график объема дефицита бюджета США и динамику ВВП за последние годы. Как мы видим, до 2007 года, несмотря на необходимость печатать деньги из-за дефицита бюджета, ситуация была стабильна, поскольку рост ВВП компенсировал новую эмиссию долларов, вызванную дырой в казне. Но с началом кризиса ситуация резко изменилась: темпы роста ВВП не «покрывают» даже половины бюджетной эмиссии. В итоге, в данном случае вполне обоснованно можно говорить о «необеспеченных» долларах.

Теперь вернемся к вопросу инфляции. Теоретически, нынешняя ситуация в США должна была бы привести к повсеместному росту цен в этой стране. Но поскольку доллар в современной финансовой системе является основной резервной валютой, некой общей мерой стоимости и главной расчетной единицей в мировой торговле, инфляция, которая должна была возникнуть в США, просто «размазалась» по всему миру. Мы имеем дело с термином «экспорт инфляции». Поскольку в долларах торгуется большинство биржевых товаров, свое недоверие и опасения по поводу курса доллара участники глобального рынка выражают через переоценку стоимости основных биржевых товаров (удорожание различных сырьевых активов, агрокультур и т.п.) и уход в финансовые инструменты других стран (в первую очередь, развивающихся). В итоге рост цен на сырье и аналогичные товары приводит к инфляции во всем мире. При этом в развивающихся государствах ситуация усугубляется еще и тем, что в попытке сдержать свои национальные валюты от резкого укрепления, местные ЦБ начинают проводить интервенции, т.е. эмитировать национальную валюту для скупки пришедших в страну «необеспеченных» долларов, таким образом еще больше разгоняя инфляцию. Вот так статус основной резервной валюты позволяет Соединенным Штатам безответственно эксплуатировать печатный станок, перекидывая негативные последствия на весь остальной мир.

Безусловно, подобное монопольное положение США и доллара никак не может устраивать многих членов мирового сообщества, которые в последние два года заметно активизировались в поисках альтернативы американской валюте. В качестве новых резервных денег многие эксперты предлагают использовать расчетные единицы, эмитируемые (безналичным образом) Международным валютным фондом и известные как Специальные Права Заимствования (SDR).

Только вот проблема в том, что SDR в том виде, в котором они существуют, т.е. как некая синтетическая корзина на основе четырех валют, где доминирующий вес (44%) имеет все тот же доллар США, вряд ли что-то могут кардинально изменить (влияние США на мировую финансовую систему по-прежнему будет крайне велико). К тому же, Специальные права заимствования, если их рассматривать просто как мультивалютную корзину, не могут, очевидно, иметь более радужных перспектив, чем «лучшая» из валют в этой структуре. Конечно, сама идея «корзины» хороша тем, что защищает от волатильности рынка Forex и является хорошим средством хеджирования валютных и страновых рисков, но не более того. В существующих условиях SDR не смогут решить многих макроэкономических проблем, в частности, защитить от глобальной инфляции. В конце концов, как и в случае с тем же долларом, евро или любой другой современной валютой, опять встаёт вопрос обеспечения - не получится ли так, что одни зеленые «фантики» мы меняем на другие. Ну и в конце концов, есть масса технических сложностей, и в первую очередь - кто и как будет эмитировать новую наднациональную резервную валюту. На фоне подобных вопросов перспективы SDR весьма туманны, но это совсем не означает, что сторонники данной идеи откажутся от её реализации, вопрос лишь в сроках и форме исполнения.

Стоит отметить, что SDR и аналогичные предложения по созданию наднациональных валют, как правило, исходят сверху в рамках международных организаций (МВФ) или различных саммитов (G20, BRIC и т.п.). Между тем, процесс поиска замены доллару более масштабный, чем может показаться на первый взгляд, и идет он с двух сторон, не только сверху (со стороны «сильных мира сего»), но и снизу (от обычных людей), причем последнее направление развивается более активно. Так отдельно взятые группы лиц в различных странах, недовольные нынешней валютной системой, создают собственные альтернативные деньги. Территориальные и муниципальные образования в разных частях света (Западной Европе, Азии, Америке) вводят собственные локальные денежные единицы - LETS (Local Exchange Trading System), которые наравне с официальными дензнаками циркулируют в рамках отдельного города, поселка или округа. При этом, что удивительно, активно такие сообщества возникают и в самих США. Например, в городе Итака, штат Нью-Йорк, существует хорошо развитая крупная локальная валютная система, участники которой расплачиваются трудоднями - точнее, «трудочасами». Эти деньги здесь так и называются – «hour» (от англ. – час). Фактически, речь идет о «валюте», которая обеспечена определенным трудом в единицу времени. При этом география и размеры LETS в тех же США начинают заметно расширяться. Так, в некоторых штатах (Южная Каролина и Вирджиния) местными властями всерьез рассматривается идея создания собственных региональных валют (на уровне штата), привязанных к золоту и серебру. Таким образом, появляющаяся в последнее время информация свидетельствует о том, что сомневаются в перспективах доллара не только китайцы, французы или немцы, недовольство проводимой валютной политикой в США высказывают и рядовые американцы. И хотя вряд ли идея «локальных обеспеченных валют» получит какое-то массовое развитие (по крайней мере, сейчас), «первый звонок» для доллара уже прозвучал.

В завершение хотелось бы немного вспомнить историю. В свое время и динарии с сестерциями Римской Империи, и фунт Британской Империи выполняли роль резервной валюты - в них шла торговля в цивилизованном мире, держали долги. Где теперь эти валюты и эти империи? Одна просто исчезла с карты мира, вместе с некогда резервной валютой, вторая «сжалась» до размеров острова и занимает в мировом ВВП около 3%, а доля фунта в международных резервах не превышает 4%. Представляется, что подобная судьба рано или поздно ждет и доллар США, при этом безрассудные действия американских властей лишь приближают этот закономерный конец…

ТЕНДЕНЦИИ >> ЭКОНОМИКА РОССИИ

ЦБ не справляется с темпами инфляции

Сдерживать рост цен Банку России приходится в непростой экономической ситуации.

Во-первых, в 2010 г. темп инфляции оказался выше прогнозов правительства из-за роста цен на услуги и продовольственные товары. На этот год прогнозы пока не пересматривались (6-7% в год), но уже за первый месяц 2011 г. уровень цен вырос на 2,4% (см. таблицу).

Таблица: Темпы инфляции в России

|

|

2010 г. |

Январь 2011 г. |

Январь 2010 г. |

||

|

к дек. 2010 г. |

к янв. 2010 г. |

к дек. 2009 г. |

к янв. 2009 г. |

||

|

Все товары и услуги |

8,8% |

2,4% |

9,6% |

1,6% |

8,0% |

|

Все товары |

9,0% |

1,8% |

10,1% |

0,8% |

7,6% |

|

Продовольственные товары |

12,9% |

2,6% |

14,2% |

1,4% |

6,1% |

|

Непродовольственные товары |

5,0% |

0,9% |

5,7% |

0,2% |

9,1% |

|

Услуги |

8,0% |

4,1% |

8,2% |

3,9% |

9,1% |

Источник: Росстат

Правительство пытается бороться с ростом цен на продовольствие с помощью механизмов биржевого и прямого распределения, однако первый неэффективен из-за текущей конъюнктуры сырьевых рынков, а второй - из-за коррупции.

Во-вторых, проблемой являются инфляционные риски дефицитного бюджета (около 4% от ВВП), покрывать который в 2011 г. планируется в основном за счет внутреннего долга. Хотя недавно цены на нефть достигли порога бездефицитности бюджета (текущая цена Urals около 103 долл.), такая внешняя конъюнктура способствует накоплению официальных резервов, приводящему к инфляции.

В-третьих, высокие темпы роста денежной базы (около 27% за 2010 г.) и продолжительный внешний лаг монетарной политики не дают повода для замедления роста цен в этом году.

С февраля ЦБР повысил нормы обязательного резервирования, но для борьбы с ростом цен Банк России не исключает также изменения процентных ставок. На наш взгляд, пересмотр нормы резервирования неэффективен, потому что на депозитных счетах кредитных организаций в ЦБ по состоянию на начало февраля находится намного больше средств (761 млрд руб.), чем необходимо для покрытия новых резервных требований, которые выше всего на 0,5-1,0% (около 100 млрд руб.). При таком "перекидывании" резервных средств из категории избыточных в обязательные значительного сокращения денежной массы не произойдет, да и изменение денежной базы действует постепенно в течение периода, определяемого ликвидностью банковской системы. Снижение избыточных резервов, однако, уменьшит объемы ликвидности, доступной для размещения на межбанке и повысит ставки МБК (сейчас около 3%). Если ЦБ повысит ставки по своим каналам ликвидности, то ставки МБК вырастут еще больше. Мы думаем, что эффективность этого шага недостаточна, поскольку, во-первых, на данный момент средние ставки по кредитам для бизнеса (13%) и потребителей (19%) превышают ставку рефинансирования (7.75%) с "запасом"; во-вторых, возможное замедление инфляции из-за изменений условий кредитования вряд ли сравнится с эффектом, оказываемым ростом денежной массы на уровень цен.

По нашему мнению, "плавный" отказ от валютных интервенций и недостаточно жесткая позиция по отношению к инфляции не позволяют ЦБР эффективно бороться с ростом цен. Даже если бы нефть не "давила" на валютный рынок, ожидания по росту цен на 2011 г. все же стоило бы повысить до фактических темпов за 2010 г.