ТЕНДЕНЦИИ >> РАЗНОЕ

Жесткая экономия в США укрепит доллар

Ослабление позиций доллара в начале 2011 года вызвано исчерпанием международных ресурсов для поддержания прежней денежной политики США. К такому заключению пришли специалисты Центра экономических исследований Института глобализации и социальных движений (ИГСО).

Евросоюз, Россия и другие страны оказывают косвенное (валютное) давление на США с целью добиться коррекции их монетарной политики. Революции в арабских странах указывают, что периферия не выдерживает роста цен усиливаемого долларовой эмиссией. США начали переход к политике жесткой экономии, что, вероятно, поможет стабилизировать позиции доллара. Но давление кризиса на население США будет возрастать.

Долговременным фактором, влияющим на курс доллара, становится исчерпание международных ресурсов для поддержания американской политики эмиссии. «Россия вместе с десятками других государств подошла к пределу финансовых возможностей. Властям приходится выбирать между усилиями по сохранению международной финансовой стабильности и удержанием социальной стабильности в своей стране. Работа на усиление доллара увеличивает рублевую инфляцию и ускоряет рост общественного недовольства, что оценивается уже как политическая угроза», - считает Борис Кагарлицкий, Директор ИГСО. Укрепление рубля облегчает для крупного бизнеса ситуацию с внешними долгами. К предстоящему снижению мировых цен на сырье государство готовится сокращением социальных расходов и попытками восстановить валютные резервы. Возможная девальвация рубля оценивается чиновниками как социально чрезвычайно опасная.

Произошедшее в первые месяцы 2011 года ослабление доллара к рублю, а также и к евро является сигналом, что США должны ускорить переход к жесткой экономии и отказаться от ставки на эмиссию. «Меньше печатать, больше экономить – такова доктрина уже опробованная в Европе. Революции в арабских странах, это сигнал Вашингтону, что периферия не выдерживает и США должны ускорить переход к менее разрушительной для внешних экономик валютной политике», - полагает Василий Колташов, руководитель Центра экономических исследований ИГСО. Если США среагируют оперативно, то доллар вернется на позиции декабря 2010 года. Если Обама будет тянуть, то доллар может значительно подешеветь. Нельзя исключать, что отношение евро к доллару составит к концу года 1,7. С рублем ситуация будет сложнее, поскольку многое зависит от цен на нефть и итоговой эмиссионной политики РФ. Чрезвычайная девальвация в перспективе не исключена.

В 2008-2010 годах США для поддержания финансовой стабильности прибегли к беспрецедентной в новом тысячелетии эмиссии. По разным оценкам было напечатано от 7 до 15 трлн. долларов. При этом инфляционные издержки взяли на себя другие страны, поддерживая американскую валюту. Активную помощь доллару осуществлял ЕС. Евро регулярно искусственно ослаблялся для укрепления позиций доллара. Россия и другие государства продолжали выкупать доллары на рынке, тем самым, содействуя сохранению валютного равновесия близкого к докризисному. В мире также не произошло отказа от политики государственного сбережения в американской валюте. К концу 2010 года Вашингтону стало ясно, что пределы такой политики почти достигнуты. Обама вынужден был объявить о переходе федерального правительства к жесткой экономии с осени 2011 года. Многие штаты уже в 2010 году стали урезать социальные расходы и искать способы переложения бюджетных издержек на население.

ТЕНДЕНЦИИ >> НЕФТЬ, ТЭК

Дорогая нефть помогает продовольственным спекуляциям

Рост цен на продовольствие является результатом антикризисной политики наравне с дальнейшим усугублением ситуации с доходами населения. К такому заключению пришли специалисты Центра экономических исследований Института глобализации и социальных движений (ИГСО).

В России росту цен на продукты содействуют высокие мировые цены на нефть, обеспечивающие материальную базу для развития спекуляций. Прибыль сырьевых монополий идет не на развитие экономики, а на поддержание разоряющих национальный рынок продовольственных спекуляций.

Вероятное повторение в текущем году краха спекуляций 2008 года или частичное падение цен на фондовых и сырьевых рынках, как весной 2010 года, не приведет к снижению цен на продовольствие. «Продукты питания экономичной группы продолжат дорожать в 2011 году. Золото и серебро также укрепят свои позиции, в то время как спекуляции сырьем и ценными бумагами снова вошли в зону повышенного риска», - полагает Борис Кагарлицкий, Директор ИГСО. По его словам, рост мировых цен на продовольствие в огромной мере является последствием монетарных методов борьбы с проявлениями мирового кризиса в 2008-2010 годах. Дорожающие продукты питания, это плата населения за два года макроэкономической стабилизации и восстановление властями относительной устойчивости банковского сектора. Государственная помощь спекулянтам остается главной антикризисной доктриной.

В 2010 году вопреки высоким мировым ценам на углеводороды в России произошло ощутимое падение уровня жизни большинства граждан. «Спрос сосредоточился на продуктах самой экономичной группы. В этой товарной зоне развернулись основные спекуляции. Гречневая крупа подорожала за 2010 год почти на 200%, капуста и картофель поднялись на 100%, пшено – на 75%. Сравнительно слабо подорожали «дешевые протеины», куриное мясо и яйца, что объясняется не только широким предложением, но и отходом массового покупателя к еще более скромной пище», - отмечает Василий Колташов, руководитель Центра экономических исследований ИГСО. Запрет правительства на вывоз зерна помог в 2010 году удержать низкие цены на хлеб (рост составил всего 6%). Но давление спекуляций другими продуктами, вероятно, приведет в 2011 году к ускорению роста цен на муку, хлебные изделия и макароны.

В сентябре 2009 года ИГСО представил Доклад «Природа мировой инфляции». В нем предупреждалось о неминуемом ускорении роста мировых цен на предметы первой необходимости и особенно продукты питания экономичной группы. В документе было рассмотрено, как общее падение потребительского спроса может вызывать рост цен на наиболее необходимые населению товары. Было доказано, что при слабости низового спроса, политика субсидирования частного сектора ведет к росту спекуляций. Банки используют получаемые от государства средства не для кредитования промышленности, а для рыночных спекуляций. При этом, чем более сужается потребительский рынок, тем большее значение приобретают спекуляции продовольствием. Именно этот сценарий начал реализовываться в 2010 году. Неурожай явился лишь дополнительным фактором.

ТЕНДЕНЦИИ >> БАНКОВСКИЙ СЕКТОР

Тенденция к снижению присутствия на банковском рынке нерезидентов

Британская группа Barclays объявила о своем намерении продать принадлежащий ей Барклайс-Банк. Barclays не первая кто «сворачивает» свой бизнес в России (правда, заявлено, что Barclays Capital продолжит работу) - кризис подтолкнул на подобные решения и другие иностранные кредитные организации. Так в прошлом году от российских «дочек» избавились Morgan Stanley и "Santander consumer finance".

Иностранные банки уже покидали российский рынок в кризис 1998 г. Тогда в связи с большими убытками свои подразделения в России сократили Citigroup, Credit Suisse, UBS, Morgan Stanley. При этом Lehman Brothers, JP Morgan, Goldman Sachs, Merrill Lynch и Nomura вообще ушли с российского рынка.

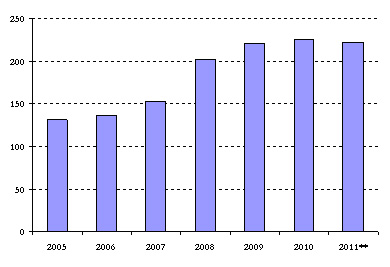

Однако не стоит драматизировать текущую ситуацию. По данным ЦБ сокращение количества кредитных организаций с участием нерезидентов в уставном капитале (более 50%) в прошлом году составило менее 2% (см. Рисунок*).

*Данные представлены на начало года

**По оценкам ИФИ

Некоторое снижение присутствия на отечественном банковском рынке нерезидентов вполне объяснимо. Возникшие в результате кризиса проблемы материнских компаний заставили их пересмотреть свою инвестиционную стратегию. Банкам все сложнее достичь желаемого уровня рентабельности своей деятельности в России - высокая конкуренция с государственными кредитными организациями на фоне снижения спроса на заемные средства (основываясь на критерии приемлемого для банка соотношения риск/доходность) значительно ограничили возможности банков зарабатывать в России деньги. Так темпы роста российского банковского рынка значительно упали по сравнению с докризисным периодом (темп прироста активов в 2010 г. составил 15% (по оценкам ИФИ) по сравнению с 39,2% в 2008 г.

)Но все это временно, и вполне вероятно, что уже в ближайшем будущем мы сможем наблюдать новый рост вложений в российский банковский сектор со стороны иностранных инвесторов. С улучшением общей экономической ситуации в стране интерес со стороны иностранных инвесторов будет расти (пусть даже и небольшими темпами). Кроме того, повышение финансовых результатов деятельности позволит международным кредитным организациям снова расширять свой бизнес, в том числе и в Россию.