СТАТЬИ >> БУХУЧЕТ, АУДИТ

Как заполнить декларацию 3-НДФЛ

Электронное руководство по заполнению формы 3-НДФЛ.

Как заполнить Декларацию 3-НДФЛ просто, быстро, правильно и автоматически. Это очень подробная пошаговая иллюстрированная инструкция по заполнению и автоматическому формированию декларации по налогу на доходы физических лиц формы 3-НДФЛ.

Меня зовут Татьяна Чукичёва.

Меня зовут Татьяна Чукичёва.

Ко мне часто, как к специалисту, обращаются друзья, знакомые, клиенты с вопросом как быстрее и легче заполнить декларацию 3-НДФЛ.

На заполнение декларации у них уходит очень много времени. При этом возникает много вопросов по заполнению, которые часто даже некому задать.

Кроме того, возникают вопросы, где взять необходимые данные для заполнения отдельных граф декларации.

Приходится все расчеты делать вручную, при этом часто возникают ошибки, и непонятно что нужно исправить, чтобы их устранить.

Если налоговая возвращает декларацию для исправлений, приходится всю декларацию переделывать снова.

Или же приходится обращаться к специалистам по заполнению декларации, что тоже не лучший выход, т.к. нужно каждый раз платить за заполнение. Кроме того, приходится знакомить со своими данными третьих лиц, т.е. нарушается конфиденциальность сведений.

Наверняка Вам знакомы эти проблемы.

Для решения вопроса моих друзей и клиентов я предложила им использовать программу по заполнению декларации 3-НДФЛ, которая значительно облегчает и автоматизирует процесс заполнения декларации.

Но и тут вопросов не убавилось:

- как пользоваться программой? - как правильно заполнять? - что и куда заносить, в какие строки? - как проверить все ли правильно? - как вывести на печать? - и т.д.

Подробной инструкции к этой программе не было...

В конечном итоге я решила облегчить труд для всех, кто сталкивается с заполнением декларации 3-НДФЛ, и написала подробное руководство по заполнению декларации 3-НДФЛ в автоматическом режиме.

Представляю Вам плод моего труда:

Пошаговое иллюстрированное руководство "Заполняем 3-НДФЛ" электронная книга с дополнительными материалами

Изучив руководство даже человек далекий от юриспруденции и налогового права станет специалистом по 3-НДФЛ:

1. Вам не нужно разбираться во всех тонкостях заполнения декларации. Вы получите пошаговые инструкции с иллюстрациями по заполнению всех разделов.

2. Вам не нужно разбираться с громоздкими официальными инструкциями по заполнению декларации 3-НДФЛ.

3. Никаких заумных фраз! Руководство написано простым языком.

4. В руководстве даны ответы на вопросы, возникающие при заполнении отдельных разделов, подразделов, пунктов — отпадает необходимость обращаться к кому-либо за разъяснениями.

5. Для каждого раздела декларации указаны документы, необходимые для его заполнения.

6. Указано, какие сведения необходимы для заполнения из справки формы 2-НДФЛ.

7. Инструкция основана на официальной, разработанной государственными органами программе.

8. Вы будете формировать декларацию быстро. После введения всех необходимых данных декларация формируется автоматически нажатием одной кнопки.

9. Никаких ручных вычислений! Вы избавляетесь от утомительных вычислений. Все вычисления производятся автоматически.

10. Никаких ошибок! Вы будете заполнять декларацию правильно. Встроенная в программу функция проверки сводит на нет все возможные ошибки.

11. Вы сможете легко корректировать декларацию, просто изменяя введенные данные.

12. Абсолютная конфиденциальность. Сведения, вносимые Вами в декларацию, не будут доступны третьим лицам, по сравнению с заполнением декларации консультантами.

13. Экономия средств! Вам не придется больше тратить деньги на выплату гонорара специалистам по заполнению декларации.

14. Вам не нужно больше искать бланки для заполнения декларации, Вы будете иметь самые последние версии бланков.

15. Готовые бланки заявлений. Вам не нужно искать образцы заявлений для подачи декларации. Вы можете распечатать их прямо из руководства.

16. Значительная экономия! Те знания, которые Вы получите, изучив руководство, сэкономят Вам значительное количество времени, денег и сил.

Чтобы заказать руководство выберете способ оплаты:

Наложенный платеж - доставка почтой

Руководство будет записано на CD диск и отправлено наложенным платежом.

Оплата при получении диска с руководством на руки в ближайшем к Вашему дому почтовом отделении. Почтовые расходы уже включены в цену руководства.

Диск Вам будет отправлен в течение 48 часов 1-м классом. Время пересылки 1-3 недели.

Внимание!

Этот способ оплаты только для жителей России!!!

Предоплата - скачать сразу

Если у Вас есть возможность оплатить руководство через одного из операторов быстрых денежных переводов, электронный кошелек или платежный терминал, то выбирайте этот способ.

Более 20-ти способов оплаты, в том числе: RBKmoney, Яндекс.Деньги, Visa/Master_Card, Contact, Мигом, Anelik, Western_Union, MoneyGram, Терминалы_QIWI_(КИВИ), Терминалы_Элекснет и др. Один из них Вам точно подойдет.

Ссылку на скачивание руководства Вы получите сразу после оплаты. Доставка полностью автоматизирована.

Для заказа он-лайн нажмите сюда!СТАТЬИ >> БУХУЧЕТ, АУДИТ

Работник на сезон

Многие виды хозяйственной деятельности напрямую зависят от времени года или климатических условий. Поэтому нередко работодатели нанимают сотрудников лишь на определенный период. Мы начинаем цикл статей, которые ознакомят читателей со спецификой сезонных работ, нормами, их регулирующими, а также c особенностями оформления трудовых отношений. Вначале рассмотрим само понятие «сезонные работы» и расскажем, как оформить трудовой договор с сезонником.

Определение сезонным работам дано в части 1 статьи 293 Трудового кодекса. По сути это работы, которые выполняются только в течение определенного периода времени вследствие климатических или иных природных условий. Согласно трудовому законодательству продолжительность сезона составляет, как правило, не более шести месяцев.

Если продолжительность работ превышает полгода, к ним применяются нормы регулирования сезонных работ, если такие работы входят в перечень, который определяется отраслевыми (межотраслевыми) соглашениями. Этими же соглашениями устанавливается их максимальная продолжительность (ч. 2 ст. 293 ТК РФ). В табл. 1 на с. 88 приведены примеры «удлиненных» сезонных работ и указаны отраслевые соглашения, в которых они перечислены.

Как это нередко бывает, наряду с документами, выпущенными недавно, продолжают действовать старые нормативные акты, не утратившие силу. Одним из них является Перечень сезонных работ, утвержденный постановлением НКТ СССР от 11.10.32 № 185 (табл. 2 на с. 89). Существует еще один документ, в котором перечислены сезонные работы. Это Перечень сезонных отраслей и видов деятельности, применяемый при предоставлении отсрочки или рассрочки по уплате налогов, утвержденный постановлением Правительства РФ от 06.04.99 № 382 (табл. 3 на 96.).

Таблица 1. Перечень сезонных работ в отраслевых соглашениях

| Название документа | Перечень сезонных работ | Продолжительность сезона |

|---|---|---|

| Отраслевое соглашение по лесопромышленному комплексу РФ на 2009—2011 годы | Лесозаготовительная промышленность (добыча живицы, барраса, пневого осмола и еловой серки), лесосплав (сброс древесины в воду, первичный и плотовый лесосплав, сортировка на воде, сплотка и выкатка древесины из воды, погрузка (выгрузка) древесины на суда) | Продолжительность сезона определяется компаниями совместно с выборным органом первичной профсоюзной организации исходя из климатических условий в месте расположения организации в отдельном конкретном регионе и включается в условие коллективного договора либо устанавливается в локальном нормативном акте (если нет коллективного договора), принятом с учетом мнения выборного органа первичной профсоюзной организации |

| Отраслевое тарифное соглашение в жилищно-коммунальном хозяйстве РФ на 2008—2010 годы | Производство, передача и реализация тепловой энергии (возможно увеличение периода (сезона) данных работ за пределами шести месяцев, что определяется отопительным периодом) | Продолжительность сезонных работ в системах жизнеобеспечения определяется периодом предоставления соответствующих услуг. Особенность данных сезонных работ предусматривается региональными отраслевыми тарифными соглашениями и коллективными договорами организаций |

| Федеральное отраслевое соглашение по дорожному хозяйству на 2008—2010 годы | Перечень сезонных работ разрабатывается и утверждается сторонами соглашения | Продолжительность разрабатывается и утверждается сторонами соглашения |

| Федеральное отраслевое соглашение по автомобильному и городскому наземному пассажирскому транспорту на 2008—2010 годы | Перевозка пассажиров курортной местности в летне-осенний период, перевозка пассажиров в зоны отдыха, в дачные поселки, к садоводческим товариществам | Май — октябрь |

Таблица 2. Перечень сезонных работ

| № п/п | Виды сезонных работ | Расшифровка видов сезонных работ |

|---|---|---|

| 1 | 2 | 3 |

| 1 | Работы по ремонту находящихся в эксплуатации железнодорожных линий, подъездных путей и веток, за исключением работ, выполняемых постоянными кадрами рабочей силы | Садовые, дерновые, планировочные работы, устройство древесных насаждений; мостовые (дорожные) работы, мощение, шоссировка;работы по летнему ремонту железнодорожного пути: сплошная подъемка пути, смена шпал и переводных брусьев, разгонка зазоров, смена балластного слоя и пучинистого грунта; устранение и предупреждение оплывов, очистки полотна, откосов, насыпей, выемок от зарослей травы, очистка от грязи и мусора кюветов, канав и лотков;работы по зимнему ремонту железнодорожного пути: перестановка щитов и кольев, разделка откосов и выемок, прорытие траншей в снегу, вскрытие русел канав, кюветов и пропуск весенних вод и льда |

| 2 | Работы по валовому (плановому) ремонту сигнализационных и централизованных устройств на железнодорожных линиях | |

| 3 | Земляные работы по постройке дорог, кроме разработок подрывным способом, разработка песчаных карьеров в местности к северу от 61-й параллели | |

| 4 | Работы по отоплению вагонов в поездах железных дорог | За исключением работ, производимых централизованным путем или постоянными кадрами рабочей силы |

| 5 | Ледокольные работы и работы по уборке снега и льда | Ледокольные работы, за исключением работпо обслуживанию механизмов;очистка и уборка снега и льда;очистка снега и льда и отвозка их в затоныиз каравана |

| 6 | Работы по постройке и капитальному ремонту электрической связи | Переустройство городских телефонных сетей с воздушных на подземно-кабельные линии в бетонной канализации и связанное с этим переустройством изготовление бетонных изделий; прокладка подземных и подводных бронированных кабелей; устройство воздушных столбовых и горячих городских телефонных сетей и междугородних телеграфно-телефонных линий; химическая пропитка столбов, производимая на открытом воздухе |

| 7 | Работы по добыче и производству строительных материалов | Работы по добыче и подготовке к использованию строительных материалов и минерального сырья: простой глины, камня, песка, гравия, мела, кварца, шпата, каолина, известняка, алебастра, мергеля, слюды и асбеста на непостоянно разрабатываемых карьерах;работы на непостоянно действующих заводах по производству и уборке строительного и гжельского кирпича, извести, алебастра и черепицы; заготовка и сушка сырца на гончарных заводах |

| 8 | Лесозаготовительные, сплавные и связанные с ними работы | Смолокурение и кучное углежжение; работы по заготовке сырья для терпентинного и канифольного производства; вывоз и подвозка лесоматериала, сплавного инвентаря и продфуража перевозочными средствами хозорганов;укладка, переборка, выкатка и выкладка лесоматериалов и первичные работы по обработке лесосырья и лесоматериалов; береговые погрузочно-разгрузочные работы по плотовому сплаву, если они выполняются особыми кадрами рабочих; работы на расположенных вне оборудованных портов заводских пристанях, лесопильных заводах в навигационный период; погрузка на суда, ставка в судах и переборка экспортных лесоматериалов, если соответствующие работы не производятся кадрами постоянных грузчиковУпомянутые работы на пристанях, расположенных в Балтийском море, Ладожском и Онежском озерах с примыкающими к ним речными системами, сезонными не считаются |

| 9 | Корчевка и разделка пней, выполняемые отдельно от основных лесозаготовительных работ | |

| 10 | Все работы по выработке и переработке мочала | |

| 11 | Погрузочно-разгрузочные и перевалочные работы при производстве основной работы, отнесенной к числу сезонных, выполняемых силами и средствами тех хозорганов, которые производят основную работу, а также погрузочно-разгру-зочные и перевалочные работы, производящиеся в системе водного транспорта не более шести месяцев в году в зависимости от климатических условий | |

| 12 | Рыболовные и зверобойные работы и связанные с ними работы по обработке рыбы и других продуктов морского и речного рыболовного и зверобойного промысла, за исключением тралового, дриф-терного и сейнерного лова, прибрежного лова на всех путинах лова и обработке крабов на плавучих крабо-заводах, судовых команд (в том числе команд рыбоприемного флота), а также работ по обработке и уборке рыбного товара, не связанных с путиной | |

| 13 | Работы на сахаропесочных заводах, непосредственно связанные с выработкой из свеклы сахарного песка, работы по свеклосушению на свеклосушках, работы по жомосушению, выполняемые на сахаропесочных заводах в период производства сахара | |

| 14 | Работы по квашениюи заливке плодов и овощей | |

| 15 | Работы по добыче и разработке глауберовой и самосадочной поваренной соли, ломка, возка в бугры и ссыпка соли | |

| 16 | Работы по добыче фосфорита, производимые поверхностным способом, и связанные с ним работы | |

| 17 | Все работы в картофеле-терочном производстве | |

| 18 | Работа по заготовке яиц, птицы, пера и пуха на складах, кроме работ по известкованию яиц | Настоящий пункт не распространяетсяна птицеоткормочные заведения (инкубаторыи комбинаты) |

| 19 | Папильонаж и вспомогательные работы по микро-скопированию в гренажном производстве | |

| 20 | Торфяные работы | Подготовка работ (включая сводку леса и корчевку и разделку пней); добыча, сушка и уборка торфа, кроме работ на механизированных агрегатах и силовых установках (гидроторф, фрезерная и машинно-формовочная добыча, работа на формующих гусеницах и т. д.), выполняемых рабочими, состоящими в постоянном штатеК рабочим по подготовке болот, заключившим трудовой договор на срок более шести месяцев, применяется общее законодательство о труде |

| 21 | Работы, связанные с добычей благородных металлов, за исключением производимых работниками, занятыми в зимнее время на других работах у того же хозоргана | Работы по добыче песков из открытых разрезов, производимые исключительно в летнее время; работы по отвозке песков перевозочными средствами хозорганов при условии, если они производятся одновременно с работами, указанными выше по списку;работы по промывке песков на открытом воздухе, если эти работы производятся исключительно в летнее время |

| 22 | Триангуляционные, топографические, землеустроительные, геологические, геолого-разведочные, лесные и лесоустроительные работы, а также полевые работы, связанные со всеми исследовательскими и изыскательскими работами | Маркшейдерские работы и буровые работы в горной промышленности, производимые ручным способом в северных районах (Урал, Башкирия, Северный край, Западная Сибирь, Восточная Сибирь, Северный Казахстан, Дальний Восток, Ленинградская область), буровые разведочные работы в других отраслях производства; заготовка вешек, кольев и межевых столбов; перевозка инструментов и приборов; работы по установлению межевых знаков и границ, установка вешек и прорубка просек; работы, непосредственно связанные с исполнением изыскательских и исследовательских работ; приготовление гидравлического раствора бетона и производство бетонной и каменной кладки; зондировка и шурфование; другие подсобные работыНа основные работы по провешиванию, съемке, нивелировке и т. д., производимые квалифицированными работниками, распространяется общее законодательство о труде |

| 23 | Все речные и морские изыскательские работы | |

| 24 | Ирригационные и мелиоративные работы, работы по осушению и орошению, работы по строительству рыбхозов | Подготовительные и вспомогательные работы, упомянутые в пункте 22 настоящего Перечня; укрепление откосов (устройство древесных насаждений, постройка временных отводных плотин и пр.); мелкие свайные работы;сборка камней на поверхности земли по берегам и полям |

| 25 | Все работы по извлечению и пережогу морских водорослей в йодной промышленности и связанные с ними работы |

Особенности оформления трудовых отношений с сезонными работниками

При установлении трудовых отношений с сезонным работником следует прежде всего иметь в виду, что они имеют срочный характер. Поэтому ряд документов оформляется с учетом данного обстоятельства. Рассмотрим их.

Составляем договор

Поскольку сезонные работы подразумевают установление трудовых отношений только в течение определенного периода, с сотрудниками, нанятыми для их выполнения, заключают срочный трудовой договор. Об этом говорится в абзаце 3 части 1 статьи 59 Трудового кодекса. При составлении срочного трудового договора в данном случае необходимо указать, что работы, выполняемые в его рамках, носят сезонный характер. Это требование статьи 294 ТК РФ.

Условие об испытании, если оно предполагается, также должно быть прописано в контракте сезонника. Однако нужно учесть, что при заключении контракта на период от двух до шести месяцев испытательный срок не может превышать двух недель (ч. 6 ст. 70 ТК РФ).

Если работника нанимают на период, не превышающий двух месяцев, по правилам, установленным в абзаце 7 части 4 статьи 70 Трудового кодекса, испытание ему назначаться не может.

Кроме поименованных выше, никаких других нюансов трудовой договор с сезонными работниками не содержит. Традиционно в соответствии с частью 1 статьи 57 Трудового кодекса в документе указываются следующие сведения:

- фамилия, имя, отчество работника;

- наименование работодателя или ФИО работодателя — физического лица;

- сведения о документах, удостоверяющих личность работника и работодателя — физического лица;

- ИНН, если он присвоен работнику (для работодателей, за исключением работодателей — физических лиц, не являющихся индивидуальными предпринимателями);

- сведения о представителе работодателя, подписавшем трудовой договор, и основание, в силу которого он наделен соответствующими полномочиями1;

- место и дата заключения трудового договора.

Таблица 3. Перечень сезонных отраслей

| Отрасль | Виды сезонных работ |

|---|---|

| 1 | 2 |

| Сельское хозяйство | Растениеводство; механизированные работы в полевых условиях; заготовки сельскохозяйственной продукции и сырья; звероводство |

| Перерабатывающая промышленность | Сезонное производство в организациях мясной и молочной промышленности; сезонное производство в организациях сахарной и консервной промышленности; производство растительных масел и жиров |

| Рыбное хозяйство | Рыбохозяйственная деятельность на промысловых судах и в береговых перерабатывающих организациях; искусственное воспроизводство рыбных запасов; выращивание прудовой товарной рыбы и рыбопосадочного материала; добыча и переработка водорослей и морских млекопитающих |

| Нефтедобывающая и газовая промышленность | Обустройство месторождений и строительство объектов на болотистых местах и под водой в районах Крайнего Севера и приравненных к ним местностях |

| Торфяная промышленность | Добыча, сушка и уборка торфа; ремонт и обслуживание технологического оборудования в полевых условиях |

| Медицинская промышленность | Заготовка растительного лекарственного и эфирномасличного сырья |

| Лесная, деревообрабатывающая и целлюлозно-бумажная промышленность | Заготовка и вывозка древесины; сплавные и лесоперевалочные работы, работы по выгрузке древесины из судов водного транспорта и выкатке древесины из воды; заготовка живицы, пневого осмола и бересты |

| Легкая промышленность | Сезонное производство изделий из натурального меха в организациях меховой промышленности |

| Лесное хозяйство Подготовка почвы, посев и посадка леса, уход за лесными культурами, работа в лесопитомниках; — полевые лесоустроительные работы; заготовка дикорастущих лесных продуктов | Подготовка почвы, посев и посадка леса, уход за лесными культурами, работа в лесопитомниках; — полевые лесоустроительные работы; заготовка дикорастущих лесных продуктов |

| Охотничье хозяйство | Охотничий промысел и заготовка продукции охоты; охрана, учет и воспроизводство охотничьих животных, включая биотехнические мероприятия и дичеразведение; полевые охотоустроительные работы |

| Водное хозяйство | Дноуглубительные и берегоукрепительные работы |

| Геолого-разведочные работы | Полевые экспедиционные работы |

| Промышленность нерудных строительных материалов | Добыча песчано-гравийной смеси из русел рек |

| Промышленность по добыче и обработке драгоценных металлов и драгоценных камней | Добыча драгоценных металлов и драгоценных камней из россыпных месторождений; добыча драгоценных металлов из рудных месторождений малой мощности (малые золоторудные месторождения) |

| Речной и морской транспорт | Перевозки пассажиров и грузов, погрузочно-разгрузочные работы в районах с ограниченными сроками навигации |

| Все отрасли экономики | Досрочный завоз продукции (товаров) в районы Крайнего Севера и приравненные к ним местности |

Кроме того, трудовой договор с сезонником, как и с другим работником, должен содержать обязательные условия, перечень которых установлен в части 2 статьи 57 ТК РФ (табл. 4 на с. 99).

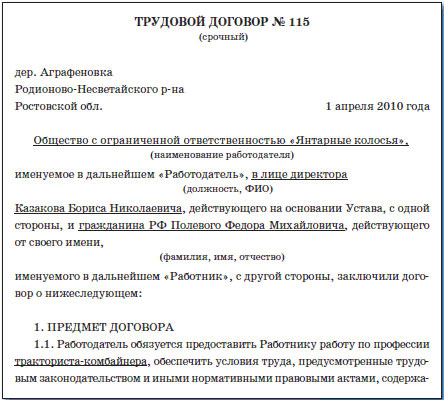

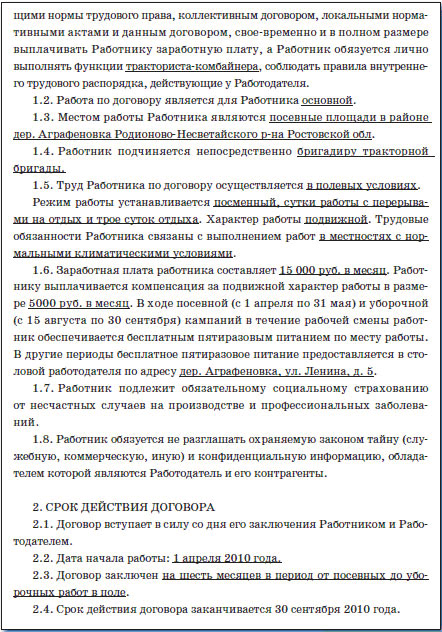

Рассмотрим на примере, как составить срочный трудовой договор с сезонным работником.

ООО «Янтарные колосья» требуется тракторист-комбайнер для сельскохозяйственных работ с апреля по октябрь. На эту вакансию приглашен Ф.М. Полевой. Как оформить с ним срочный трудовой договор на сезонные работы?

Решение.

При составлении трудового договора с трактористом-комбайнером начальник отдела кадров учел такие нюансы, как срочность выполняемых работ (с 1 апреля по 30 сентября 2010 года), место работы (посевные площади у дер. Аграфеновка), характер работы (подвижной), режим работы (сутки через трое). Образец документа приведен на с. 100.

Составляем приказ

После того как с работником будет заключен договор, руководитель организации составляет приказ о приеме его на работу по форме № Т-1, утвержденной постановлением Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». В нем также необходимо указать, что сотрудник будет выполнять работу только в определенный период.

Записи в трудовой книжке

Работодатель должен произвести запись о приеме на работу в трудовой книжке сезонного работника, если он проработал у него свыше пяти дней, а работа у него является для сезонника основной. Таково требование пункта 3 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных постановлением Правительства РФ от 16.04.2003 № 225.

Таблица 4. Перечень обязательных условий трудового договора

| Обязательное условие | Примечание |

|---|---|

| 1 | 2 |

| Место работы | В трудовом договоре должно быть определено место работы с указанием обособленного структурного подразделения и его расположения. Сведения о структурном подразделении, находящемся на территории предприятия (цех, отдел, бригада), можно не отражать |

| Трудовая функция | Трудовая функция — это работа по должности (профессии, специальности) в соответствии со штатным расписанием с уточнением квалификации, конкретный вид поручаемой сотруднику работы. Должностные обязанности обычно фиксируют в должностной инструкции, но при ее отсутствии могут прописать в трудовом договоре |

| Дата начала работы | Дата начала работы является обязательным условием любого трудового договора, а в срочном трудовом договоре указывается и срок действия, а также обстоятельства (причины), послужившие основанием для его заключения |

| Оплата труда | Имеется в виду конкретный размер тарифной ставки или оклада работника, а также доплаты, надбавки и поощрительные выплаты. В некоторых ситуациях допустимы ссылки на порядок расчета заработка, приведенный в локальных нормативных актах компании или в коллективном договоре. Но в этом случае работник должен быть под роспись ознакомлен с содержанием документов, на которые дается ссылка |

| Режим работы | Конкретный режим рабочего времени и времени отдыха указывают в трудовом договоре, если для данного сотрудника он отличается от общих правил, действующих у работодателя |

| Компенсации | В трудовом договоре обязательно следует указать размер компенсации за тяжелую работу и работу с вредными и (или) опасными условиями труда, если условия труда на рабочем месте признаются тяжелыми или вредными (опасными) |

| Характер работы | Работники некоторых профессий имеют особый характер работы: подвижной, разъездной, в пути, сезонный и т. д. Пункт о характере работы нужно обязательно включать в трудовые договоры сотрудников, работа которых носит особый характер |

| Обязательное социальное страхование | Это условие отражает тот факт, что с момента заключения трудового договора работник становится застрахованным лицом и в случае заболевания, беременности или травмы он вправе получать выплаты по страховому обеспечению |

| Другие | В трудовой договор могут быть включены и другие обязательные условия. Их указывают в особых случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права |

Образец срочного трудового договора (фрагмент)

СТАТЬИ >> БУХУЧЕТ, АУДИТ

Расчет налога при ликвидации обособленного подразделения

Новоселов К.В.

Новоселов К.В.Cоветник государственной гражданской службы РФ 2-го класса, канд. экон. наук

Источник: Журнал "Российский налоговый курьер, №8

Как организации, принявшей решение о закрытии одного или нескольких обособленных подразделений, рассчитывать и уплачивать налог на прибыль? Что делать, если ликвидированное обособленное подразделение являлось ответственным за централизованную уплату налога в бюджет субъекта РФ?

Особенности исчисления и уплаты налога на прибыль организациями, имеющими обособленные подразделения, установлены в статье 288 НК РФ. Такие организации уплачивают авансовые платежи по налогу на прибыль и суммы налога, подлежащие зачислению в федеральный бюджет, по месту нахождения самой организации без распределения указанных сумм по обособленным подразделениям (п. 1 ст. 288 НК РФ). Авансовые платежи и суммы налога на прибыль, зачисляемые в бюджеты субъектов РФ (региональные бюджеты), они уплачивают как по месту нахождения самой организации, так и по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти подразделения (п. 2 ст. 288 НК РФ).Уведомление налоговых органов о закрытии обособленного подразделения

Организация, принявшая решение о ликвидации обособленного подразделения, обязана письменно сообщить об этом в налоговый орган по месту своего нахождения. Сделать это необходимо в течение одного месяца со дня прекращения деятельности организации через обособленное подразделение (закрытия обособленного подразделения). Такое требование установлено в подпункте 3 пункта 2 статьи 23 НК РФ. Сообщение о закрытии на территории РФ обособленного подразделения направляется в налоговый орган по месту нахождения организации по форме № С-09-3, утвержденной приказом ФНС России от 21.04.2009 № ММ-7-6/252@.

Кроме того, в налоговый орган по месту нахождения ликвидируемого обособленного подразделения необходимо подать заявление о снятии с учета российской организации в налоговом органе по месту нахождения ее обособленного подразделения на территории РФ. Форма такого заявления — форма № 1-4-Учет утверждена приказом ФНС России от 01.12.2006 № САЭ-3-09/826@. В данную форму и рекомендации по ее заполнению приказом ФНС России от 15.02.2010 № ММ-7-6/54@ внесены изменения, которые вступают в силу по истечении 10 дней после дня официального опубликования приказа. Срок для представления заявления по форме № 1-4-Учет не установлен.

На основании заявления по форме № 1-4-Учет налоговый орган должен снять с учета организацию по месту нахождения закрытого обособленного подразделения в течение 10 дней со дня подачи заявления, но не ранее окончания выездной налоговой проверки (в случае ее проведения). Это установлено в пункте 5 статьи 84 НК РФ.

Допустим, организация закрывает обособленное подразделение, через которое она централизованно уплачивала налог на прибыль в бюджет субъекта РФ. Прежде всего ей необходимо выбрать другое обособленное подразделение на территории данного субъекта РФ, через которое она в дальнейшем будет перечислять налог в региональный бюджет. Организация может взять обязанность по уплате налога на прибыль в региональный бюджет на себя (то есть на головное подразделение) при условии, что сама организация расположена на территории того же субъекта РФ, что и ликвидированное ответственное обособленное подразделение.

О сделанном выборе организация обязана уведомить налоговые органы на территории того субъекта РФ, в котором закрыто ответственное обособленное подразделение. Рекомендуемые формы соответствующих уведомлений и схема их направления приведены в приложениях к письму ФНС России от 30.12.2008 № ШС-6-3/986. При закрытии (замене) ответственного обособленного подразделения и выборе нового ответственного подразделения налогоплательщику следует направить:

- первый экземпляр уведомления № 1 — в налоговый орган по месту нахождения нового ответственного обособленного подразделения;

- второй экземпляр уведомления № 1 — в налоговый орган по месту нахождения головной организации;

- уведомление № 2 — в налоговые органы по месту нахождения других обособленных подразделений (включая закрытое или прежнее ответственное обособленное подразделение).

Буква закона

Выбор ответственного обособленного подразделения

Налогоплательщики, имеющие несколько обособленных подразделений на территории одного субъекта РФ, прибыль по каждому из них могут не распределять. В этом случае сумма налога, подлежащая уплате в бюджет субъекта РФ, определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории данного субъекта РФ.

Организация самостоятельно выбирает то обособленное подразделение, через которое она будет уплачивать налог на прибыль в региональный бюджет.

О выбранном ответственном подразделении необходимо уведомить налоговые органы, в которых организация состоит на налоговом учете по месту нахождения обособленных подразделений. Срок для такого уведомления — до 31 декабря года, предшествующего налоговому периоду (абз. 2 п. 2 ст. 288 НК РФ). Рекомендуемые формы уведомлений № 1 и 2 приведены в приложениях к письму ФНС России от 30.12.2008 № ШС-6-3/986. Первый экземпляр уведомления № 1 направляется в налоговый орган по месту нахождения ответственного обособленного подразделения, второй экземпляр этого же уведомления — в налоговый орган по месту нахождения головной организации. Уведомление № 2 представляется в налоговые органы по месту нахождения каждого из обособленных подразделений, через которые налог на прибыль, подлежащий зачислению в бюджет субъекта РФ, уплачиваться не будет.

Новое ответственное обособленное подразделение продолжает уплачивать налог на прибыль в бюджет субъекта РФ за группу обособленных подразделений начиная с ближайшего срока уплаты налога, следующего за ликвидацией прежнего ответственного обособленного подразделения.

Уплата налога на прибыль в бюджет субъекта Российской Федерации

Организации, не перешедшие на централизованную уплату налога на прибыль в бюджет субъекта РФ, в случае закрытия обособленного подразделения авансовые платежи за последующие отчетные периоды и налог за текущий налоговый период по бывшему месту нахождения этого обособленного подразделения больше не уплачивают. Такая позиция изложена в письме ФНС России от 01.10.2009 № 3-2-10/23@.

Если организация, уплачивающая налог на прибыль в бюджет субъекта РФ через ответственное обособленное подразделение, принимает решение о закрытии ответственного подразделения, ей следует одновременно выбрать другое ответственное подразделение, расположенное на территории этого же субъекта Российской Федерации. Поскольку ответственное обособленное подразделение уплачивает налог на прибыль за группу обособленных подразделений, находящихся на территории одного субъекта РФ, то его закрытие в течение налогового периода не ведет к прекращению уплаты налога в бюджет данного субъекта РФ. Уплата налога на прибыль по ненаступившим срокам платежа должна быть продолжена по месту нахождения вновь выбранного ответственного обособленного подразделения с учетом исчисленных ранее авансовых платежей.

Предположим, организация исчисляет ежемесячные авансовые платежи исходя из фактически полученной прибыли, то есть отчетными периодами для нее являются месяц, два месяца, три месяца и так далее до окончания календарного года (п. 2 ст. 285 НК РФ). В случае ликвидации ответственного обособленного подразделения в одном из отчетных периодов она обязана уведомить налоговые органы на территории данного субъекта РФ в установленном Налоговым кодексом порядке. Например, решение о закрытии ответственного обособленного подразделения принято 16 октября 2009 года, то есть в течение 10 месяцев 2009 года. Значит, организация, исчисляющая ежемесячные авансовые платежи исходя из фактически полученной прибыли, должна была уведомить налоговые органы о выборе нового ответственного подразделения не позднее 28 октября 2009 года (то есть до наступления следующего срока уплаты ежемесячного авансового платежа). В случае ликвидации ответственного обособленного подразделения 29 декабря 2009 года уведомление о выборе нового ответственного подразделения данная организация обязана была подать не позднее 28 января 2010 года.

Налоговый орган по месту нахождения закрытого ответственного обособленного подразделения передает документы, относящиеся к уплате налога на прибыль, в налоговый орган по месту нахождения нового ответственного обособленного подразделения.

В налоговом органе по месту нахождения нового ответственного обособленного подразделения открывается карточка «Расчеты с бюджетом» (карточка «РСБ»), в которой отражается сальдо расчетов по налогу на прибыль по группе обособленных подразделений, расположенных на территории данного субъекта РФ. В карточке «РСБ» указывается КПП налогоплательщика и код по ОКАТО муниципального образования по месту нахождения нового ответственного обособленного подразделения.

Обратите внимание

Работа на стационарном рабочем месте хотя бы несколько дней в месяц приводит к образованию обособленного подразделения

Такова позиция Минфина России, изложенная в письме от 18.02.2010 № 03-02-07/1-67. Ведь под обособленным подразделением организации понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца (п. 2 ст. 11 НК РФ). Количество дней в каждом месяце, в течение которых организация осуществляет деятельность вне места своего нахождения, значения не имеет.

Также не важна форма организации работ (вахтовый метод или служебная командировка) и срок нахождения конкретного работника на созданном организацией территориально обособленном стационарном рабочем месте.

Что следует понимать под оборудованием стационарного рабочего места? В арбитражной практике под оборудованием стационарного рабочего места подразумевается создание всех необходимых для исполнения трудовых обязанностей условий, а также само исполнение данных обязанностей (постановления ФАС Московского округа от 30.07.2004 № КА-А41/6389-04 и ФАС Северо-Кавказского округа от 29.11.2006 № Ф08-6161/2006-2552А по делу № А32-38550/2005-23/1025). То есть оборудование организацией стационарных рабочих мест и следует считать созданием обособленного подразделения.

Иными словами, организация обязана встать на учет в налоговом органе по месту нахождения обособленного подразделения, даже если на оборудованном стационарном рабочем месте работник ежемесячно трудится всего по нескольку дней.

Представление деклараций при закрытии обособленного подразделения организациями, не перешедшими на централизованную уплату налога на прибыль

Поскольку декларации по налогу на прибыль составляются нарастающим итогом с начала года, налогоплательщику важно правильно распределить сумму прибыли между головной организацией и ее обособленными подразделениями в отчетных периодах, следующих за периодом закрытия одного или нескольких обособленных подразделений, а также по окончании календарного года.

Для этого организациям, не перешедшим на централизованную уплату налога на прибыль в бюджет субъекта РФ, рекомендуем воспользоваться разъяснениями ФНС России, приведенными в письме от 01.10.2009 № 3-2-10/23@. В названном письме говорится, что налоговая база в целом по организации за последующие (после закрытия подразделения) отчетные периоды и календарный год, подлежащая распределению, должна быть определена без учета налоговой базы закрытого обособленного подразделения, исчисленной и отраженной в декларации за отчетный период, предшествующий кварталу (месяцу), в котором оно было закрыто.

После закрытия обособленного подразделения декларации по налогу на прибыль по этому подразделению за последующие после закрытия отчетные периоды и текущий налоговый период нужно представлять в налоговый орган по месту нахождения (учета) организации. Это указано в пункте 2.8 Порядка заполнения налоговой декларации по налогу на прибыль, утвержденного приказом Минфина России от 05.05.2008 № 54н (далее — Порядок). Уточненные декларации по налогу на прибыль по закрытому обособленному подразделению также представляются в налоговый орган по месту нахождения (учета) самой организации.

На первой странице титульного листа декларации в поле «Представляется в налоговый орган по месту нахождения (учета)» ставится код 223, соответствующий представлению декларации по закрытому обособленному подразделению. На каждой странице данной декларации указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения. Напомним, что организации, имеющие обособленные подразделения, в состав декларации включают приложения № 5 к листу 02. Эти приложения заполняются отдельно по организации без обособленных подразделений и по каждому ее обособленному подразделению (включая закрытые в текущем налоговом периоде) или группе обособленных подразделений, находящихся на территории одного субъекта РФ. В названных приложениях организация распределяет суммы авансовых платежей и налога на прибыль, подлежащие зачислению в бюджет субъекта РФ (п. 10.1 Порядка). До конца календарного года, в котором было закрыто обособленное подразделение, приложения № 5 к листу 02 нужно заполнять не только по организации без учета обособленных подразделений и всем работающим подразделениям, но и по закрытому обособленному подразделению.

Порядок заполнения приложения № 5 по закрытому обособленному подразделению установлен в пункте 10.11 Порядка. В строке 040 приложения № 5, заполняемого по закрытому обособленному подразделению, указывается доля налоговой базы, а по строке 050 — налоговая база (исходя из доли) в размерах, исчисленных и отраженных в декларациях за отчетный период, предшествующий кварталу, в котором подразделение было закрыто.

Допустим, обособленное подразделение прекратило свою деятельность в течение налогового периода (например, в 1-м полугодии), а работа самой организации и других ее обособленных подразделений продолжается в течение всего года. Вполне возможно, что в последующих после закрытия отчетных периодах или по итогам года налоговая база в целом по организации (отражается в строке 120 листа 02 декларации) снизится по сравнению с налоговой базой предыдущего отчетного периода. Нужно ли пересчитывать (уменьшать) налоговую базу и сумму налога на прибыль по закрытому обособленному подразделению? Да, нужно.

Такое требование содержится в абзаце 2 пункта 10.11 Порядка. В нем указано, что в подобной ситуации уменьшению подлежит ранее исчисленный налог на прибыль как в целом по организации, так и по всем обособленным подразделениям, включая закрытые. При этом налоговая база (исходя из доли) по закрытому обособленному подразделению, отражаемая в строке 050 приложения № 5, рассчитывается путем умножения показателя по строке 030 (налоговая база в целом по организации) на показатель строки 040 (доля налоговой базы). Поясним сказанное на примере.

В марте 2010 года ООО «Капитал-Вест» приняло решение о закрытии одного из пяти обособленных подразделений. Организация исчисляет ежемесячные авансовые платежи исходя из фактически полученной прибыли, то есть отчетными периодами для нее являются месяц, два месяца, три месяца и так далее до окончания календарного года. По итогам двух месяцев (январь — февраль) 2010 года налоговая база в целом по организации составила 100 000 руб., а доля налоговой базы по закрытому обособленному подразделению — 20%. За три месяца (январь — март) налоговая база по организации увеличилась до 125 000 руб. Предположим, налоговая база за 2010 год в целом по организации составит 70 000 руб.

Налоговая база (исходя из доли) по закрытому обособленному подразделению за два месяца 2010 года равна 20 000 руб. (100 000 руб. X 20%).

В следующем отчетном периоде — по итогам трех месяцев 2010 года налоговая база в целом по организации возросла до 125 000 руб. Поэтому налоговую базу по закрытому обособленному подразделению за три месяца 2010 года пересчитывать не нужно. Налоговая база по организации за 2010 год уменьшится по сравнению с налоговой базой за два месяца (за последний отчетный период, в течение которого закрытое обособленное подразделение работало). Значит, по закрытому обособленному подразделению налоговая база за 2010 год составит 14 000 руб. (70 000 руб. X 20%).

Из налоговой базы за 2010 год, определенной в целом по организации, ООО «Капитал-Вест» вычитает уточненную налоговую базу по ликвидированному обособленному подразделению. Полученную налоговую базу — 56 000 руб. (70 000 руб. - 14 000 руб.) организация принимает за 100%. Эта сумма при расчете налога на прибыль за 2010 год подлежит распределению между организацией без обособленных подразделений (головным подразделением) и четырьмя работающими обособленными подразделениями.

Строки 100 (сумма налога к доплате), 120 (ежемесячные авансовые платежи, подлежащие уплате в бюджет субъекта РФ в квартале, следующем за отчетным периодом) и 121 (ежемесячные авансовые платежи на I квартал следующего налогового периода) приложения № 5 по закрытому обособленному подразделению не заполняются. Показатели остальных строк приложения № 5 (в том числе сумма налога к уменьшению) исчисляются в общеустановленном порядке. Основание — абзац 3 пункта 10.11 Порядка.

Представление деклараций при закрытии ответственного обособленного подразделения

Порядок представления отчетности по налогу на прибыль в случае ликвидации обособленного подразделения, ответственного за централизованную уплату налога на прибыль в бюджет субъекта РФ, разъяснен в письме ФНС России от 30.12.2009 № ШС-22-3/990@. В названном письме говорится, что после закрытия ответственного обособленного подразделения декларации за последующие отчетные периоды и календарный год нужно представлять в налоговый орган по месту нахождения нового ответственного обособленного подразделения. При этом в декларациях следует указывать КПП налогоплательщика и код по ОКАТО муниципального образования по месту нахождения нового ответственного обособленного подразделения.

Уточненные декларации по налогу на прибыль за те налоговые периоды, в течение которых налог уплачивался через закрытое ответственное обособленное подразделение, представляются в налоговый орган по месту нахождения нового ответственного обособленного подразделения. В аналогичном порядке (то есть в налоговый орган по месту нахождения нового ответственного подразделения) представляются уточненные декларации по обособленным подразделениям, действовавшим на дату перехода налогоплательщика на централизованный порядок уплаты налога в бюджет субъекта РФ.

В уточненных декларациях указываются те же значения кода по ОКАТО и КПП налогоплательщика, которые были приведены в первичных декларациях. Сведения о доначисленных (уменьшенных) суммах налога отражаются в карточке «РСБ», открытой в налоговом органе по месту нахождения нового ответственного обособленного подразделения.

В расчетных документах на перечисление налога на прибыль согласно уточненным декларациям нужно указать КПП налогоплательщика и код по ОКАТО муниципального образования по месту нахождения нового ответственного обособленного подразделения. Допустим, организации необходимо представить уточненную декларацию по налогу на прибыль по обособленному подразделению, закрытому до перехода на централизованный порядок уплаты налога. В этом случае уточненную декларацию она представляет в налоговый орган по месту нахождения самой организации, а если организация отнесена к категории крупнейших налогоплательщиков, — в налоговый орган по месту ее учета в качестве крупнейшего налогоплательщика (п. 2.8 Порядка).

Другая ситуация — на территории данного субъекта РФ организация прекратила деятельность сразу всех своих обособленных подразделений, включая ответственное. Декларации по налогу на прибыль за последующие (после закрытия) отчетные периоды и текущий календарный год, а также уточненные декларации компания представляет в общеустановленном порядке, то есть в налоговый орган по месту нахождения самой организации (п. 2.8 Порядка).