СТАТЬИ >> БУХУЧЕТ, АУДИТ

Обесценение вложений в финансовый лизинг

В соответствии с МСФО (IAS) 39 на каждую отчетную дату лизинговые компании обязаны проводить тестирование на наличие признаков обесценения вложений в финансовый лизинг.

Ежегодная проверка на обесценение проводится с целью выявить события, произошедшие до отчетной даты, но способные оказать негативное воздействие на поступление будущих лизинговых платежей. При наличии таких событий компания обязана снизить балансовую стоимость дебиторской задолженности по финансовому лизингу и отразить соответствующим образом убыток от такого обесценения в отчете о совокупном доходе.

Как показала практика, в последние годы финансовый кризис лишь повысил значимость оценки вложений в финансовый лизинг. Случившийся кризис как в финансовом, так и реальном секторе существенно обострил кредитные риски лизингового бизнеса и привел к увеличению событий или объективных признаков, снижающих стоимость лизинговых активов, что не могло не сказаться на финансовых результатах лизинговых компаний.

В условиях кризиса наибольшее влияние на признание убытка от обесценения оказал рост просроченной задолженности по лизинговым платежам, связанный с общим ухудшением кредитного качества лизингополучателей, а также существенное падение стоимости полученного обеспечения, значительно увеличившее и без того высокий кредитный риск лизингодателей.

Балансовая стоимость лизинговых активов и признание обесценения

Активы, находящиеся в финансовом лизинге, отражаются в составе дебиторской задолженности (формула 2) и учитываются по амортизированной стоимости. Как было сказано ранее, при наличии объективных признаков возникновения убытков от обесценения дебиторской задолженности балансовая стоимость лизинговых активов должна быть уменьшена непосредственно или с использованием счета оценочного резерва, а сумма убытка – признана в составе прибыли или убытка (п. 63 МСФО (IAS) 39).

Убыток от обесценения рассчитывается как разница между балансовой стоимостью актива и текущей стоимостью ожидаемых будущих потоков денежных средств (исключая будущие кредитные убытки, которые не были понесены), дисконтированных с учетом первоначальной эффективной процентной ставки, заложенной в лизинговом договоре.

В случае положительной разницы между балансовой и дисконтированной величиной при условии наличия объективных признаков обесценения в результате одного или нескольких событий, произошедших после первоначального признания актива, необходимо:

1. Уменьшить стоимость актива в балансе до его дисконтированной стоимости:

Дт «Резерв под обесценение»

Кт «Дебиторская задолженность по финансовому лизингу»

2. Признать убыток от обесценения в размере: балансовая стоимость актива минус его дисконтированная стоимость:

Дт «Прибыль/убыток от обесценения»

Кт «Резерв под обесценение»

Если в следующем отчетном периоде сумма обесценения превышает сумму, признанную в предыдущем периоде, то в качестве убытка на отчетную дату признается разница между ними (см. пример).

Если в последующем отчетном периоде величина убытка от обесценения сокращается в результате благоприятных событий, свидетельствующих об увеличении приведенной стоимости расчетных будущих потоков (например, повышение рейтинга кредитоспособности лизингополучателя), ранее признанный убыток следует восстановить либо непосредственно, либо путем корректировки счета оценочного резерва. Возврат убытка от обесценения признается как доход в отчете о совокупном доходе текущего периода. При восстановлении убытка от обесценения скорректированная балансовая стоимость актива не должна превышать балансовую стоимость, которая существовала бы без учета обесценения (п. 65 МСФО (IAS) 39).

Для восстановления резерва делаются следующие проводки:

Дт «Резерв под обесценение»

Кт «Прибыль/убыток от обесценения»

Дт «Дебиторская задолженность по финансовому лизингу»

Кт «Резерв под обесценение»

Основные события, приводящие к обесценению вложений в финансовый лизинг

В качестве основных событий, влияющих на ожидаемые будущие денежные потоки по лизинговому контракту и приводящих к убытку от обесценения, можно рассматривать:

– нарушение договорных условий или обязательств по договору лизинга;

– значительные финансовые затруднения лизингополучателей;

– инициирование процедуры банкротства или финансовой реорганизации лизингополучателей;

– изменение национальных или местных экономических условий, неблагоприятно воздействующих на лизингополучателей;

– существенное снижение стоимости залогового обеспечения в результате ухудшения ситуации на рынке;

– существенные изменения в структуре руководства лизингополучателя, которые могут повлечь задержку платежа или неоплату;

– действия третьих лиц: судебные или налоговые иски в отношении лизингополучателя, арест или конфискация его имущества, включая имущество, предоставленное лизингодателю в качестве обеспечения;

– утрата имущества, предоставленного в качестве обеспечения.

<Несмотря на то что лизинговая компания остается собственником имущества, переданного в лизинг, и предусматривает возможность изъятия этого имущества в течение срока лизинга, нередко от арендатора требуют дополнительного обеспечения в виде гарантий и поручительств третьих лиц или имущества, уже имеющегося на балансе. В качестве таких залогов чаще всего выступают универсальные наиболее ликвидные основные средства: автомобили, объекты недвижимости, земельные участки. Порча, утрата или вторичное обременение таких залогов также могут стать причиной обесценения лизинговых активов.

Совокупное и индивидуальное обесценение лизинговых активов

В соответствии с МСФО (IAS) 39 лизинговая компания имеет право проводить проверку на обесценение лизинговых активов как на совокупной, так и на индивидуальной основе.

Первоначально лизингодателю необходимо оценить наличие объективных признаков обесценения для отдельно значимых лизинговых активов. В качестве таких активов может рассматриваться задолженность лизингополучателей, имеющих значительные доли в общем лизинговом портфеле компании или заемщиков с задолженностью, превышающей пороговое значение, установленное в целях отчетности как существенное. Например, при миллиардном лизинговом портфеле к таким заемщикам могут быть отнесены лизингополучатели с задолженностью более 200 млн руб.

Кроме крупных лизингополучателей из портфеля могут быть выделены заемщики с низким кредитным качеством, платежная дисциплина которых ухудшается в течение нескольких отчетных периодов.

Резерв, начисленный по крупным, индивидуально обесцененным лизингополучателям, нередко достигает 100 % от общей дебиторской задолженности контрагента и может составлять значительную часть итоговой суммы обесценения лизинговых активов. Аудиторы требуют начисления 100%-ного резерва, например в случаях банкротства лизингополучателя или наличия 100%-ной доли просроченной задолженности на протяжении нескольких платежных периодов на фоне ухудшения финансового положения заемщика.

В случае если у лизингодателя отсутствуют объективные признаки обесценения выделенного актива на индивидуальной основе (независимо от его существенности), этот актив тестируется совместно с остальным портфелем. Индивидуально обесцененные активы, в отношении которых был признан убыток, не включаются в совокупную оценку.

Для целей обесценения на совокупной основе лизинговый портфель разбивается на группы с различным уровнем кредитного риска, каждая из которых отражает способность лизингополучателей отвечать по своим обязательствам в соответствии с договорными условиями. Классификация лизинговых активов по группам может происходить на основе принятой в компании внутренней системы кредитных рейтингов. Идеальная система рейтингов должна учитывать не только финансовое положение лизингополучателя, но и отрасль, географическое положение, вид обеспечения, статус просроченной задолженности и другие уместные факторы.

Подход к ставке резервирования

Под ставкой резервирования понимается процент обесценения дебиторской задолженности по лизингу (формулы 4 и 5). Ставка резервирования определяется исходя из способа обесценения лизингового актива.

При обесценении актива на индивидуальной основе ставка резервирования может быть определена экспертным путем. Экспертная оценка менеджмента компании должна основываться на объективных данных, полученных в процессе взаимодействия с лизингополучателем. Для обоснования благоприятной экспертной оценки перед аудиторами могут потребоваться документарные подтверждения от лизингополучателя в виде бюджетов и прочих финансовых отчетов, планирующих погашение задолженности в будущем. Кроме того, в качестве обоснования оптимистичной оценки могут быть использованы улучшения платежной дисциплины контрагента, наблюдаемые после отчетной даты до выпуска отчетности.

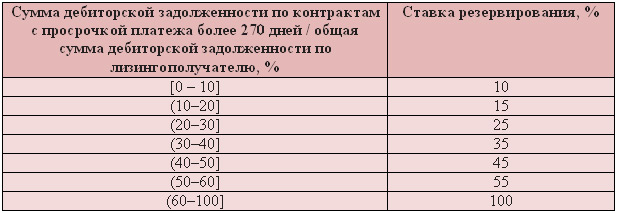

При возникновении сложностей с экспертной оценкой индивидуальной ставки резервирования можно разработать специальную шкалу, в соответствии с которой каждому лизингополучателю на основании данных о его платежной дисциплине будет присвоена соответствующая ставка резервирования (табл. 1). Каждая полученная ставка должна отражать объективное мнение менеджмента о вероятности невозврата существующей дебиторской задолженности, или, другими словами, вероятность дефолта лизингополучателя.

Таблица 1. Пример шкалы для определения ставки резервирования по индивидуально обесцененным лизингополучателям

Для обесценения активов на совокупной основе производится расчет текущей стоимости будущих денежных потоков по каждому лизинговому контракту на основе первоначально заложенной в договоре эффективной процентной ставки. Если в течение срока лизинга произошла реструктуризация графика, платежи по договору также дисконтируются с использованием первоначальной эффективной ставки, заложенной до изменения условий. Будущие денежные потоки по контракту, подлежащие дисконтированию, помимо лизинговых платежей включают потоки денежных средств, которые могут возникнуть в результате обращения взыскания на залог за вычетом затрат на получение и продажу залога.

Ставку резервирования лизинговых активов, обесцениваемых на совокупной основе, можно представить в следующем виде:

Rj = 1 – 1 / (1 + d)N/365, (1)

где d – ставка дисконта или первоначальная эффективная ставка по лизинговому контракту;

N – средневзвешенное количество дней просрочки по контракту.

Расчет резерва под обесценение лизинговых активов

Дебиторская задолженность по финансовому лизингу определяется по следующей формуле (для каждого контрагента в отдельности):

FLRi = NILi + Overduei + Claimsi, (2)

где NILi – чистые инвестиции в лизинг по i-му лизингополучателю[1];

Overduei – сумма просроченных платежей по i-му лизингополучателю;

Claimsi – сумма всех претензий (штрафы, пени, неустойки), предъявленных лизингополучателю за ненадлежащее исполнение условий договора лизинга.

Дебиторская задолженность по каждому лизингополучателю представляет собой общую величину средств под риском EAD (Exposure at Default) или стоимость активов, подверженных риску в момент объявления дефолта контрагента. Однако согласно МСФО (IAS) 39 при расчете резерва лизинговые компании могут брать за базу по начислению не всю дебиторскую задолженность. Сумму под риском можно уменьшить за счет полученного обеспечения или возможного изъятия предмета лизинга с целью последующей его реализации на вторичных рынках. Такая сумма будет объективно отражать чистую стоимость активов, подверженных риску, или величину потерь в случае дефолта лизингополучателя LGD (Loss Given Default):

LGDi = FLRi – FVi – Gi + Ei, (3)

где FLRi – дебиторская задолженность i-го лизингополучателя на отчетную дату;

FVi – справедливая стоимость имущества в лизинге суммарно по i-му лизингополучателю на отчетную дату;

Gi – величина полученного обеспечения по i-му лизингополучателю;

Ei – величина расходов по реализации предметов лизинга на вторичном рынке и закрытию сделки.

Таким образом, значение LGD можно использовать в качестве базы для расчета резерва под обесценение вложений в финансовый лизинг.

В случае обесценения активов на индивидуальной основе расчет резерва производится по следующей формуле:

Individually provisioni = LGDi . Ki, (4)

где LGDi – величина потерь в случае дефолта i-го лизингополучателя, обесцениваемого на индивидуальной основе, на отчетную дату;

Ki – ставка резервирования (вероятность потерь) по i-му лизингополучателю, оцениваемому на индивидуальной основе.

Итоговый расчет резерва на совокупной основе производится следующим образом:

Portfolio provision = S LGDj . Rj, (5)

где LGDj – величина потерь в случае дефолта лизингополучателя по j-му лизинговому контракту на отчетную дату;

Rj – cтавка резервирования по j-му лизинговому контракту (формула 1).

Портфель лизинговой компании состоит из шести контрагентов. Лизингополучатель «Альфа» выделен из портфеля для проверки на обесценение на индивидуальной основе, так как, по мнению менеджмента, обладает значительной долей задолженности в портфеле, которая составляет 30 %. После проверки «Альфы» на наличие объективных признаков обесценения было установлено, что в течение отчетного периода лизингополучатель инициировал процедуру банкротства и вероятность погашения лизинговой задолженности (как просроченных, так и будущих платежей) оценивается менеджментом как крайне низкая. В связи с этим ставка резервирования для обесценения дебиторской задолженности «Альфы» составляет 100 %.

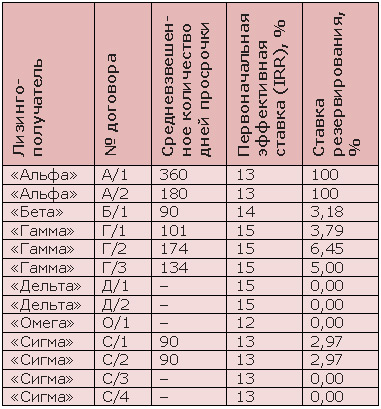

Остальные пять контрагентов оцениваются на совокупной основе, так как не являются отдельно значимыми и отсутствуют явные признаки для их обесценения на индивидуальной основе. Ставка резервирования по каждому лизинговому контракту определена в табл. 2 на основании формулы 1.

Таблица 2.

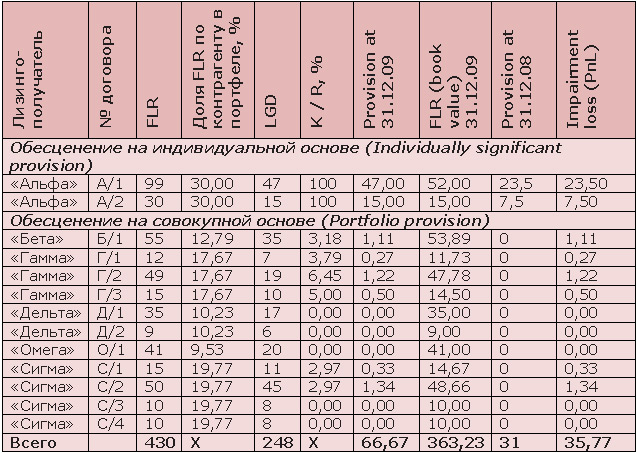

На основании данных, представленных в табл. 3 (в млн руб.), проведен итоговый расчет резерва под обесценение дебиторской задолженности по финансовому лизингу по состоянию на 31 декабря 2009 г., определена балансовая стоимость лизинговых активов с учетом резерва, а также убыток, необходимый к признанию в отчете о совокупном доходе на 31 декабря 2009 г.

Таблица 3.

Резерв под обесценение дебиторской |

31 млн руб. |

Увеличение резерва в течение года |

35,77 млн руб. |

Резерв под обесценение дебиторской |

66,77 млн руб. |

Исходя из вышеприведенных вычислений можно сделать вывод, что на убыток компании, признанный за 2009 г. в результате обесценения вложений в финансовый лизинг, наибольшее влияние оказал самый крупный контрагент, составляющий 30 % лизингового портфеля. Его доля в признанном убытке достигает 86,66 %, или 31 млн руб. Надо сказать, что данная ситуация – не редкость для отечественных лизинговых компаний, особенно если они обладают не очень крупными портфелями с недостаточно диверсифицированными по размеру и по рынкам лизинговыми сделками. В такой ситуации даже один лизингополучатель с нарушенной платежной дисциплиной и неустойчивым финансовым положением может оказать существенное негативное влияние на конечный финансовый результат лизинговой компании.

В настоящее время в сложившихся экономических условиях единственно верным способом снижения убытков от обесценения лизинговых активов представляется разработка и внедрение комплексных систем и программ управления финансовыми рисками лизинговых компаний.

[1] Чистые инвестиции в финансовый лизинг представляют собой сумму минимальных лизинговых платежей, предусмотренных к получению от арендатора, и негарантированную остаточную стоимость, дисконтированные с использованием ставки процента, заложенной в лизинговом договоре (МСФО (IAS) 17).

СТАТЬИ >> БУХУЧЕТ, АУДИТ

Гражданско-правовой договор: НДФЛ и взносы

В некоторых случаях между физическим лицом и предприятием заключается не трудовой договор, а договор гражданско-правового характера на выполнение работ, оказание услуг. В статье мы рассмотрим порядок исчисления и уплаты НДФЛ и страховых взносов с вознаграждений по гражданско-правовым договорам.

Гражданско-правовые договоры заключаются на выполнение разовых работ, на которые нецелесообразно принимать сотрудника по трудовому договору.

Виды гражданско-правовых договоров с физическим лицом

В зависимости от предмета гражданско-правовые договоры могут быть связаны либо с выполнением работ (оказанием услуг), либо с передачей имущества в собственность или пользование. В статье мы расскажем об исчислении НДФЛ и страховых взносов на выплаты по договорам:

- подряда (ст. 702 ГК РФ);

- возмездного оказания услуг (ст. 779 ГК РФ);

- авторского заказа (ст. 1288 ГК РФ).

Вне зависимости от вида договора:

- исполнитель работ не зачисляется в штат, записи в его трудовую книжку не вносятся, приказ о приеме на работу не оформляется, табель учета рабочего времени не ведется;

- предметом договора является конкретный результат работы (отремонтированное помещение, написанная статья и т.п.) или оказанная услуга;

- по общему правилу цена договора определяется по соглашению сторон (п. 1 ст. 424 ГК РФ);

- отношения сторон ограничены по времени - имеют срочный характер. Если срок выполнения работ в договоре не указан, обязательства исполняются в разумный срок (п. 2 ст. 314 ГК РФ);

- исполнитель не обязан подчиняться правилам трудового распорядка или каким-либо другим локальным нормативным актам организации;

- исполнитель не имеет права на оплачиваемый больничный, отпуск, различные компенсации и льготы, предусмотренные трудовым законодательством.

Подробнее о нюансах, которые целесообразно предусмотреть при заключении гражданско-правового договора, вы можете прочитать в статье "Выгоды и риски гражданско-правового договора" ("Зарплата", 2010, N 5).

НДФЛ с выплат по гражданско-правовому договору

Цена гражданско-правового договора, в частности договора подряда, складывается (п. 2 ст. 709 ГК РФ):

- из вознаграждения, выплачиваемого исполнителю;

- сумм возмещения расходов, связанных с выполнением работ или оказанием услуг.

Вознаграждение

По общему правилу с выплат по гражданско-правовым договорам нужно удержать НДФЛ (пп. 6 п. 1 ст. 208 и п. 1 ст. 210 НК РФ). Однако из этого правила есть исключения. НДФЛ с суммы вознаграждения не удерживается, если гражданско-правовой договор заключен:

- с индивидуальным предпринимателем. Эта категория лиц уплачивает НДФЛ с доходов от предпринимательской деятельности самостоятельно (пп. 1 п. 1 и п. 2 ст. 227 НК РФ). Заказчику следует попросить исполнителя (подрядчика) представить свидетельство о постановке на налоговый учет в качестве индивидуального предпринимателя и сохранить в бухгалтерии копию этого документа;

- исполнителем, который выполнил работы (оказал услуги), получил вознаграждение по гражданско-правовому договору в иностранном государстве и по итогам налогового периода не сохранил статус налогового резидента РФ. Выплаты данным лицам не являются доходами, облагаемыми НДФЛ (пп. 9 п. 3 ст. 208 и п. 2 ст. 209 НК РФ и Письмо Минфина России от 11.08.2009 N 03-04-06-01/206).

Ставка НДФЛ 13%. С суммы вознаграждения организация должна удержать НДФЛ по ставке 13% в отношении выплат:

- исполнителям - резидентам РФ (п. 1 ст. 224 НК РФ);

- высококвалифицированным иностранным специалистам вне зависимости от их налогового статуса. Данное положение установлено п. 3 ст. 224 НК РФ в редакции, применяемой с 1 июля 2010 г.

В указанной статье Налогового кодекса используется термин "трудовая деятельность в качестве высококвалифицированного специалиста". Под ним следует понимать работу иностранного гражданина в Российской Федерации на основании трудового договора или гражданско-правового договора на выполнение работ (оказание услуг). Об этом говорится в ст. 2 Федерального закона от 25.07.2002 N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации".

Отметим, что высококвалифицированным иностранным специалистом признается иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной деятельности, если условия привлечения его к работе в РФ предполагают получение заработной платы (вознаграждения) в размере 2 млн руб. и более за период, не превышающий одного года (п. 1 ст. 13.2 Закона N 115-ФЗ).

Ставка НДФЛ 30%. Ставка налога 30% применяется в отношении выплат по гражданско-правовым договорам:

- лицам, которые не являются налоговыми резидентами РФ (п. 3 ст. 224 НК РФ);

- высококвалифицированным иностранным специалистам - нерезидентам РФ, если выплата производится вне рамок договоров на выполнение работ (оказание услуг).

Сроки удержания и уплаты НДФЛ. Налог удерживается непосредственно из суммы вознаграждения при его фактической выплате (п. 1 ст. 223 и п. 4 ст. 226 НК РФ и Письмо УФНС России по г. Москве от 14.12.2009 N 20-14/3/131685).

Перечислить налог организация должна при выплате вознаграждения (п. 6 ст. 226 НК РФ):

- в наличной форме - в день фактического получения денег в банке;

- в безналичной форме - в день перечисления денег на банковский счет исполнителя.

Если организация не сможет удержать налог (например, если вознаграждение выплачивается в неденежной форме), то она должна сообщить об этом в налоговую инспекцию и самому исполнителю (п. 5 ст. 226 НК РФ).

Налоговая отчетность. По итогам года организация должна подать в налоговую инспекцию сведения о доходах по гражданско-правовым договорам и суммах НДФЛ. Для этого используется форма 2-НДФЛ, утвержденная Приказом ФНС России от 13.10.2006 N САЭ-3-04/706@.

Сведения о доходах в виде вознаграждений по гражданско-правовому договору необходимо отразить и в налоговой карточке по форме 1-НДФЛ, утвержденной Приказом МНС России от 31.10.2003 N БГ-3-04/583 (п. 1 ст. 230 НК РФ). Ее заводят на каждого гражданина, который получает доходы от организации (или предпринимателя). Если исполнитель имеет доходы в течение года по нескольким договорам, все они должны быть отражены в одной карточке.

Зоомагазин "Cats & Dogs" заключил с физическим лицом, не состоящим в штате, гражданско-правовой договор на оказание услуг по мытью аквариумов. Согласно договору стоимость работ составляет 2000 руб., все необходимые приспособления и моющие средства предоставляет заказчик.

Как отразить в учете выплату вознаграждения исполнителю и удержание НДФЛ? Предположим, что он не заявил о предоставлении стандартных налоговых вычетов.

Решение. Когда все аквариумы были вымыты, подписали акт о выполнении работ, на основании которого начислено вознаграждение в размере 2000 руб.

В бухгалтерском учете были сделаны следующие проводки:

Дебет 20 Кредит 76

- 2000 руб. - начислено вознаграждение по гражданско-правовому договору;

Дебет 76 Кредит 68, субсчет "Расчеты по НДФЛ",

- 260 руб. (20 000 руб. x 13%) - удержан НДФЛ с вознаграждения;

Дебет 68, субсчет "Расчеты по НДФЛ", Кредит 51

- 260 руб. - перечислен НДФЛ в бюджет;

Дебет 76 Кредит 50

- 1740 руб. (20 000 руб. - 260 руб.) - выплачено вознаграждение по гражданско-правовому договору.

Расходы исполнителя по гражданско-правовому договору

В ходе выполнения работ (оказания услуг) у исполнителя могут возникнуть расходы, связанные с выполнением обязательств по договору, - проезд до места выполнения услуг, проживание, приобретение расходных материалов, инструментов и т.п. Согласно п. 2 ст. 709 Гражданского кодекса данные расходы могут быть ему компенсированы. Однако нужно учесть, что порядок и условия возмещения должны быть зафиксированы в договоре.

По поводу того, облагать ли сумму компенсации НДФЛ, существует две точки зрения.

По мнению финансистов, расходы на проезд, проживание, а также представительские расходы исполнителя непосредственно связаны с получением им дохода. Поэтому возмещение организацией данных сумм осуществляется в интересах исполнителя. Следовательно, НДФЛ на них начислять следует (Письма Минфина России от 12.08.2009 N 03-04-06-01/207 и от 22.09.2009 N 03-04-06-01/245). Аналогичное мнение высказывает и УФНС России по г. Москве в Письме от 20.04.2007 N 21-11/037533@.

Арбитражные суды ранее в основном поддерживали финансистов (Постановления ФАС Поволжского округа от 28.10.2008 по делу N А65-610/2007-СА2-22 и ФАС Восточно-Сибирского округа от 30.11.2006 N А33-6892/06-Ф02-6252/06-С1).

Но в последнее время арбитры считают данную позицию не соответствующей Налоговому кодексу (Определение ВАС РФ от 26.03.2009 N ВАС-3334/09 и Постановление ФАС Дальневосточного округа от 16.12.2008 N Ф03-5362/2008). По их мнению, выплата компенсации не влечет за собой получения исполнителем экономической выгоды, а направлена на возмещение ему расходов, связанных с исполнением договора. Поэтому такие суммы не должны облагаться НДФЛ.

Стандартный налоговый вычет

Плательщики НДФЛ получают стандартные налоговые вычеты у одного из налоговых агентов. Им может быть заказчик по гражданско-правовому договору. Для получения стандартных вычетов исполнитель пишет заявление и представляет необходимые документы.

Исполнитель, работающий по гражданско-правовому договору, имеет право на два вида стандартных налоговых вычетов. Они предоставляются только по доходам, облагаемым по ставке 13% (п. 1 ст. 218 НК РФ).Вычет на себя. Как правило, сумма такого вычета составляет 400 руб. за каждый месяц календарного года. Он предоставляется до месяца, в котором совокупный доход плательщика с начала года превысит 40 000 руб. (пп. 3 п. 1 ст. 218 НК РФ).

Если исполнитель относится к категориям граждан, перечисленным в пп. 1 и 2 п. 1 ст. 218 НК РФ, ежемесячный размер вычета может составить 3000 руб. (например, для чернобыльцев) или 500 руб. (например, для героев РФ) без ограничения суммы дохода.

Вычет на ребенка. По общему правилу сумма вычета составляет 1000 руб. на каждого ребенка за каждый месяц налогового периода (пп. 4 п. 1 ст. 218 НК РФ). Вычет предоставляется до месяца, в котором совокупный доход плательщика превысит 280 000 руб.

Как пояснила редакции Валентина Михайловна Акимова, высококвалифицированные иностранные специалисты, которые не являются налоговыми резидентами РФ, при определении облагаемой базы по НДФЛ не вправе претендовать на налоговые вычеты.

Если же у такого специалиста в течение календарного года налоговый статус изменится, он будет считаться резидентом Российской Федерации и сможет получить вычеты за все месяцы этого года, в течение которых получил доходы от трудовой деятельности на территории России.

ЗАО "АравияТур" заключило с физическим лицом, не состоящим в штате, договор на перевод трех статей о Йемене и Катаре. Согласно договору сумма вознаграждения - 35 000 руб., исполнитель самостоятельно приобретает все необходимое для работы, а организация сверх суммы вознаграждения возмещает ему понесенные расходы. В процессе работы исполнитель за свой счет приобрел репринтное издание "Грамматики литературного арабского языка" (1928 г.), которое потребовалось ему для перевода (7500 руб.).

Исполнитель представил в бухгалтерию чек на приобретение книги и заявление на получение стандартного вычета на него самого (400 руб.) и на его ребенка (1000 руб.). 20 сентября был подписан акт о выполнении работ. Необходимо рассчитать сумму НДФЛ.

Решение. Из справок по форме 2-НДФЛ, представленных исполнителем, следует, что его доход с января по сентябрь 2010 г. составил 180 500 руб., поэтому права на вычет в размере 400 руб. он не имеет (пп. 3 п. 1 ст. 218 НК РФ), но ему положен вычет на ребенка (пп. 4 п. 1 ст. 218 НК РФ).

Организация придерживается мнения специалистов Минфина России и удерживает НДФЛ с суммы компенсации расходов, понесенных при покупке книги. Таким образом, налоговая база по НДФЛ составит 41 500 руб. (35 000 руб. + 7500 руб. - 1000 руб.), сумма НДФЛ - 5395 руб. (41 500 руб. x 13%). На руки исполнитель получит 37 105 руб. (35 000 руб. + 7500 руб. - 5395 руб.).

Профессиональный вычет

При расчете НДФЛ с вознаграждения, выплачиваемого по гражданско-правовому договору, исполнителю можно также предоставить профессиональный налоговый вычет в размере документально подтвержденных расходов, связанных с исполнением договора (п. 2 ст. 221 НК РФ). Вычет предоставляется только исполнителю - налоговому резиденту РФ (п. 3 ст. 210 и п. 1 ст. 224 НК РФ) при условии, что он подаст в бухгалтерию соответствующее заявление (ст. 221 НК РФ). Здесь нужно обратить внимание на два момента.

Во-первых, специалисты Минфина России считают, что если организация-заказчик компенсирует исполнителю расходы по гражданско-правовому договору, то профессиональный вычет по таким расходам не предоставляется (Письмо Минфина России от 21.04.2008 N 03-04-06-01/96). В этом случае у исполнителя нет расходов, понесенных за свой счет.

Чтобы избежать конфликта, организация может либо самостоятельно закупить все материалы, инструменты и т.п., необходимые для выполнения работ (оказания услуг), либо предусмотреть в договоре сумму вознаграждения, включающую все возможные расходы исполнителя.

Во-вторых, профессиональный вычет можно предоставить не всем исполнителям по гражданско-правовым договорам. Уменьшить свои доходы на профессиональные вычеты могут только физические лица, выполняющие работы или оказывающие услуги. Это следует из п. 2 ст. 221 Налогового кодекса. Остальные виды гражданско-правовых договоров являются самостоятельными и специальных норм, относящих их к договорам оказания услуг для целей уплаты НДФЛ, в гл. 23 Налогового кодекса нет. Поэтому по ним не могут применяться профессиональные вычеты. Об этом говорится в Письме Минфина России от 29.12.2006 N 03-05-01-05/290. Например, нельзя предоставить вычет в отношении доходов физических лиц, полученных от сдачи помещения в аренду.

Напомним, что сведения о предоставленных профессиональных вычетах отражаются в разд. 4 справки по форме 2-НДФЛ.

Если исполнитель по гражданско-правовому договору в течение календарного года имел право на вычеты, но не получал их или получил в неполном объеме, он вправе обратиться в налоговую инспекцию. Для получения вычетов, уменьшения НДФЛ и возврата излишне уплаченного налога ему необходимо по итогам года представить в инспекцию налоговую декларацию по форме 3-НДФЛ. К ней следует приложить справки о доходах по форме 2-НДФЛ (от всех организаций, которые в течение года выплачивали ему доходы) и написать заявление о предоставлении стандартных вычетов и на возврат излишне удержанного налога.

Пример 3. Воспользуемся данными примера 2, изменив одно условие - ЗАО "АравияТур" не возмещает исполнителю затраты на приобретение книги, а предоставляет ему профессиональный вычет (заявление и необходимые документы исполнитель в бухгалтерию представил). Необходимо рассчитать сумму НДФЛ.

Решение. При определении налоговой базы бухгалтер уменьшит ее на сумму профессионального налогового вычета (7500 руб.) и стандартного вычета (1000 руб.). Следовательно, налоговая база составит 26 500 руб. (35 000 руб. - 7500 руб. - 1000 руб.). НДФЛ будет удержан в сумме 3445 руб. (26 500 руб. x 13%), а доход исполнителю выплачен в размере 31 555 руб. (35 000 руб. - 3445 руб.).

Особенности исчисления НДФЛ с авторского вознаграждения

Физические лица, которые получают авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, также могут уменьшить свои доходы на профессиональные налоговые вычеты (абз. 1 п. 3 ст. 221 НК РФ).

Вычет предоставляется в сумме фактически произведенных и документально подтвержденных расходов, связанных с созданием таких произведений, изобретений и промышленных образцов (абз. 1 п. 3 ст. 221 НК РФ).

Однако если расходы не подтверждены документально, то они принимаются к вычету по нормативу затрат (абз. 2 п. 3 ст. 221 НК РФ и Письмо Минфина России от 02.12.2009 N 03-04-05-01/847). Данные нормативы предусмотрены абз. 2 п. 3 ст. 221 Налогового кодекса.

Пример 4. ЗАО "Русский коллекционер" заключило с физическим лицом договор авторского заказа на написание двух статей в энциклопедическом справочнике для нумизматов. Авторское вознаграждение по условиям договора составляет 10 000 руб.

Автор подал заявление на получение стандартных вычетов на себя и ребенка, а также профессиональных вычетов. При этом свои расходы на написание статей автор документально не подтвердил.

В каком размере нужно удержать НДФЛ с выплат по данному договору?

Решение. Согласно справкам по форме 2-НДФЛ доход исполнителя с начала налогового периода не превысил 40 000 руб., поэтому он имеет право на вычеты в размере 400 и 1000 руб. (пп. 3 и 4 п. 1 ст. 218 НК РФ).

У исполнителя отсутствуют документы, в которых указаны произведенные расходы. Согласно его заявлению бухгалтер при исчислении НДФЛ применил профессиональный вычет в соответствии с нормативом, установленным в п. 3 ст. 221 Налогового кодекса. Размер вычета в данном случае составит 20%, или 2000 руб. (10 000 руб. x 20%).

Следовательно, налоговая база по НДФЛ равна 6600 руб. (10 000 руб. - 400 руб. - 1000 руб. - 2000 руб.), а сумма НДФЛ - 858 руб. (6600 руб. x 13%). На руки исполнитель получит 9142 руб. (10 000 руб. - 858 руб.).

Заметим, что в бухгалтерском учете расчеты по договорам о передаче авторских прав также отражаются на счете 76 "Расчеты с разными дебиторами и кредиторами" (Инструкция по применению Плана счетов, утверждена Приказом Минфина России от 31.10.2000 N 94н).

Взносы на страхование от несчастных случаев

Взносы на страхование от несчастных случаев и профессиональных заболеваний начисляются на вознаграждение по гражданско-правовому договору, если в нем предусмотрена уплата таких взносов. Страховые взносы перечисляются в срок, установленный страховщиком - отделением ФСС РФ, в котором организация состоит на учете.

Об этом говорится в п. п. 4 и 6 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных Постановлением Правительства РФ от 02.03.2000 N 184.

Страховые взносы с вознаграждений

На выплаты по гражданско-правовым договорам нужно начислить страховые взносы на обязательное медицинское и пенсионное страхование (ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования", далее - Закон N 212-ФЗ).

При этом страховые взносы в ФСС РФ на случай временной нетрудоспособности и в связи с материнством на данные выплаты не начисляются (п. 2 ч. 3 ст. 9 Закона N 212-ФЗ).

Страховыми взносами нужно облагать выплаты только по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), а также по договорам авторского заказа (ч. 1 ст. 7 Закона N 212-ФЗ).

Не начисляются взносы на вознаграждения, выплачиваемые по гражданско-правовым договорам:

- индивидуальным предпринимателям (ч. 1 ст. 7 Закона N 212-ФЗ);

- иностранным гражданам, работающим по гражданско-правовым договорам за границей (ч. 4 ст. 7 Закона N 212-ФЗ);

- иностранным гражданам и лицам без гражданства, временно пребывающим на территории Российской Федерации (п. 15 ч. 1 ст. 9 Закона N 212-ФЗ).

Кроме того, не облагаются взносами суммы возмещения расходов, возникающих у исполнителя в связи с выполнением работ (оказанием услуг) (пп. "ж" п. 2 ч. 1 ст. 9 Закона N 212-ФЗ).

Пример 5. ЗАО "Русский пекарь" заключило с физическим лицом (1965 г. рождения), не состоящим в штате, договор подряда на ремонт оборудования для выпечки булочек бриошь. Согласно договору срок выполнения работы - с 13 по 16 сентября 2010 г., сумма вознаграждения составляет 4000 руб. Условие о страховании на случай травматизма в договор не включено. В какой сумме нужно начислить страховые взносы по данному вознаграждению?

Решение. Это первый договор организации с данным физическим лицом. База для начисления взносов составляет 4000 руб., что меньше 415 000 руб. Бухгалтер сделал следующие проводки по начислению страховых взносов (ч. 4 ст. 8 Закона N 212-ФЗ):

Дебет 20 Кредит 69, субсчет "Расчеты с ПФР по страховой части трудовой пенсии",

- 800 руб. (4000 руб. x 20%) - начислены страховые взносы на страховую часть трудовой пенсии;

Дебет 20 Кредит 69, субсчет "Расчеты с ФФОМС",

- 44 руб. (4000 руб. x 1,1%) - начислены страховые взносы в ФФОМС;

Дебет 20 Кредит 69, субсчет "Расчеты с ТФОМС",

- 80 руб. (4000 руб. x 2%) - начислены страховые взносы в ТФОМС.

Страховые взносы в ФСС РФ на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством на вознаграждение бухгалтер не начислил (п. 2 ч. 3 ст. 9 Закона N 212-ФЗ).

Суммы вознаграждений и страховых взносов указываются в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов. Ее форма, рекомендованная к применению, приведена в Письме ПФР от 26.01.2010 N АД-30-24/691 и ФСС РФ от 14.01.2010 N 02-03-08/08-56П.

Особенности исчисления страховых взносов по договору авторского заказа

Частью 7 ст. 8 Закона N 212-ФЗ установлено, что база для начисления страховых взносов с вознаграждений по договорам авторского заказа уменьшается на сумму документально подтвержденных расходов на создание произведения науки, литературы и искусства.

Если расходы не подтверждены документально, то они принимаются к вычету в размерах, установленных ч. 7 ст. 8 Закона N 212-ФЗ. Например, сумму вознаграждения за создание научных трудов и разработок нужно уменьшить на 20%.

Поскольку свои расходы исполнитель не подтвердил, базу для исчисления страховых взносов нужно уменьшить на 20%. Она составит 6400 руб. (8000 руб. - 8000 руб. x 20%).

В августе страховые взносы были начислены в размере:

- 1280 руб. (6400 руб. x 20%) - в ПФР на страховую часть трудовой пенсии;

- 70,4 руб. (6400 руб. x 1,1%) - в ФФОМС;

- 128 руб. (6400 руб. x 2%) - в ТФОМС.

Страховые взносы в ФСС РФ на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством начислять на сумму авторского вознаграждения не нужно (п. 2 ч. 3 ст. 9 Закона N 212-ФЗ).

СТАТЬИ >> БУХУЧЕТ, АУДИТ

Погашение финансовых обязательств долевыми инструментами - КИМФО 19

Стороны по финансовому инструменту могут договориться об условиях погашения финансового обязательства таким образом, что дебитор будет гасить обязательство полностью или частично путем выпуска капитала, причитающегося кредитору. Такие сделки называются соглашениями о замене долговых обязательств акциями (debt for equity swaps). С отчетных периодов, начинающихся 1 июля 2010 г., вступает в силу интерпретация КИМФО 19, регламентирующая вопросы учета таких операций.

Сфера действия интерпретации

КИМФО 19 «Погашение финансовых обязательств долевыми инструментами» (IFRIC 19 «Extinguishing Financial Liabilities with Equity Instruments») применяется компаниями для учета операций в случае, когда первоначальные условия финансового обязательства в дальнейшем пересогласованы (изменены) таким образом, что компания-дебитор по финансовому обязательству выпускает долевые инструменты[1] в отношении кредитора, чтобы погасить долг полностью или частично.

Интерпретация не распространяется на учет у компании-кредитора и не применяется в следующих ситуациях:

– когда кредитор является прямым или фактическим акционером по отношению к компании и выступает в сделке в рамках своей роли акционера;

– когда кредитор и компания подконтрольны одному и тому же лицу/лицам как до, так и после сделки по передаче долевых инструментов и природа сделки подразумевает распределение капитала компанией или внесение капитала кредитором в компанию;

– когда погашение финансовых обязательств путем выпуска обыкновенных акций осуществляется согласно изначальным условиям финансового обязательства.

В интерпретации рассмотрены следующие вопросы:

1. Являются ли долевые инструменты, выпускаемые для погашения обязательства, уплаченной компенсацией/вознаграждением (consideration paid) в соответствии с параграфом 41 МСФО 39 «Финансовые инструменты: признание и оценка»?

2. Каким образом компания должна оценивать такие долевые инструменты при первоначальном признании?

3. Каким образом учитывать разницы между балансовой стоимостью погашаемого финансового обязательства и первоначальной оценкой выпущенных долевых инструментов?

Подход к учету

В результате анализа возникших вопросов Комитет по интерпретациям пришел к следующему консенсусу: выпуск долевых инструментов для полного или частичного погашения финансового обязательства является уплаченной компенсацией/вознаграждением (consideration paid) согласно параграфу 41 МСФО 39[2], поэтому компания должна списать финансовое обязательство (или его часть) с баланса в момент погашения в соответствии с параграфом 39 МСФО 39[3].

Что касается оценки, выпускаемые долевые инструменты компания должна оценить по справедливой стоимости, кроме случая, когда справедливая стоимость выпущенных долевых инструментов не может быть надежно определена (рис. 1). Если справедливая стоимость не может быть надежно определена, долевые инструменты следует оценить по справедливой стоимости погашенного обязательства. Датой первоначального признания и оценки выпущенных долевых инструментов является дата погашения финансового обязательства.

Рис. 1. Оценка долевых инструментов

| Оценка переданных долевых инструментов – по справедливой стоимости | |

|

Выпущенных долевых инструментов |

погашаемого обязательства, если справедливую стоимость долевых инструментов невозможно надежно оценить |

Разницу между погашенной балансовой стоимостью финансового обязательства (или его части) и уплаченной компенсацией следует рассматривать как прибыль/убыток периода и признавать в соответствии с параграфом 41 МСФО 39.

Признанные в результате такого рода операций прибыли/убытки подлежат раскрытию в финансовой отчетности: отдельными статьями в отчете о прибылях/убытках или в примечаниях к отчетности на усмотрение компании.

Пример 1

По состоянию на 31.03.2010 компания «А» имеет непогашенное финансовое обязательство перед компанией «Б» на сумму $20 000, подлежащее погашению денежными средствами. В результате переговоров между руководством компаний были достигнуты договоренности о том, что вместо денежных средств компания «А» передает компании «Б» 10 000 своих обыкновенных акций. Справедливая стоимость 1 акции компании «А» на рынке составляет $2,2 за штуку.

Согласно КИМФО 19 такой договор является соглашением о замене долговых обязательств акциями. Поэтому в учете необходимо отразить погашение финансового обязательства, признание долевого инструмента в составе капитала и разницы в отчете о прибылях/убытках (какие конкретно статьи дебетовать/кредитовать, в КИМФО 19 не указано) следующим образом:

Дт «Финансовое обязательство перед компанией “Б”» – $20 000

Дт «Убыток при погашении финансового обязательства» (ОПУ) – $2000

Кт «Долевой инструмент» (в капитале, в Балансе) – $2,2 ×10 000 = $22 000

Особенности частичного погашения

Если финансовое обязательство погашается частично, то компании необходимо оценить, связана ли какая-либо часть уплаченной компенсации/вознаграждения с изменением условий части обязательства, которая осталась непогашенной. Если такая связь есть, то сумму переданной компенсации необходимо распределить на погашенную часть и остаток обязательства, принимая во внимание при распределении все уместные факты и обстоятельства, связанные со сделкой.

Согласно пункту 10 КИМФО 19 часть, относящаяся к остающемуся обязательству, должна отражать оценки о том, насколько существенно изменились условия погашения остающейся части. Если такие изменения существенны, то компания должна учесть модификацию как погашение изначального обязательства и признание нового обязательства, что требует параграф 40 МСФО 39[4].

Схематично порядок действий при признании частичного погашения можно представить следующим образом (рис. 2).

Рис. 2. Частичная замена долговых обязательств акциями

|

Переданная компенсация (consideration paid) влияет на условия погашения остающейся части долга? | ||

|---|---|---|

| Да | Нет | |

|

Распределение суммы переданной компенсации: |

Вся сумма переданной компенсации относится к погашенной части долга | |

| в отношении погашенной части долга |

в отношении остатка долга | |

Таким образом, при частичном погашении финансового обязательства выполняется распределение переданного возмещения, что требует профессионального суждения и обоснования распределяемых сумм.

Пример 2

По состоянию на 31.03.2010 компания «А» имеет непогашенное финансовое обязательство перед компанией «Б» на сумму $20 000, подлежащее погашению денежными средствами. В результате переговоров между руководством компаний были достигнуты договоренности о том, что часть долга будет погашена путем передачи компании «Б» в ближайшее время 10 000 акций компании «А» и еще $2000 будут выплачены деньгами через 2 года. Справедливая стоимость 1 акции компании «А» на рынке составляет $1,9 за штуку.

В соответствии с КИМФО 19 такой договор является соглашением о частичной замене долговых обязательств акциями, согласно которому помимо передачи акций компания «А» получает отсрочку в части денежного платежа. Таким образом, передаваемая компенсация ($1,9 × 10 000 шт. = $19 000) влияет на условия погашения остатка долга, так как за 2 года деньги обесценятся. Поэтому необходимо разделить компенсацию на 2 части[5]: в отношении погашенной части долга (допустим, сумма составляет $18 500) и в отношении остатка долга ($500).

Отражение операции в учете будет выглядеть следующим образом:

Погашение части финансового обязательства:

Дт «Финансовое обязательство перед компанией “Б”» – $18 000

Дт «Убыток при погашении финансового обязательства» (ОПУ) – $500

Кт «Долевой инструмент» (в капитале, в Балансе) – $18 500

Погашение изначального обязательства в части денежной оплаты и признание нового обязательства (так как существенно изменились условия погашения остающейся части долга):

Дт «Финансовое обязательство перед компанией “Б”» – $2000 (остаток 20 000 – 18 000)

Кт «Финансовое обязательство перед компанией “Б”» – $1500

Кт «Долевой инструмент» (в капитале, в Балансе) – $500

Применение КИМФО 19

Интерпретация обязательна для применения с отчетных периодов, начинающихся с 1 июля 2010 г. и после этой даты. Таким образом, для российских компаний, большинство из которых начинает финансовый год 1 января и заканчивает 31 декабря, применение станет обязательным при подготовке отчетности за 2011 финансовый год. Однако досрочное применение КИМФО 19 приветствуется, и информацию об этом факте необходимо раскрыть в примечаниях к отчетности.

Если порядок учета соглашений о замене долговых обязательств акциями, применяемый компанией, отличается от подхода, описанного в КИМФО 19, то в соответствии с требованиями МСФО 8 «Учетные политики, изменения в бухгалтерских оценках, ошибки» необходимо внести изменения в учетную политику. Согласно пункту 13 КИМФО 19 изменения, связанные с применением данной интерпретации, следует отразить с начала наиболее раннего из представленных в отчетности сравнительных периодов. Таким образом, если первое применение будет выполнено в 2011 г., то корректировки входящих остатков потребуется сделать по состоянию на 1 января 2010 г.

[1] Долевой инструмент – соглашение, подтверждающее право держателя на долю в активах компании после вычета ее обязательств (чистые активы) (п. 11b МСФО 32).

[2] Параграф 41 МСФО 39: «Разница между балансовой стоимостью финансового обязательства (или его части), погашенногоили переведенного на другую сторону, и уплаченной компенсацией/вознаграждением, включая любые переданные неденежные активы и принятые обязательства, должна быть признана в прибыли/убытке».

[3] Параграф 39 МСФО 39: «Компания списывает финансовое обязательство (или его часть) с баланса тогда или только тогда, когда оно погашено, т. е. когда обязательство исполнено, отменено или истекло».

[4] Параграф 40 МСФО 39: «Существенная модификация условий финансового обязательства или его части должна быть признанакак одновременное погашение существующего обязательства и признание нового финансового обязательства».

[5] Пропорция разделения является предметом профессионального суждения и должна отражать оценку переданной компенсации за изменение способа погашения долга и за изменениеусловий в отношении остающейся части.