СТАТЬИ >> МИРОВЫЕ ФИНАНСЫ

Все золото мира

Генерал де Голль не был бизнесменом и не получил экономического образования, но именно он заключил самую громкую сделку в истории мировых финансов, превратившую деньги в бумагу

Весной 1965 года в нью-йоркском порту стало на якорь французское судно. Так началась война. Корабль не был боевым, но в его трюмах находилось оружие, при помощи которого Париж надеялся одержать победу в финансовой схватке с Америкой. Французы привезли в Штаты долларовых купюр на 750 миллионов с тем, чтобы получить за них «живые деньги» - то есть золото. Это был только первый транш, предъявленный к оплате Федеральной резервной системе США. Дальше пошло-поехало. Форт-Нокс, где хранился американский золотой запас, в конце концов не выдержал потока бумажных дензнаков, и золотой стандарт пал. Из всеобщего мерила ценностей деньги превратились в виртуальную расчетную единицу, не обеспеченную по большому счету ничем, кроме доброго имени того или иного главы центрального банка, чья подпись стоит на банкнотах. И виноват во всем этом был один человек - Шарль Андре Жозеф Мари де Голль.

Casus belli

Президент Франции, кстати, вовсе не собирался покушаться на золотой стандарт, обеспечивавший устойчивость мировой финансовой системы. Как раз напротив - в его планы входило закрепить за золотом, а не долларом роль всеобщего эквивалента.

Все началось 4 февраля 1965 года. «Трудно представить себе, чтобы мог быть какой-то иной стандарт, кроме золота, - просвещал журналистов на своем традиционном брифинге в Елисейском дворце президент Французской Республики. - Да, золото не меняет своей природы: оно может быть в слитках, брусках, монетах; оно не имеет национальности, оно издавна и всем миром принимается за неизменную ценность. Несомненно, еще и сегодня стоимость любой валюты определяется на основе прямых или косвенных, реальных или предполагаемых связей с золотом».

Генерал в своей классической манере - медленно и важно - читал по бумажке, но по всему чувствовалось, что текст этот знаком и близок ему до каждой запятой. Де Голль обвел взглядом поверх очков полный зал Елисейского дворца и продолжил сухим, отработанным голосом: «В международном обмене высший закон, золотое правило, здесь это уместно сказать, правило, которое следует восстановить, - это обязательство обеспечивать равновесие платежного баланса разных валютных зон путем действительных поступлений и затрат золота».

Едва создатель Пятой республики прекратил говорить, представители прессы ринулись прочь из зала к телефонным аппаратам, установленным рядом. Все понимали: только что официально объявлена война. Война доллару. Де Голль предлагал не признавать послевоенного передела финансового мира в пользу доллара в качестве главной валюты, практически приравненной к золоту, призывал вернуться в международных расчетах к системе, существовавшей до мировых войн. Иначе говоря, вернуть классический золотой стандарт, когда любая валюта только тогда имеет реальную стоимость, когда в буквальном смысле ценится на вес золота.

«Старик окончательно спятил», - ахнул в Белом доме президент США Линдон Джонсон, которому принесли присланную из посольства в Париже депешу с отчетом о пресс-конференции де Голля. Американцы, разрывавшиеся между войной во Вьетнаме и проблемами в Карибском бассейне, надеялись, что антидолларовая риторика французского лидера останется только словами. Разве не он сам говорил: «Политик до такой степени не принимает на веру свои слова, что всегда удивляется, когда другие понимают его буквально»? Но на этот раз все складывалось иначе. Генерал, откровенно тосковавший по имперскому прошлому Франции, готовился к «золотому Аустерлицу».

Само время подгоняло его. Шарлю де Голлю скоро должно было исполниться семьдесят пять. Он не сомневался, что в декабре 1965 года французы переизберут его на целых семь лет, впервые - прямым всеобщим голосованием. Ни один президент Франции никогда не имел таких широких полномочий, как он, подогнавший конституцию под свой немалый рост. Позднее генерал скажет: «Когда я хотел узнать, что думает Франция, я спрашивал самого себя». Но это будет потом, уже в отрыве от власти. А сейчас ему надо было решительно воспользоваться этой беспредельной властью, чтобы отвоевать Франции место под экономическим солнцем.

Золотая лихорадка

Жозеф Кайо, бывший министром финансов одного из кабинетов Жоржа Клемансо, как-то рассказал де Голлю анекдот. На аукционе «Друо» в Париже была выставлена на продажу картина Рафаэля. Араб, чтобы приобрести шедевр, предложил нефть, русский - золото, а американец, набивая цену, выкладывает за Рафаэля кипу стодолларовых банкнот и приобретает шедевр за 10 тысяч долларов. «В чем же тут трюк?» - удивился де Голль. «А в том, - ответил экс-министр, прошедший за свою бурную жизнь и тюрьму, и славу, - что американец купил Рафаэля... за три доллара. Стоимость бумаги, на которой напечатана одна стодолларовая банкнота, - всего три цента».

Три цента! Лишь формально золотых... Воля Вашингтона, желавшего единолично контролировать мировой валютный рынок, была продиктована всем странам в годы Второй мировой войны. Разработка схемы глобальной валютной системы была начата англо-американскими экспертами в апреле 1943 года. Мировая война была в разгаре. Между тем экономическая сторона всемирной бойни, по сути, сводилась к потоку золота, текущему по программам ленд-лиза в американские закрома. За поставки оружия, машин, металлов и продуктов питания Великобритании, СССР и другим участникам антигитлеровской коалиции приходилось платить Америке золотом, поскольку в условиях войны обычные купюры не стоили практически ничего.

Вот несколько цифр. В 1938 году золотой запас США составлял 13 000 тонн. В 1945-м - 17 700 тонн. А в 1949-м - 21 800 тонн. Абсолютный рекорд! 70 процентов всех мировых золотых резервов той поры. Соответственно именно доллар стал эквивалентом драгоценного металла, только в отношении этой валюты в полной мере действовал золотой стандарт. К 1944 году англичане и австралийцы полностью исчерпали свои золотые резервы. Лишь Сталин продолжал отсылать в сейфы Форт-Нокса золото, намытое на приисках Магадана и Колымы. И так продолжалось аж до семидесятых годов, когда СССР выплатил Вашингтону последние долги по ленд-лизу. Выплатил, повторим, исключительно золотом.

Де Голль с его «слоновьей памятью» - выражение самого генерала - владел этой информацией. Из секретного доклада известных экономистов Робера Триффена и Жака Рюэффа, подготовленного в 1959 году, генерал знал и о том, что вынужденное участие Франции в так называемом Золотом пуле разоряет ее. Эта международная структура, созданная под эгидой Федерального резервного банка Нью-Йорка из центральных банков семи западноевропейских стран, в том числе и Франции, действовала через Английский банк. Она не только поддерживала в интересах Вашингтона мировые цены на золото на уровне 35 долларов за унцию (в унции чуть больше 31 грамма), но и торговала золотом, отчитываясь каждый месяц перед американскими финансовыми властями о проделанной работе. Если приходилось увеличивать объем реализованного металла, участники пула возвращали американцам золото из своих запасов. Если же пул больше покупал, чем продавал, разница делилась в унизительном соотношении: половина отходила американцам, половина - всем остальным. Из нее французам доставалось только 9 процентов. Эксперты доложили де Голлю, что ущерб от деятельности Золотого пула, причиненный европейцам, превысил 3 миллиарда долларов.

Естественно, генерал не мог смириться с «золотым статус-кво», юридически оформленным на Бреттон-Вудской конференции ООН в 1944 году. Не устраивал его и устав Международного валютного фонда (МВФ), скроенный по американским лекалам. «Невозможно править при помощи «но», - приговаривал де Голль. Доллар в качестве навязанного эквивалента золота и был для него этим противным, раздражающим «но». Более так продолжаться не могло: «Пока западные страны Старого Света находятся в подчинении у Нового Света, Европа не может стать европейской...» И человек, лучше любого другого на свете умевший говорить «Нет!» нацистам и коммунистам, коллаборационистам и союзникам, начальникам и подчиненным, отправился в «крестовый поход» на Форт-Нокс.

Трюм с банкнотами

«Генерала связывала давняя и весьма своеобразная «дружба» с американскими президентами, - рассказывал корреспонденту «Итогов» незадолго до своей смерти Пьер Мессмер, один из ближайших соратников де Голля, в прошлом премьер-министр и министр обороны Франции. - Эйзенхауэру де Голль не мог простить, что тот собирался стать военным губернатором Франции. Даже напечатанные в Америке специальные деньги с собой в обозе возил... Не лучше сложились и отношения с Кеннеди. Де Голль видел в нем папиного сынка, верхогляда и парвеню. Единственным достоинством молодого президента США генерал - вполне серьезно - считал Жаклин, его жену-француженку».

Сколько непридуманных историй французы рассказывают о встречах де Голля с Кеннеди! Вот одна из них, поведанная Константином Мельником, бывшим советником де Голля по безопасности и разведке.

Во время визита Кеннеди в Париж генералу предложили пригласить американского коллегу на охоту в лес Рамбуйе под Парижем.

- И на кого Кеннеди собирается охотиться? - удивился де Голль.

- На фазанов, мой генерал.

- О, это будет братоубийственная бойня!..

Кеннеди он звал «старшеклассником», а Джонсона и того хлеще - «скотобоем». Генерал знал, что вызывал раздражение у американского истеблишмента, особенно после того, как Франция форсировала в начале шестидесятых развитие собственных программ ядерного вооружения. Не говоря уже о том, что в январе 1963 года де Голль отверг «многосторонние ядерные силы», создаваемые Пентагоном. А потом вывел из-под командования НАТО атлантический флот Франции. К тому времени под американским началом оставались только две французские дивизии вместо оговоренных некогда четырнадцати. Впрочем, американцы и не догадывались, что это были только цветочки!

В 1965 году де Голль официально предложил своему американскому коллеге Линдону Джонсону обменять на золото полтора миллиарда наличных долларов из французских госрезервов: «Неужто американская валюта обратима ровно до той поры, пока не потребуют ее обратимости?» Вашингтон напомнил, что подобная акция Франции может быть расценена Штатами как недружественная - со всеми вытекающими последствиями. «Политика слишком серьезное дело, чтобы доверять его политикам», - парировал генерал и объявил о выходе Франции из военной организации НАТО.

В дальнейшем с американцами общались в основном парижские финансовые специалисты. «Все формальности соблюдены. Представитель Банка Франции готов сейчас же предъявить ровно половину названной суммы казначейству США. Деньги доставлены», - гласила пришедшая в Вашингтон официальная депеша из Парижа. Обмен согласно правилам Золотого пула мог производиться только в одном месте - американском казначействе. В трюме первого французского «денежного» парохода ждали выгрузки 750 миллионов долларов. При обменном курсе в 1,1 грамма золота за доллар бегство от американской валюты получалось для Парижа весьма результативным. 825 тонн желтого металла - это не шутки. А на подходе был и второй пароход с такой же суммой на борту. И это было только начало. К концу 1965 года из 5,5 миллиарда долларов французских золотовалютных резервов в долларах оставалось не более 800 миллионов.

Конечно, де Голль в одиночку не «повалил» доллар. Но французская валютная интервенция создала опаснейший для Америки прецедент. Вслед за непредсказуемыми французами потянулись менять доллары на золотые бруски и рачительные немцы. Только они оказались хитроумнее прямолинейного генерала. Перед руководством Белого дома федеральный канцлер Людвиг Эрхард, профессор экономики и убежденный монетарист, демонстративно осуждал французов за «вероломство». А под сурдинку собрал доллары из казны бундесреспублики и положил их перед дядей Сэмом: «Мы же союзники, не правда ли? Обменяйте, коль обещали!» Причем сумма была в несколько раз больше, чем полтора миллиарда французских баксов. Американцы были поражены такой наглостью, но оказались вынуждены менять «зеленые» на золото. И тут к реальным ценностям потянулись центробанки других стран: Канады, Японии... Тогдашние сообщения о состоянии золотого запаса США похожи на фронтовые сводки о понесенных в боях потерях. В марте 1968 года американцы впервые ограничили свободный обмен долларов на золото. К исходу июля 1971 года золотой запас Америки снизился до предельно низкого, по мнению властей США, уровня - менее 10 миллиардов долларов. И тогда случилось то, что вошло в историю как «Никсон-шок». 15 августа 1971 года президент США Ричард Никсон, выступая по телевидению, объявил о полной отмене золотого обеспечения доллара. МВФ оставалось только сообщить, что с января 1978 года Бреттон-Вудские соглашения приказывают долго жить. Эмиссия мировых валют начала производиться по принципу финансовой пирамиды, без сдержек и противовесов.

Золотой шок

Кстати, от того золотого шока Америка не оправилась до сих пор. По данным Всемирного золотого совета, США остаются крупнейшим в мире обладателем желтого металла - их запас на 2003 год превышал 8,2 тысячи тонн. Но до восстановления того запаса, которым Штаты располагали в период расцвета золотого стандарта, очень далеко.

Впрочем, де Голль не добился тех целей, которые ставил перед собой, затевая широкомасштабный обмен долларов на золото. Благородный металл ушел из международных расчетов, а доллар остался. С отменой золотого стандарта он превратился в главную резервную валюту, по сути заменив золото в качестве всеобщего эквивалента. Замена, правда, не вполне адекватная. В отличие от золота доллар подвержен существенным колебаниям.

Аналитики банка Merrill Lynch насчитали несколько долларовых кризисов - в 1977-1978, затем в 1987-1988, 1990 и в 1994-1995 годах. Теперь же ситуация усугубилась появлением нового претендента на роль главной мировой валюты - евро. В 2007 году доллар потерял более 10 процентов своей стоимости относительно корзины свободно конвертируемых валют. Евро же вырос относительно доллара на 12,5 процента, превысив недавно уровень в 1,5 доллара за евро.

Впрочем, система пока работает. Администрация президента США Джорджа Буша, даже оказавшись в плену торгового и бюджетного дефицита, заставляет весь мир платить по американским долгам. Почти каждый год Конгресс США вынужден при рассмотрении бюджетных законопроектов повышать потолок национального долга, подошедшего к отметке в 9 триллионов долларов. Структурные проблемы нарастают, денег нужно все больше. И они пока в американскую экономику поступают.

Для Вашингтона крайне важно, чтобы страны с избытком валюты, прежде всего Китай, Япония и Россия, продолжали покупать в больших объемах долговые обязательства США. То есть бесцельно копить и копить доллары. Ведь размеры долларовых резервов трех вышеупомянутых стран настолько велики, что купить на них, по сути, ничего нельзя. На это не хватит всего золота мира. А приобретать, скажем, промышленные предприятия в США иностранные госструктуры не могут - американский закон не велит. Налицо тенденция, когда растущий государственный долг Америки обесценивает валютные резервы других стран и заставляет их финансировать американский дефицит. В то же время Европа и страны Азии не заинтересованы в глобальном финансовом кризисе, и поэтому центробанки этих стран стараются поддержать США, выкупая все новые долговые обязательства.

Однако в отличие от золотого стандарта виртуальная денежная система куда менее устойчива. Многие центробанки целенаправленно снижают долю американских ценных бумаг в своих резервах, и тенденцию эту вряд ли можно остановить. Доллар еще продолжает оставаться единой условной мерой стоимости, являясь при этом и национальной валютой США. И это роковое противоречие становится все более ощутимым. Так, во время кризиса все ресурсы можно бросать либо на укрепление доллара как потенциального золотого эквивалента, но тогда ухудшается ситуация в американской экономике, либо на поддержку американской экономики вливаниями дешевых долларов, но тогда начинает рушиться мировой эквивалент стоимости. Президент-республиканец Буш изоляционист, он выступает за доллар как национальную валюту. А значит, сегодня окончательно уходит в небытие идея доллара как единой меры стоимости. Возможно, придется возвращаться к некоему подобию золотого стандарта, где мерилом стоимости будет, скажем, усредненная «корзина валют». Или изобретать новые универсальные деньги, к примеру, взяв за основу единицу энергии.

...А началось все со сделки, которую навязал американцам амбициозный генерал де Голль. Когда встреча с французским президентом завершилась, Линдон Джонсон с облегчением вздохнул и признался: «С этим человеком у Америки ассоциируются только неприятности». Он знал, что говорил: Джона Кеннеди убили 22 ноября, в день рождения Шарля де Голля.

Источник: Журнал "Итоги"

СТАТЬИ >> МИРОВЫЕ ФИНАНСЫ

Биржи падают – биржи растут

Автор: Василий Колташов.

6-7 мая на мировых фондовых рынках произошли важные события. В США, затем в Европе и остальных странах котировки акций резко опустились. Обвал оказался стремительным. Но сразу после выходных мировые биржи открылись быстрым ростом. Основой его стал план ЕС выделить 750 млрд. евро на решение финансовых проблем стран-членов Союза. Однако спустя совсем немного времени ситуация повторилась.

После очередной волны правительственных деклараций об окончании кризиса мировые биржи продемонстрировали в мае неустойчивость. Рост легко переходил в падение, а восстановление прерывалось новым обвалом. 7 мая министры финансов Евросоюза утвердили проект создания огромного европейского стабилизационного фонда. На этой новости 10 мая индексы взяли высоту в 5-14%. Рост на Парижской бирже составил 9,66%, на Франкфуртской – 5,3% и на Брюссельской – 9,37%. В Амстердаме бумаги подросли на 7,32%. Главный индекс Лондонской биржи вырос на 5,16%. Рост на Мадридской бирже составил 14,43%. В Лиссабоне акции подорожали на 10,73%, а в Афинах на 9,12%. Рынки слабейших экономик Евросоюза продемонстрировали наибольший рост. На Цюрихской бирже, не входящей в ЕС, он составил 4,45%.

Казалось, наступило успокоение, а черные дни мая миновали. Биржи вернулись к росту. Тревоги улеглись. Воспоминания о недавнем мировом обвале начали остывать.

В США по итогам колебаний 6 мая потери индекса Standard & Poor's 500 составили 8,6%, Dow Jones опустился на 3,2%. Главный индекс Лондонской биржи 7 мая потерял 2,62% стоимости котирующихся акций. Цюрихская биржа утратила 2,85%. На Франкфуртской бирже снижение составило 3,27%. Парижский фондовый рынок лишился 4,6%. Биржа Брюсселя потеряла 4,33%. В Мадриде котировки просели на 3,28%, в Лиссабоне – на 2,98%. Миланский рынок понес потери в размере 0,87%. Значительным оказалось падение на Афинской бирже. Оно составило 4,24%. В России биржевое падение происходило уже накануне американского обвала: вся неделя оказалась плохой. По ее итогам потери фондового рынка составили 5,6%. Падение курсов акций на планете стало крупнейшим за 14 месяцев.

Стартовавший 10 мая рост стоимости ценных бумаг оказался непродолжительным. На протяжении последующих двадцати дней он, то прерывался новыми обвалами, то опять возобновлялся. 19 мая ведущие мировые рынки ценных бумаг пережили новое значительное падение. Ему не помешало даже объявление Испании о готовности сократить расходы и поднять налоги на граждан. Спустя немного времени (22 мая) последовали новые испанские известия, вызвавшие очередное биржевое падение. Центральный банк страны взял под контроль региональный сберегательный банк CajaSur, прежде контролировавшийся Римской католической церковью. Спасение властями от банкротства крупного банка напугало игроков. Возникли новые подозрения относительно кредитоспособности Испании. Спустя несколько дней биржи показали немалую тревогу, охватившую деловой мир планеты.

На фоне майских биржевых колебаний произошли и иные немаловажные события. Евро быстро стал терять позиции перед долларом. Цены на нефть, уже перебравшиеся за уровень в 80 долларов за баррель, пошли вниз. К 25 мая они опустились ниже 70 долларов.

Неурядицы в глобальной торговле и финансовой системе были вызваны европейскими событиями. Экономический кризис в Евросоюзе стал углубляться в тот самый момент, когда речи авторитетных политиков «покончили» с ним окончательно и бесповоротно. Странным образом вместо того чтобы удариться в рост «посткризисная» экономика Европы принялась преподносить негативные сюрпризы. Юг ЕС проявился как зона нестабильности, что испортило настроение оптимистичным членам неолиберальных правительств. В России вторник 25 мая обернулся на ММВБ падением в 5,67%. Индекс РТС рухнул на 6,49%. «Голубые фишки» русского рынка обвалились на 3-11%.

Благополучную картину «преодоления кризиса» подпортили не только финансовые проблемы Греции, Испании, Италии и ряда других стран. Возник вопрос о перспективах российского газового экспорта в Евросоюз. Промышленное потребление газа в 2009 году сократилось, что в свете новых проблем ЕС стало обещать провал планов «Газпрома» по прокладке новых газопроводов. Добыча газа на планете снизилась за 2009 год на 3,4%. Причем в СНГ падение составило 12,7%. Еще недавно с недоверием воспринимаемый прогноз ИГСО о предстоящем крахе амбициозных начинаний «Газпрома» стал казаться «серьезным» российским аналитикам от большого бизнеса не столь уж безумным.

Европейские финансовые проблемы начала года стали возможны благодаря возросшим экономическим затруднениям. Меры бюджетной экономии (прежде всего социальной) принимаемые странами ЕС должны удешевить рабочую силу еврозоны. Но вероятнее всего они вызовут новое сокращение европейского рынка, что не обещает экспортерам сырья ничего хорошего. Вот почему майские обвалы не стали «обычной корректировкой», а явились признаком жизнестойкости кризиса. Вместо того чтобы подчиниться бюрократическим заклинаниям и погаснуть, он сильнее стал разгораться в Европе. В зону евро пришли старые американские проблемы. Период стабильного евро завершился.

Долгое время откладывавшаяся в ЕС острая – «американская» фаза кризиса началась. На этом фоне власти РФ порадовали доверчивую публику новыми успехами: ростом производства, умело высчитанным после изменения методик расчета. Сокращение прямых иностранных инвестиций со 100 млрд. долларов в 2008 году до 7 млрд. долларов в 2009 году выпадает за скобки чиновных формул. Официальная статистика (МЭР РФ) в отличии от неофициальных оценок дает иное распределение падения: оно составило 38,4% - с 78 млрд. долларов в 2008 году до 44,9 млрд. долларов в 2009 году. Общее снижение прямых инвестиций составило за это время 17%.

Всевозможные благие вести о победах над последствиями глобального кризиса продолжали поступать в мае со всех концов мира. Но евро равнодушно ослабевал, а биржи сотрясались резкими колебаниями. Восстановить стабильность не помогли даже декларации властей ЕС о готовности бросить сотни миллиардов евро на устранение пробоин в национальных бюджетных и банковских системах. Никогда не являвшаяся по-настоящему единой, территория Евросоюза осталась таковой и после майского приступа «послекризисной» экономической хандры. Но обрушение европейской валюты неверно было бы рассматривать только как неожиданную беду, свалившуюся на Евросоюз.

Падение евро создает условия для повторения американской антикризисной стратегии в пределах Старой Европы. Удешевление рабочей силы, наращивание протекционизма и местного производства наряду с сокращением ввоза сырья и фабрикатов обещает связанным с ЕС государствам перенос новой острой фазы кризиса и в их экономические пределы. Наверняка, это сильно ударит и по России. Пресса уже всерьез обсуждает старые прогнозы о падении стоимости нефти до 40 долларов за баррель.

Для промышленности ЕС ослабление евро важное условие поддержание экспорта товаров в США. Деловые круги Евросоюза считают удешевления местной рабочей силы одной из важнейших задач. Не случайно единым для ЕС становится форсированное устранение социальных завоеваний трудящихся, расширение прав работодателей, сокращение оплаты труда в бюджетной сфере и повышение налогов на потребителей. Бизнес считает жизненно-важным снизить издержки и сохранить заокеанские заказы.

Ослабление евро является одним из механизмов и одновременно признаком сужения европейского рынка. Вряд ли его падение явилось следствием некой организованной атаки. Куда более логичен естественный обвал валюты под давлением проблем экономики ЕС, корень которых – сужение рынка. Разрушительный механизм уже работающий в Греции и запускаемый в Испании, вскоре начнет действовать и в других странах ЕС.

Экономия входит в моду. Экономия делается политикой «национального спасения». Все выигрыши от нее должны поддержать бизнес, придать спекулянтам новые силы. Плата за такую антикризисную практику перекладывается на социальные низы. Возмущение их будет нарастать, что сделает радикальные политические перемены неотвратимыми и в европейских демократиях, столь восхваляемых либералами. Резкое сокращение социальных и трудовых прав граждан при повышении на них налоговой нагрузки не пройдет незаметно. Оно не просто окажется неприятным, но также нанесет немалый вред экономике ЕС и других стран. Все это поможет кризису набрать новых сил.

Страхи вызванные в структурах Евросоюза ослаблением евро продукт особой, не периферийной роли этой валюты. Основная проблема ослабления евро состоит в том, что это валюта капиталов (накопления и оборота), а не только расчетов с рабочими. По этой причине власти предпочитают поддержать курс принудительного сокращения оплаты труда, а не незаметно обвалить их путем умышленного ослабления валюты.

Ослабление евро поможет ЕС сохранить внешние рынки сбыта, но на внутренних рынках последует новое обострение конкурентной борьбы. Себестоимость европейской продукции сократится, но также сократится и внутреннее потребление. Последний факт вероятно станет очень болезненным для стран ввозящих товары в ЕС. Однако результаты политики удешевления рабочей силы в ЕС не стоит преждевременно переоценивать. Аналогичные процессы идут в Восточной Европе. В конкурентной борьбе за инвестиции эта зона Европы остается более привлекательной для бизнеса с точки зрения издержек.

Обвал на фондовых рынках лишь выражает давно накопленные проблемы европейской экономики. Более того, он явно носит запоздалый характер. Биржевые игроки опять заигрались в спекулятивный подъем на государственные субсидии, позабыв о реальной экономике. Значительная потеря связи биржи и реальной экономики – важный итог дорого купленной стабилизации 2009 года.

Доллар незримо, но не резко ослабляется эмиссией в США. Его относительное укрепление связано с тем, что кризис в ЕС достиг прежнего американского уровня. Он временно в более острой фазе. Евро повторяет процессы, происходившие с долларом в 2008-2009 годах. Для работающих на экспорт предприятий еврозоны здесь падение валюты ЕС может оказаться выгодным. Компании, нацеленные на внутренние рынки стран еврозоны, наоборот вскоре ощутят возрастание потерь. Сценарий этот уже хорошо виден на примере Греции, где потребительская активность продолжает падать. Особенно серьезный удар получит европейская сфера услуг.

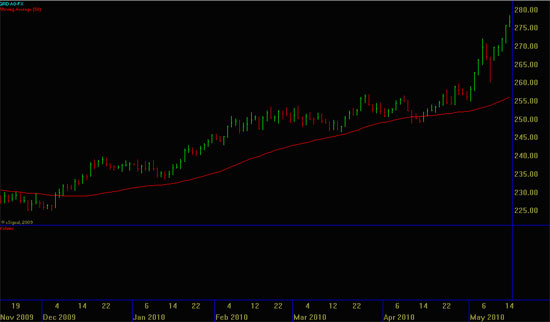

Три недели биржевого падения привели к 26 мая европейский индекс FTSE к снижению до уровня сентября 2009 года. Азиатский индекс Nikkei достиг в падении результатов декабря 2009 года, в США S&P 500 оказался на уровне февраля 2010 года. «Успехи» российского ММВБ оказались на уровне начала октября 2009 года. Панику усилила угроза войны на Корейском полуострове, где странным образом начали пропадать подводные лодки Северной Кореи. Укрепление доллара стало в такой ситуации лишь следствием общей финансовой нестабильности в мире. Российская нефть марки Urals 25 мая оказалась на ценовом уровне в 65 долларов ха баррель. Произошел взлет процента по кредитам, явный признак неверия банкиров в прочность провозглашенной всюду победы над кризисом.

Деловые круги необычайно серьезно смотрят на волну биржевых обвалов мая. В них декларируется реальное положение дел в мировой экономике.

Отложенные падения, так можно назвать произошедшие в мае 2010 года обрушения биржевых и сырьевых цен. Отсроченный в 2009 году благодаря накачке корпораций государственными деньгами обвал вновь грозит возобновиться, растянувшись на несколько месяцев. Несомненно, мировые власти попытаются остановить его, снова восстановив потери игроков. В результате глобальная экономика не достигнет кризисного дна, достижение которого в 2009 году было мастерски предотвращено.

Кризис грозит продолжить развиваться по принципу ступенчатого спуска. Вместо быстрого и окончательного биржевого обвала, полного краха сырьевых спекуляций мир получит серию обвалов чередующихся со стабилизациями, «победами над кризисом» предвещающими новый обвал. Подобная стратегия «борьбы» с кризисом способно значительно его удлинить, повысить его общую остроту и тяготы трудящихся. Затягивание прихода фазы депрессии, таков курс неолиберального финансового регулирования.

Майский обвал на мировых биржах наглядно продемонстрировал, что стабилизация 2009 года не являлась депрессией, как это казалось либеральным экспертам. Правительства добились приостановки спада, что позволило некоторым «аналитикам» уличить ИГСО в ошибочности прогнозов более глубокого падения цен на нефть и иные виды сырья, фондового рынка и экономики. В реальности вмешательство регуляторов временно сдержало естественные кризисные процессы в экономике.

Все худшее не оказалось позади по итогам 2009 года. Оно было только отложено.

СТАТЬИ >> МИРОВЫЕ ФИНАНСЫ

Возможные сценарии развала зоны евро

Несмотря на все меры еврочиновников сдержать массовые продажи евро, успехом их действия пока не увенчались. И, по мнению некоторых экспертов, вряд ли нынешние усилия способны уже будут реанимировать столь масштабный, но, как оказалось, хрупкий проект под названием «Единая Европейская Валюта».

Пока сторонников столь радикальной теории, как краха евро, не много, но с каждым днём аргументов в пользу реализации именно этого сценария всё больше. Судите сами. Рынок практически проигнорировал новость о создании стабилизационного механизма ЕС-МВФ, предполагающего кредиты и гарантии государствам зоны евро почти на $1 трлн.

Еще хуже реакция была на решение ЕЦБ начать интервенции на долговом рынке. В итоге спекулянты всех размеров и мастей с помощью различных деривативных технологий (в первую очередь «кредит-дефолтных свопов») продолжают массовые атаки на слабых членов Еврозоны, а вместе с ними и на главную валюту региона. В итоге уже появились слухи, что ведущие столпы европейской экономики – Германия и Франция практически «опустили руки» и уже подумывают о выходе из монетарного союза и отказе от евро. Так, на днях появились разговоры о том, Франция может покинуть зону евро, если другие члены блока не будут более активно участвовать в процессе спасения Греции. Еще более оригинальный слух появился в Германии, где якобы работники крупного банка видели уже новую напечатанную партию немецких марок. И хотя подобная информация кажется малоправдоподобной, дыма без огня, как правило, не бывает.

На этом фоне давайте представим себе на минуту, что может случиться, если вдруг наступит день, когда Еврозоны, а вместе с ней и единой валюты, в нынешнем её качестве и статусе, не станет.

Во-первых, необходимо рассмотреть несколько наиболее возможных сценариев развала валютного блока. Из них, наиболее реальным, нам представляется, скорее, не распад, а реорганизация союза, когда из состава блока будут исключены те самые слабые звенья, угрожающие стабильности всей системы.

В этих условиях, в зоне Евро могут остаться лишь наиболее конкурентоспособные страны с относительно высокой бюджетной дисциплиной. Такие же игроки как Греция, Испания, Португалия, Ирландия, и, возможно, даже Италия останутся за бортом «евро-корабля». Перечисленные государства вынуждены будут вернуться к прежним валютам, и за счет девальвации драхмы, песо, лиры и т.д. решать внутренние проблемы. «Новая» же Еврозона в своем сильном составе, вероятно, предпримет ряд политических и экономических мер для дальнейшей интеграции, в первую очередь, в области фискально-бюджетной политики. Помимо этого обновленный состав блока попытается разработать более жесткий свод правил на базе Маастрихтских соглашений, включая аудит и санкции к нарушителям, для предотвращения в будущем ситуаций подобных греческой истории.

В дальнейшем, ранее изгнанные государства вновь могут вступить в монетарный союз, но на этот раз на более жестких условиях, и лишь в случае искоренения предыдущих дисбалансов. Если анализировать поведение евро в случае реализации данного сценария, то наиболее вероятным, нам кажется краткосрочная паника и падение единой валюты на новостях об изгнании «провинившихся» стран, после чего наступит осознание правильности перемен, а за ним, и новый виток спроса на евро, как валюты экономически сильных и бюджетно дисциплинированных государств.

Подобное развитие событий, в частности принудительный выход из ЕМС и возврат некоторых государств к прежним валютам, не кажется столь уж нереальным, учитывая, что даже сейчас после почти десятилетия с момента ввода единой валюты, курсы драхмы, лиры, песо и т.п. по-прежнему котируются в Европе (правда, используются лишь при перерасчетах долговых обязательств, номинированных в прежних нацвалютах, т.е. в бухгалтерских целях). Таким образом, механизм обратного перехода может быть не таким и сложным, по крайней мере, с технической точки зрения.

Менее радужный вариант развития событий – это полный развал Еврозоны, повсеместный отказ от евро, и переход все стран-участниц на национальные денежные единицы. Подобный расклад будет наиболее болезненным для всей мировой экономики. Паника и хаос на финансовых рынках может быть в разы сильнее, чем то, что мы наблюдали осенью 2008 года. Только представьте себе, валюта, доля которой в мировых резервах составляет 35%, в одночасье исчезает. Рынок еврооблигаций (как корпоративных, так и государственных) умирает, впадают в «кому» и другие активы, номинированные в евро. Начинается политическая игра, «как?» (процедура), и по какому курсу обменивать и учитывать долги, акции и другие активы, которые раньше были номинированы в единой валюте. В итоге экономическая активность в европейском регионе может быть подорвана на несколько лет. Впоследствии первыми из «руин» выберутся опять-таки наиболее сильные европейские страны (с положительным сальдо торгового баланса), в то время как «периферийные» члены Европы могут на долгие годы погрузиться в стагфляцию.

Еще один сценарий развития событий, который отчасти можно считать частным случаем первого варианта, - это ситуация когда все страны валютного блока кроме Германии, отказываются от Евро. В итоге некогда единая европейская валюта становится немецкой национальной денежной единицей. В этом случае, инвесторы могут быть менее обеспокоены политическими и другими рисками, поскольку знают, что «стоит» за валютой. Как и в первом случае, после некоторой паники и продаж, евро впоследствии может вернуть ранее утраченные позиции. Вопрос только в том, захочет ли этого экспортноориентированная Германия, для которой дорогой евро – не есть благо.

При этом вне зависимости от того, по какому сценарию мог бы пойти раскол в Еврозоне, основного бенефициара от подобного события легко можно назвать уже сейчас. Массовое бегство капитала из Европы перенаправит огромные потоки средств в США, в первую очередь на американский долговой рынок. Таким образом, проблемы в том, как рефинансировать астрономический объем госдолга (свыше 13.трлн. долларов) у американцев тут же отпадет. Более того ставки по новым займам резко снизятся. В итоге США вновь будут контролировать практически всю мировую экономику.