ТЕНДЕНЦИИ >> БАНКОВСКИЙ СЕКТОР

Даёшь миллиард!

В прошлом месяце в информационном поле снова стали возникать предложения об увеличении нижней планки размера собственных средств (капитала) российских банков после 2015 года. На этот раз в речах ответственных работников фигурирует такая красивая и манящая сумма из единицы с девятью нолями.

Коротко о главном

Начнём с конца, а именно с ответа на два главных вопроса.

Вопрос №1: Сможет ли приказное увеличение нижнего уровня капитала банка до миллиарда рублей помочь российской банковской системе стать лучше, чище и добрее? Ответ: Нет, не сможет.

Вопрос №2: А нужно ли тогда вообще поднимать эту планку? Ответ: Да, нужно. После того, как наша позиция прояснена, можно обратиться и к её объяснению.

Капитал – всему голова! И хвост

Прежде чем говорить о том, имеет ли смысл государственное дёргание за те или иные ниточки, неплохо было бы посмотреть, к чему эти ниточки привязаны. Поэтому для начала мы в очередной раз обратимся к вопросу о том, что есть капитал и с чем его едят. А заодно, и кто ест.

Наша аудитория во многом состоит из профессиональных банкиров и банковских аналитиков. Они, естественно, вполне могут пропустить этот раздел. Менее продвинутым в области банковского капиталостроения читателям мы предлагаем краткую тенденциозную выдержку из многочисленных теоретических построений, отражённых в соответствующих разделах учебников по банковскому делу.

Итак, прежде всего отметим, что капитал (собственные средства) – это то, с чего банк начинается и чем в конце концов заканчивается.

Предположим, вы захотели организовать свой собственный банк. Что вам для этого понадобится? Во-первых, желание, но его, по условиям задачи, у вас выше крыши. Во-вторых, в-третьих, в-четвёртых и в-пятых – средства. Ну и остальное так, по мелочи. Мелочами на этом фоне мы назовём бизнес-план, кандидатуру на пост руководителя банка, его название и т.п.

Кстати, почему бизнес-план нами поставлен на столь низкое место в нашем и так недлинном списке? Всё просто: наличие хорошо проработанной идеи не может принципиально повлиять на возможность создания просто банка, оно приобретает кардинальное значение при создании успешного банка. Но в условиях нашей задачи об успешности ничего не говорится, наоборот, с демонстрационными целями банк-неудачник обычно справляется даже лучше.

Вставка 1

Что есть современный банк?

Не вполне праздный вопрос, несмотря на то, что самые общие вопросы обычно являются и самыми бессмысленными. Чтобы он обрёл звучание, конкретизируем его: что является ключевым элементом современного банка? Отвечаем: современный банк – это, прежде всего, информационные технологии. Виды и объёмы операций, которые в пределе способна осуществлять кредитная организация, набор продуктов, который она в состоянии предложить клиенту, практически полностью лимитируются имеющейся в её распоряжении технологической базой. Более того, эта же база определяет и качество предоставляемых услуг.

Представьте, вы расплачиваетесь пластиковой карточкой и обнаруживаете, что у вас «нет» денег, хотя вы были уверены в обратном, ибо только вчера пополняли счёт на кругленькую сумму. Куда же делись деньги? Как вполне возможный вариант, в результате ошибки в обработке данных они могли быть вообще не зачислены на счёт, «потеряться» в недрах Автоматизированной банковской системы (АБС), окружённой многочисленными хорошо ли, плохо ли «прикрученными» довесками, ответственными за обработку отдельных типов операций, в данном случае операций с картсчетами.

А всё потому, что при выборе АБС, которую можно с полным основанием назвать сердцем банка, его собственники сэкономили. А при покупке картмодуля сэкономили второй раз. Ну и на их сопряжение, естественно, тоже не стали разоряться. В результате вы в самый неподходящий момент остались без средств, а вся нагрузка на исправление ошибок ложится на банковский персонал. То есть вы в очередной раз становитесь заложником скупости хозяев вашего банка: насколько они были щедры при найме достаточного количества сотрудников достаточно высокой квалификации, чтобы они в «режиме ручного управления» решили-таки вашу проблему.

Поэтому если топ-менеджер/собственник какой-то кредитной организации считает, что главным её элементом являются люди, а не технологии, то это топ-менеджер/собственник банка не XXI, а XIX века (1). Конечно, с непрофессиональным персоналом тоже никакого бизнеса не выйдет, но надо понимать, что любая «звезда» банковского бизнеса без «звёздных» рабочих мест всех сотрудников снизу доверху (а не наоборот!) будет в лучшем случае малорентабельной.

Таким образом, если вы желаете, чтобы ваш банк был способен более полно удовлетворять потребности потенциальных клиентов, нежели элементарно осуществлять расчётно-кассовое и кредитно-депозитное обслуживание, а этих клиентов будет не только «ты да я да мы с тобой», то вам придётся потратить многие миллионы рублей только на программное обеспечение. Но где дорогой «софт», там должен быть и достойный его «хард», и он тоже стоит немало. Дальше – больше. Всё это высокотехнологичное великолепие надо где-то размещать, а помещения для ваших серверов, грамотно протянутая и настроенная «сетка» и т.п. станут в ту ещё копеечку. Ну а дальше посчитаем затраты на персонал, который сможет «выжать» из технологий прибыль, – причём не разовые затраты, а постоянные, уменьшающие капитал до тех пор, пока бизнес не станет приносить доходы, позволяющие покрывать хотя бы операционные расходы. В общем, если скалькулировать даже стартовые расходы на запуск современного банка, то окажется, что денег надо не много, а очень много, и все эти затраты так или иначе финансируются из средств, выделенных собственниками, то есть за счёт капитала банка.

Однако расходами дело не ограничивается. Банк только-только заработал, клиентуры пока негусто, средства привлечь – проблема, а надо проводить активные операции, развиваться, зарабатывать деньги. За счёт каких ресурсов банк будет это делать? Конечно же, за счёт тех средств, которые были выделены при его создании учредителями и остались не потраченными. Для того чтобы активные операции были высокодоходными, желательно, чтобы они совершались отнюдь не на маленькие суммы. Существует ещё и такая особенность банковского бизнеса: кредитная организация, дабы гарантировать своевременность исполнения своих обязательств, обязана держать определённую сумму в «наличных» (что подразумевает не только и не столько кассовые остатки, но прежде всего остатки на корреспондентских счетах). И тем большую долю в активах должна занимать эта сумма, чем меньше у банка клиентов, а соответственно, и входящий денежный поток. Теперь вспомним, что эти средства не приносят никакого дохода, что налагает ещё большие требования к объёмам операций, доход приносящих, а, значит, и размеру капитала…

Таким образом, куда не кинь, а нормальный, современный банк оказывается очень дорогой игрушкой. Нет, конечно, если вести речь об обменно-обнальной конторе с банковской лицензией, то про всё вышесказанное можно смело забыть и успешно, с минимальными затратами, вершить свой «бизнес». Вот только нужны ли нам такие банки?

После того, как мы немного разобрались, а для чего же банку нужен капитал на старте, вкратце скажем, что такое капитал на финише. Вообще, если говорить по-простому, то собственные средства банка – это то, что остаётся в его распоряжении после того, как он расплатится по всем своим обязательствам. Иными словами, если заёмщики вернут все выданные кредиты, а кредитная организация продаст всё, что у неё есть, то есть переведёт все возможные активы в деньги, и раздаст эти деньги своим кредиторам, то «сухой остаток» и есть капитал. А что случается, если кто-то из заёмщиков не возвращает кредит, то есть средств от реализации активов оказывается не столько, сколько планировалось? Тогда банку денег остаётся меньше на сумму невозврата, то есть происходит уменьшение его капитала. А если таких кредитов будет несколько? Тогда денег на всех кредиторов может и не хватить… Так, если кредитная организация по той или иной причине потерпит масштабное фиаско, то без средств остаются не только её собственники (в идеале), но и часть кредиторов (в реальности). Некоторым уменьшителем масштаба проблем тех, кто доверил свои деньги такому банку, является установленное государством ограничение на размер привлечённых средств в зависимости от размера средств собственных. То есть, чем меньше у банка капитал, тем меньше денег он может занять, а после, например, выдать в качестве кредитов.

Итогом столь пространного экскурса в прикладную теорию банковского бизнеса должна стать мысль, что банк с небольшим размером собственных средств даже чисто технологически неспособен оказывать комплекс более-менее продвинутых услуг своим клиентам. Более того, он не имеет возможности даже расширять объёмы своих операций, ибо наталкивается на ограничение по достаточности капитала. Так что же, может, и правы российские власти, удорожающие «входной билет» в банковский бизнес? Посмотрим на проблему с другой стороны.

Матрица. Недозагрузка

Мы рассмотрели демонстрационный пример со вновь создаваемым банком и убедились, что без большого капитала строить серьёзные планы в этом бизнесе не стоит. Но как быть тем банкам, которые давно и, видимо, успешно, существуют? Они-то кому помешали? Живут, обслуживают свою клиентуру, может, ну и слава богу? В этой точке пересекаются аргументы как сторонников ужесточения правил игры, так и их противников, прежде всего банковских лоббистов. Попробуем столкнуть эти аргументы лбами.

Разговор Эксперта с Лоббистом

Э.: Поднятие планки по капиталу приведёт к очищению нашей банковской системы.

Л.: Очищением должны заниматься соответствующие органы, а если они молчат, то презумпция невиновности гласит, что существующие банки чисты, как слеза ребёнка.

Э.: Такие маленькие банки не в состоянии качественно обслуживать клиентуру!

Л.: Но ведь обслуживают же! Поэтому их фактический запрет ударит прежде всего по малому бизнесу в регионах, где проникновение банковских услуг и так невысокое.

Э.: Да никто их не запрещает! Пусть они объединяются между собой и продолжают вести свой бизнес, уже удовлетворяя новым требованиям.

Л.: Ага, щаз! Кто же будет объединяться с соседом? Там баланс, конечно, может быть красивым, а на деле такие дела творятся...

Э. (ехидно): Так вы же сами говорили, что это честные, чистые и рентабельные кредитные организации, тогда какие проблемы? Или презумпция невиновности уже не действует?

Л.: Да мы на вас самому Президенту пожалуемся!

Точка. Спор вышел на недоступный уровень, поэтому оценим уже выказанные аргументы.

1. Если к банку нет претензий со стороны правоохранителей или надзора, то он чист.

Не согласны. Во-первых, к сожалению, пока никто ещё не отменял коррупционную составляющую. Во-вторых, в России без малого тысяча банков, и проследить за их деятельностью «с чувством, с толком, с расстановкой» есть задача дорогостоящая и, видимо, кадрово просто невозможная.

2. Два небольших банка без проблем могут слиться в один побольше.

Не согласны. Действительно, чужой баланс - потёмки похлеще души. В любом небольшом банке (и в большом тоже, это «безразмерная» проблема) скелет может очутиться не только в каждом шкафу, но и в каждой тумбочке, и даже, страшно сказать, в кресле председателя правления. В переводе на язык темы данного материала практически любой российский банк на поверку может оказаться не то что с капиталом ниже обозначенного в официальной отчётности, но и вообще с отрицательным капиталом. Так зачем рисковать? Со стороны собственника гораздо проще, нежели пытаться наперекор всему бороться за жизнь банка, «вынуть» из него столько денег, сколько можно унести без риска для жизни, и сказать незадачливым кредиторам последнее «прости-прощай!».

3. Маленький банк не значит плохой.

Согласны. С одним «но». Но с каким «но»! Ибо тут мы подходим к краеугольному камню проблемы.

Действительно, практика есть критерий истины, и если мелкий банк пока не «поджигают», то значит, он кому-то нужен. То, что в регионах существует ряд неплохих, даже хороших небольших кредитных организаций, это факт. Они занимают свою «экологическую нишу», обслуживая уже сложившийся круг клиентов. Купить их кто-то вряд ли купит (хотя всё может быть), а вот то, что при их силовом выдавливании с рынка снизится уровень конкуренции в банковском бизнесе, произойдёт практически наверняка. Это плохо. Очень плохо. Но, как мы уже говорили, такие банки обречены на стагнацию и отставание от лидеров бизнеса как в технологическом плане, так и (что реально важно) по продуктовой линейке. То есть, убирая такие банки, мы вроде бы избавляем всю систему от наиболее слабых её элементов.

Проблема состоит в том, что эти банки нельзя назвать слабыми! Почему? Потому что они соответствуют всё тому же высшему критерию: их услуги востребованы клиентами, а то, что эти клиенты не идут в более продвинутые в плане набора банковских продуктов кредитные организации, в 9 из 10 случаев говорит о том, что им эти продукты просто не нужны. В конце концов, банковская система страны есть слепок с матрицы национальной экономики, а реалии нашего реального сектора таковы, что он до сих пор в своей эффективности, определяющей спрос на банковские услуги, застрял в лучшем случае во второй половине прошлого века. Так зачем ему банки века нынешнего? Вот такая гармония образовалась, понимаешь.

Отсюда и вытекает прогноз, что в случае столь радикального роста цены «входного билета» часть действительно стоящих банков будет вынуждена уйти с рынка, а качество и количество предоставляемых их клиентам услуг пострадает.

Так что же, может, и правы банковские лоббисты, предостерегающие от подобного шага? Посмотрим на проблему с другой стороны.

Суровость + Необязательность = 0

Наши постоянные читатели знают о нашем неизбывном скепсисе относительно качества и количества капитала в российских банках. Их собственники давным-давно научились наращивать его величину, не вкладывая в свои банки ни копейки7. Поэтому у нас мало сомнений в том, что все желающие смогут изыскать способ для фиктивного роста собственных средств собственных банков. И именно поэтому мы не считаем решение о повышении, заметьте, в не столь близком будущем, нижней планки капитала до миллиарда рублей сколь-нибудь катастрофичным для сколь-нибудь заметного количества банков. По большому счёту, без резкой активизации усилий Банка России в борьбе за честность банковских капиталов эта мера выглядит довольно нейтральной.

Читатель в недоумении спросит: так почему же в самом-самом начале на вопрос № 2 вы дали ответ «да»? Дело в том, что, мы верим в лучшее. Хотим верить в лучшее. Надеемся на лучшее, на то, что наша экономика так или иначе будет вынуждена учиться жить в новом веке, а значит, ей понадобятся настоящие современные банки, которые смогут обеспечить конкурентоспособность российских предприятий за счёт конкурентоспособных и высокотехнологичных банковских продуктов, которые объективно не в состоянии предложить малые кредитные организации. И вот тогда придёт очередь Центробанка являть нам свой профессионализм в избавлении от слабых звеньев банковской системы. Законное основание для масштабной зачистки «поляны» у него уже будет, поэтому, если необязательность как принцип ведения дел будет отброшена, то у нас появится шанс на то, что технологическая отсталость нашей банковской системы не окажется законсервированной всерьёз и надолго.

1) Здесь мы говорим именно про банки, а не про инвестиционные компании, которые в силу исторического недоразумения зачастую величаются тем же титулом.

ТЕНДЕНЦИИ >> БАНКОВСКИЙ СЕКТОР

Тенденция к снижению присутствия на банковском рынке нерезидентов

Британская группа Barclays объявила о своем намерении продать принадлежащий ей Барклайс-Банк. Barclays не первая кто «сворачивает» свой бизнес в России (правда, заявлено, что Barclays Capital продолжит работу) - кризис подтолкнул на подобные решения и другие иностранные кредитные организации. Так в прошлом году от российских «дочек» избавились Morgan Stanley и "Santander consumer finance".

Иностранные банки уже покидали российский рынок в кризис 1998 г. Тогда в связи с большими убытками свои подразделения в России сократили Citigroup, Credit Suisse, UBS, Morgan Stanley. При этом Lehman Brothers, JP Morgan, Goldman Sachs, Merrill Lynch и Nomura вообще ушли с российского рынка.

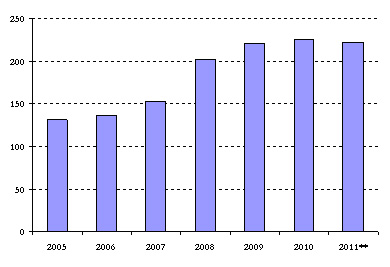

Однако не стоит драматизировать текущую ситуацию. По данным ЦБ сокращение количества кредитных организаций с участием нерезидентов в уставном капитале (более 50%) в прошлом году составило менее 2% (см. Рисунок*).

*Данные представлены на начало года

**По оценкам ИФИ

Некоторое снижение присутствия на отечественном банковском рынке нерезидентов вполне объяснимо. Возникшие в результате кризиса проблемы материнских компаний заставили их пересмотреть свою инвестиционную стратегию. Банкам все сложнее достичь желаемого уровня рентабельности своей деятельности в России - высокая конкуренция с государственными кредитными организациями на фоне снижения спроса на заемные средства (основываясь на критерии приемлемого для банка соотношения риск/доходность) значительно ограничили возможности банков зарабатывать в России деньги. Так темпы роста российского банковского рынка значительно упали по сравнению с докризисным периодом (темп прироста активов в 2010 г. составил 15% (по оценкам ИФИ) по сравнению с 39,2% в 2008 г.

)Но все это временно, и вполне вероятно, что уже в ближайшем будущем мы сможем наблюдать новый рост вложений в российский банковский сектор со стороны иностранных инвесторов. С улучшением общей экономической ситуации в стране интерес со стороны иностранных инвесторов будет расти (пусть даже и небольшими темпами). Кроме того, повышение финансовых результатов деятельности позволит международным кредитным организациям снова расширять свой бизнес, в том числе и в Россию.

ТЕНДЕНЦИИ >> БАНКОВСКИЙ СЕКТОР

Концентрация в банковской системе усиливается

Согласно отчётности банков, объём средств, предоставленных ими предприятиям нефинансового сектора российской экономики, в ноябре вырос на 1,4%2. Этот результат был достигнут как за счёт роста вложений банков в облигации предприятий (на 3,8%), так и за счёт роста кредитных портфелей (на 1,2%). При этом госбанки увеличили объём предоставленных кредитных средств на 1,0%, в то время как частные – на 1,6%. Впрочем, здесь мы в очередной раз вынуждены указать на чрезмерную концентрацию этого роста. Так, три банка обеспечили более половины прироста совокупного кредитного портфеля негосударственных банков (см. таблицу).

Доля прироста кредитных портфелей отдельных частных банков в совокупном приросте, (%)

| Ноябрь 2010 г. | |

|---|---|

| Альфа-банк | 30,2 |

| Санкт-Петербург | 11,7 |

| Промсвязьбанк | 11,7 |

| ИТОГО: | 52,8 |

Источник: банковская отчётность, расчёты Центра развития

В целом же по системе всего лишь на два банка – Сбербанк и Альфа-банк – пришлось почти 60%(!) роста кредитного портфеля. При этом и у того и у другого в ноябре структура портфеля претерпела схожую трансформацию в сторону удлинения в связи со значительными объёмами ссуд, предоставленных на срок свыше трёх лет. В такой ситуации мы склонны считать, что основная часть прироста этой части кредитного портфеля связана с предоставлением единичных крупных кредитов и/или с реструктуризацией плохих долгов.

Что касается кредитования населения, то его рост в ноябре составил 1,3%. Больший вклад здесь внесли частные банки, чей совокупный кредитный портфель вырос на 1,6% по сравнению с 1,1% прироста у банков, контролируемых государством. Отметим, что темп роста розничных кредитов впервые с апреля оказался ниже темпа роста кредитования предприятий (включая покупку их облигаций).

Объём средств населения в банках за месяц вырос на 1,4%, в том числе в государственных (прежде всего в Сбербанке) на 1,7%, а в частных на 1,0%. Обращает на себя внимание, что третий месяц подряд наблюдается отток депозитов из Банка Москвы. В ноябре он усилился и составил почти 5%. Думается, что причина этого вполне понятна…