КНИГИ >> МАКРОЭКОНОМИКА

Рай Ф. Харрод. "К теории экономической динамики"

Доктор экономических наук, профессор А.Г. Худокормов.

Доктор экономических наук, профессор А.Г. ХУДОКОРМОВ.

Выход в свет книги Дж.М.Кейнса "Общая теория занятости, процента и денег" (1936) явился, как известно, наиболее важным событием в истории экономической мысли Запада межвоенных лет. "Общая теория" Кейнса породила обширную литературу; он сам и его многочисленные сторонники образовали целое направление, объединенное идеей относительной нестабильности капиталистической экономики и необходимости ее государственного регулирования. Вместе с тем не всякая концепция государственного вмешательства может считаться кейнсианской, последняя так или иначе обязательно связана с анализом соотношения инвестиций и сбережений, с исследованием такой макроэкономической категории, как эффективный спрос (центральная категория кейнсианства).

Уже в первые послевоенные десятилетия кейнсианское направление претерпело значительные изменения. Оно превратилось в неокейнсианство. Когда говорят о неокейнсианстве, стремятся, подчеркнуть то новое, что дали его представители по сравнению с наследием самого Дж. М. Кейнса. К указанным новациям относятся прежде всего теории экономического роста и циклического развития.

Модель Кейнса была статической; он рассматривал все. экономические процессы в рамках краткосрочного периода, в рамках его модели основные параметры (прежде всего инвестиции, сбережения) не менялись во времени. Такой подход был во многом обусловлен особенностями депрессивной экономики 1930-х годов. Тогда проблема долговременного экономического роста, экономической динамики не стояла на первом месте. Кейнсу важно было ответить на более насущный для него вопрос: как от занятости неполной перейти к занятости полной, как побыстрее покончить с массовой безработицей, недогрузкой мощностей, перепроизводством товаров.

В послевоенные годы положение кардинальным образом изменилось. Подстегнутая военным бумом экономика ведущих западных стран (особенно США) обрела невиданные доселе темпы. Население после тягот войны не хотело возврата к довоенной массовой безработице и необеспеченному существованию. Устойчивости в длительном, долговременном плане требовали также деловые круги. Проблема экономической динамики выдвинулась на передний план и вследствие соревнования со странами государственного социализма. Последний, превратившись в 1940-1950-х годах в мировую систему, обладал тогда немалым динамизмом, рассматривался (это прямо отмечали некоторые западные экономисты) не только как политический, военный, но и как экономический конкурент Запада.

Все это выдвигало проблему исследования долговременного экономического роста, условий его обеспечения на передний план. Решение вопросов экономической динамики стало вызовом времени и неокейнсианская теория приняла этот вызов. Среди кейнсианских теоретиков, разработавших модели роста, особенно выделяются английский экономист Р.Харрод и американский ученый российского происхождения Е. Домар. (Вследствие близости их воззрений иногда говорят о единой модели роста Харрода—Домара). Поскольку приоритет в формулировании основных идей здесь, безусловно, принадлежит Р.Харроду, данный раздел неокейнсианства мы излагаем на примере работ именно этого автора.

Неокейнсианская теория динамики не ограничивается одним лишь построением моделей экономического роста. Трактуемая в широком плане она обязательно включает в себя теоретическое объяснение циклических колебаний.

Уже Кейнс, показав неизбежность неустойчивого развития капитализма, выдвинув тезис о подрыве механизма автоматического выравнивания спроса и предложения, подводил своих последователей к необходимости представить интерпретацию причин цикла. Но у самого Кейнса теории цикла не было: в 1930-е годы ее создание не было актуальным, так как налицо были практически лишь две фазы циклического развития — кризис и депрессия.

В послевоенный период в условиях быстрого, но неравномерного роста западные экономисты обязаны были сосредоточиться не на кризисах и депрессиях, а на цикле в целом, в единстве его четырех фаз, включая оживление и подъем. И здесь обнаружилось, что бурные инфляционные бумы — для экономики явление столь же нежелательное, что и затяжные спады, а потому цикл нуждается в регулировании на всех стадиях своего протекания. Но чтобы регулировать цикл, необходимо знать его причины, внутренний механизм функционирования. Так сама жизнь, практика подвела неокейнсианскую теорию к необходимости создания специальной теории циклических колебаний.

Даже в рамках одного кейнсианства над проблемой цикла работало несколько выдающихся ученых. Как уже говорилось, ряд фундаментальных идей по данной теме высказал, в частности, Р.Харрод в монографии "Торговый цикл" (1936). Наряду с этим автором центральная идея неокейнсианства о соединении механизмов мультипликатора и акселератора (о ней будет подробно рассказано ниже) разрабатывалась столь известными экономистами, как П.Самуэльсон, Дж.Хикс. Но наибольшую известность в качестве главного неокейнсианского теоретика цикла приобрел американский экономист Элвин Хансен (1887-1975). Его перу принадлежат наиболее обширные, обобщающие сочинения на данную тему.

Думаю, что обе работы, впервые изданные на русском языке в 1959 г. и ставшие библиографической редкостью, вызовут большой интерес у современного читателя.

1. ТЕОРИЯ ЭКОНОМИЧЕСКОГО РОСТА Р.ХАРРОДА

Творческая эволюция

Рой Харрод (1900-1978) происходил из семьи потомственных британских интеллигентов. Его дед и отец были историками-археологами, отец, кроме того, занимался коммерцией, но неудачно. Мать Харрода была видной писательницей, входила в кружок ведущих английских литераторов викторианской эпохи. Биографы отмечают раннее пристрастие будущего экономиста к составлению сочинений на разные темы, он с детства привык к высокому уровню интеллектуального общения и это впоследствии сказалось на его творчестве.

Харрод получил прекрасное образование, окончил Вестминстерский колледж, а затем Оксфордский университет. Специализировался по историческим наукам. Уже в этот период в круг его чтения попадают труды Дж. С. Милля, К. Маркса, П. Кропоткина. В 1922 г. Харрод начинает преподавательскую деятельность в Оксфордском университете по курсу современной истории и экономической теории. С целью усовершенствовать знания по экономике он проводит семестр в Кембриджском университете, где и состоялась его первая встреча с Дж.М. Кейнсом . Считается, что именно под влиянием Кейнса и отчасти Ф.Эджуорта, чьи лекции он слушал в Оксфорде, Харрод решил стать профессиональным экономистом. Знакомство с Кейнсом вскоре переросло в настоящую дружбу. Между двумя крупнейшими английскими экономистами велась многолетняя оживленная переписка, Харрод был первым читателем основных трудов Дж.М.Кейнса (он читал их в гранках) [Извлечения из переписки Кейнса и Харрода показывают, что Харрод был также и первым интерпретатором "Общей теории". Так, откликаясь на сетования Кейнса, что его концепция неправильно понята, Харрод отвечал: "Я понял Вас гораздо лучше, чем Вы думаете... Ваши взгляды, как я их понимаю, в общих чертах таковы:

Объем инвестиций определяется графиком предельной эффективности капитала нормой процента Норма процента определяется графиком предпочтения ликвидности количеством денег Объем занятости определяется объемом инвестиций мультипликатором

Величина мультипликатора определяется склонностью к сбережению".

В ответном письме Кейнс заявлял, что его теория изложена здесь "как нельзя лучше" (См. Sir Roy Harrod. A Biographical Memoir // The Economic Journal. March 1980. P. 13-14).]. Под его влиянием Кейнс включил в текст "Общей теории занятости процента и денег" социальную диаграмму, конкретизирующую соотношение между инвестициями и сбережениями.

Многочисленные статьи и две книги, которые опубликовал сам Харрод в 1928-1940 гг., касались проблем денег, банков, международной торговли, несовершенной конкуренции, колебаний издержек, торгового цикла и экономического развития. Эти работы, как отмечают его биографы, составили значительный вклад в экономическую науку [Op. cit. P. 8. ]. Так, в статье 1928 г. "Заметки о предложении" (опубликована двумя годами позднее) [Economic Journal. Vol. 40 (June 1930). P. 232-241.] Харрод вводит в анализ новое тогда понятие предельного дохода, которое фигурирует в его тексте как "приращение совокупного спроса". В публикации "Закон убывающих издержек" (1930) в результате исследования кривой издержек длительного периода он приходит к выводу о существенных отклонениях фактической загрузки предприятий от потенциально возможной, что было шагом вперед от господствовавшей тогда неоклассической ортодоксии [Economic Journal. Vol. 41 (Dec. 1931) P. 566-576. ].

Несомненный успех имела первая книга Харрода "Теория международной экономики" (1933) [Harrod R. International Economic. L. - N. Y., 1933. ] , выдержавшая четыре издания подряд. Здесь Харрод одним из первых изложил основной принцип в обосновании международного разделения труда — принцип сравнительных издержек, используя понятие предельных издержек, тогда как прежние популярные издания такого рода довольствовались обычно анализом постоянных издержек. Принято считать, что уже в этом сочинении Харрод фактически предполагает наличие мультипликатора внешней торговли.

Центральной работой в творчестве Харрода довоенного периода является монография "Торговый цикл" (1936), в которой содержатся основополагающие моменты будущей неокейнсианской теории циклических колебаний. Харрод пытается интерпретировать механизм цикла, исходя из анализа колебаний инвестиций, потребления и выпуска капитальных благ в их взаимном влиянии друг на друга. В процессе построения соответствующей модели он приходит к выводу, согласно которому "...в анализе взаимоотношений между мультипликатором и капитальным коэффициентом (т.е. фактически акселератором. — A.Х.) может быть обнаружен секрет торгового цикла" [Harrod R. The Trade Cycle: An Essay. Oxford, 1936. P. 70.]. В сущности уже здесь в самом общем виде изложена идея сверхмультипликатора (соединения в едином процессе мультипликативного и акселеративного эффектов), которая получила затем развитие в трудах кейнсианских теоретиков цикла Дж.Хикса, П.Самуэльсона, Э. Хансена.

Монография "Торговый цикл" (1936) содержит и первые наметки кейнсианской теории динамики. Во-первых, Харрод прямо указывает здесь на ограниченность статического анализа неоклассической школы, поскольку проблема цикла по самому своему существу есть проблема динамическая. Во-вторых, саму проблему экономической динамики он связывает с анализом долговременных изменений инвестиций и сбережений. В последнем пункте очевидно влияние на Харрода некоторых идей Кейнса, изложенных еще в "Трактате о деньгах" (1930). Однако в целом теория экономической динамики Харрода формировалась вполне самостоятельно. Более того, анализ работ Харрода середины 1930-х годов приводит к выводу, что ему уже тогда была отчасти ясна некоторая ограниченность теоретической модели Кейнса: ее статический характер, односторонне отрицательное отношение к сбережениям, отвлечение от мирохозяйственных связей.

В 1939 г. Харрод публикует статью, завершающую его идейную эволюцию довоенного времени — "Очерк теории динамики" [Economic Journal. Vol. 49 (March 1939). P. 14-33. ]. Здесь прежде всего формулируется цель теории динамики — "предложить базисные основы, пригодные для изучения изменений, аналогично основам, предложенным статической теорией для состояния покоя" [Op. cit. P. 14. ]. В данной работе вводятся основные понятия динамической теории: фактический, гарантированный, естественный темпы роста; капитальный коэффициент; путем анализа соответствующих уравнений сделан вывод о внутренней нестабильности развития капиталистической экономики. Следовательно, кейнсианская теория роста фактически уже была готова. Но, как отмечают комментаторы Харрода, в предвоенные годы она не привлекла к себе особого внимания: нескончаемая депрессия 1930-х годов, сопровождавшаяся застойными процессами, казалось, делала неактуальными разработки в области экономической динамики. Сам Кейнс отнесся к концепции Харрода прохладно, выразив сомнение в существовании равновесной линии непрерывного развития, вокруг которой, согласно Харроду, происходят колебания фактического темпа роста.

Начавшаяся вскоре война более чем на шесть лет прервала теоретическую деятельность Харрода. Он переходит на работу в статистическом ведомстве при премьер-министре Великобритании У.Черчилле, выполняет функции экономического советника британского правительства.

Возвратившись по окончании войны к преподавательской деятельности, Харрод осенью 1946 г. готовит обновленный курс лекций по теоретической динамике. Эти лекции были прочитаны в феврале 1947 г. в Лондонском университете, а впоследствии опубликованы в виде отдельной монографии "К теории экономической динамики" [Harrod R. Towads A Dynamic Economics. L„ 1948.] (1948). По сравнению со статьей 1939 г., содержащей аналогичные идеи, этой книге была уготована совсем иная судьба — в период послевоенного бума, который вместе с тем носил неустойчивый, прерывистый характер, тема динамического развития внезапно стала интересовать всех. За Харродом прочно укрепилась репутация новатора и возмутителя спокойствия, а его теоретическая модель (модель Харрода—Домара) вызвала в академических кругах Запада бурную дискуссию, которая продолжалась в течение двух десятилетий.

Основные теоремы динамики

Именно монография 1948 г. сделала Харрода ученым с мировым именем, создала ему репутацию лидера послевоенного кейнсианства, одного из создателей неокейнсианской теории динамики. Это обязывает нас изложить содержащиеся здесь идеи наиболее подробным образом.

Методология Харрода близка методологии Кейнса: и тот, и другой исследуют агрегированные макроэкономические показатели — совокупный спрос и доход, совокупные сбережения, инвестиции и т.д. Такой анализ помогает отразить прежде всего количественную сторону воспроизводственных процессов капитализма, оставляя в стороне их качественную определенность, социальные последствия. Различия, как уже отмечалось, состоят в том, что Кейнс исследует процесс воспроизводства в статическом состоянии, в рамках краткосрочного периода, тогда как Харрод сосредоточивает усилия на анализе динамических процессов, в том числе долговременного плана.

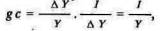

Указанные различия хорошо заметны на примере исходного уравнения модели Р.Харрода (уравнение фактического темпа роста): gc = s, где g (grows — рост) означает реальный прирост общего выпуска за какой-либо период, например за год; или иначе: g =^y/y, т.е. фактический темп роста — отношение приращения дохода к величине дохода базового периода; с — капитальный коэффициент (capital — капитал), или коэффициент капиталоемкости; он показывает "инвестиционную цену" одной единицы прироста дохода или продукции, иначе говоря: с = I/^Y ; наконец, s — доля сбережений в национальном доходе, или склонность к сбережению: s = S/Y.

Как указывает сам Харрод, легко заметить, если сократить общие члены, что данное уравнение сводится к следующему равенству: инвестиции равны сбережениям. В самом деле, если

то в результате подстановки получаем

т.е.I/Y =S/Y, или I=S.

Перед нами знаменитое равенство Кейнса: инвестиции равны сбережениям, но если у Кейнса это равенство выражено в статической форме, то у Харрода оно дано в форме динамики: левая часть уравнения (g с) представляет собой накапливаемую часть прироста продукции, идущую на производственные цели, и эта часть должна быть обеспечена определенной долей сбережений (s). Поскольку обе части уравнения фактического темпа роста относятся к прошедшему периоду, данное равенство не нуждается в специальных условиях для своей реализации.

Следующим уравнением в модели Харрода выступает уравнение гарантированного темпа роста:

gw cr =s.

Гарантированный (warrented) темп роста gw — это принципиально новая категория, введенная в научный оборот самим Харродом. Гарантированный темп имеет несколько значений. По Харроду, данный темп представляет собой прогнозируемую линию развития, на которую настраиваются предприниматели, и вместе с тем такой темп, "при котором производители будут удовлетворены тем, что они делают" [См. Лекцию3] . Иначе говоря, гарантированный темп — это обобщенная макроэкономическая прогнозная величина и наряду с этим "тот темп продвижения, который имеет свойство удовлетворять предпринимателей и увековечивать себя" [Там же.] . Харрод утверждает поэтому, что уравнение гарантированного темпа роста ( gw cr =s) выражает "равновесие непрерывного поступательного движения" [Там же.] , а сам гарантированный темп является линией динамического равновесия.

В данном равенстве только одна величина (s) относится к прошедшему периоду, величины же, включенные в левую часть, относятся к будущему. Как утверждает Харрод, сr также является категорией динамического равновесия: он выражает потребность в новом капитале, деленную на прирост выпуска продукции, для обеспечения которого требуется этот новый капитал. Следовательно, сr является требуемым коэффициентом капитала.

Так, gw и сr — это прогнозные, влияющие на экономическое поведение предпринимателей величины, которые делают предполагаемый размер накоплений равным уже имеющимся фактическим сбережениям. В уравнении гарантированного темпа роста приравниваются инвестиции ex-ante и сбережения ex-post.

Далее Харрод приходит к выводу о постоянном уровне гарантированного темпа роста. Рассуждения его таковы: доля сбережений в национальном доходе есть величина постоянная, так как относительно постоянны мотивы, заставляющие людей совершать сбережения. Требуемый коэффициент, капиталоемкости также постоянен. (При объяснении этого Харрод исходит из так называемого нейтрального характера научно-технического прогресса, при котором в течение длительных промежутков времени изобретения, экономящие труд, уравновешиваются изобретениями, экономящими капитал.) Но если в трехчленном уравнении gw cr =s оба члена сr и s постоянны, то третий gw тоже постоянен. Если бы фактический темп роста (g) совпадал бы с прогнозируемым, гарантированным (gw), в рамках капиталистической рыночной экономики имело бы место устойчивое непрерывное развитие.

Но в рамках капиталистической экономики устойчивость отсутствует, причем не только в статическом (краткосрочном), но и в динамическом плане. Для объяснения этого факта Харрод сравнивает обе формы своего "фундаментального уравнения":

gw cr =s

g c =s

Им утверждается, что величина фактического темпа роста совпадает с прогнозируемой линией гарантированного темпа в виде редчайшего исключения. На практике фактический темп всегда выше или ниже гарантированного. Если фактический темп роста начнет повышаться и превысит gr, то s из-за своего относительного постоянства не увеличится немедленно в той же степени, тогда фактический коэффициент капиталоемкости с обязательно понизится и станет меньше требуемого (прогнозного) коэффициента капиталоемкости, на который настроились предприниматели. Иными словами, если g > gw, то (из-за постоянства s) с < сr. Но если с ниже сr, это означает, пишет Харрод, что в общем итоге предприниматели и торговцы, вместе взятые, будут оценивать фактическую капиталоемкость как чрезмерно низкую, найдут массу своих товаров в каналах обращения или количество оборудования недостаточными для поддержания оборота. Предприниматели постараются увеличить свои товароматериальные запасы, закупить новое оборудование, следовательно, будут еще более способствовать превышению фактической линии роста над гарантированной (равновесной).

Напротив, если фактический темп роста окажется меньше гарантированного (g < gw), тогда в силу приведенных выше соображений требуемый (прогнозируемый) коэффициент капитала будет обязательно ниже фактического (с > сr), т.е. предприниматели сочтут запасы сырья, оборудования, материалов чрезмерными, сократят закупки, чем еще более снизят фактический темп роста в сравнении с гарантированным.

В результате всех рассуждений Харрод приходит к двум выводам. Прежде всего он полагает, что в принципе существует такая линия развития (линия динамического равновесия, выраженная в гарантированном темпе роста), придерживаясь которой производители останутся удовлетворенными результатами своей деятельности. Однако "если совокупный результат проб и ошибок многомиллионных производителей дает для g значение, отличное от gw, то не только не возникает никакой тенденции приспособить размер производства к gw, но, наоборот, возникает обратная тенденция ко все большему удалению производства от этой величины либо в сторону повышения, либо в сторону понижения" [См. Лекцию3] .

Указанный вывод является квинтэссенцией кейнсианства в сфере теории динамики. Харрод утверждает, что капиталистическая экономика "балансирует на острие ножа", что ей внутренне присуща динамическая нестабильность ("бегство фактического темпа роста от гарантированного"), что внутри нее "работают центробежные силы, заставляя систему все дальше и упорнее отклоняться от требуемой линии развития" [Там же.] . Все эти утверждения являются различными формулировками того, что получило затем в историко-экономической литературе наименование "парадокса Харрода".

Парадокс, или неожиданная, неправдоподобная истина, является таковым прежде всего для докейнсианской, неоклассической школы, которая всегда исходила из равновесного характера развития капиталистической рыночной экономики. Харрод был одним из первых представителей академических кругов Запада, кто подверг эту установку глубокому сомнению. Он, в частности, утверждал, что аппарат маржинализма, на котором основывалось неоклассическое направление (А.Маршалл, Л.Вальрас, А.Пигу, Л.Роббинс) приложим в основном к сфере статики, тогда как динамическая сфера нуждается в новых, нетрадиционных подходах.

Отклонения фактического темпа роста от гарантированного объясняют, по Харроду, в основном кратковременные циклические колебания. Для интерпретации более длительных колебаний экономической конъюнктуры Харрод вводит третье уравнение — естественного темпа роста:

gn : cr = или <> s,

где gn (индекс "n" от слова natural — естественный) представляет максимально возможный темп движения экономики при данном росте населения и технических возможностях; gw — гарантированный темп — означал линию предпринимательского равновесия при полной занятости наличного капитала и технических усовершенствований. Но gw , вообще говоря, допускал наличие "вынужденной безработицы"; gw — гарантированный темп — ее не допускает, являясь в длительном плане максимальным темпом при данных ресурсах. Для обеспечения такого темпа сбережений может и не хватить, поэтому в уравнении естественного роста предусматривается отсутствие равенства между левой и правой частями.

В полной модели Харрода рассматриваются соотношения между тремя величинами: естественным (gn ), гарантированным (gw ) и фактическим (g) темпами роста.

Пусть gw превышает gn (поскольку гарантированный рост есть величина прогнозная, программируемая, такое сочетание в принципе возможно).

Но если gw > gn , то gw > g (так как естественный рост является максимальным при данных ресурсах, фактический будет ниже естественного, а следовательно, при gw > gn окажется обязательно ниже гарантированного).

Итак, из неравенства gw gn обязательно следует gw > g. Тогда, принимая во внимание соображения, приведенные выше, имеем: сr < с, т.е. при чрезмерно завышенных прогнозах развития нормативная (требуемая) капиталоемкость будет обязательно ниже фактической, а это, как было показано ранее, есть условие длительной депрессии. Данное парадоксальное утверждение (чрезмерное перенапряжение сил порождает длительную фазу спада) справедливо, видимо, не только для рыночной экономики. Оно, в частности, подтверждается негативным опытом маоистского Китая, конца период "большого скачка" (конец 1950-х годов) с запланированными непосильно высокими темпами развития сменился затем долгими годами сокращения производства ("период урегулирования").

Если же gw < gn , тогда возможны по крайней мере два варианта. Первый (gw > g) мы уже рассмотрели: он ведет к долговременной депрессии. Но при данных условиях возможен и второй вариант: gw > g тогда сr > с, а это, как мы видим, есть условие длительного бума. Следовательно, указывает Харрод, "отношение gn и gw имеет решающее значение для определения того, будет ли на протяжении ряда лет преобладать оживление или депрессия в хозяйственной жизни" [См. Лекцию3] .

В этой связи Харродом фиксируется существенное различие между неоклассической и кейнсианской позициями в отношении сбережений. Однако его точка зрения по данному вопросу отличается от позиции самого Кейнса. Последний, как известно, относился к сбережениям главным образом отрицательно (неоклассики, наоборот, однозначно позитивно), усматривая в них стимул к депрессии. Харрод занимает здесь более взвешенную позицию. Он, в частности, пишет:

"Сбережение добродетельно и полезно, пока gw ниже, чем gn . Но если превышение gw над g оказывается разрушительным, то нельзя считать хорошим и такое положение, при котором gw окажется слишком низким по сравнению с gn . Хотя мы имеем в этом случае избыток бумов и часто повторяющуюся тенденцию к достижению полной занятости, однако эта высокая занятость будет иметь инфляционный и поэтому нездоровый характер. В этих условиях сбережение является добродетелью, поскольку повышение gw дает нам возможность иметь хорошую занятость без инфляции" [См. Лекцию3] .

Позиция Харрода отличается от точки зрения Кейнса еще и тем, что Харрод обращает внимание на опасность инфляционного бума, тогда как Кейнс в условиях депрессивной экономики практически игнорировал данную сторону вопроса. Однако среди проблем долговременного роста для Харрода на первом месте стояла все же проблема депрессии и безработицы. Харрод отчетливо выделяет два различных ряда тем теоретического анализа и экономической политики: "1) расхождение между gw и gn и 2) тенденция g удаляться от gw ", указывая далее, что "первая проблема есть проблема хронической безработицы, вторая проблема — это проблема промышленного цикла" [См. Лекцию3] .

Практическая программа Харрода включает поэтому две группы мероприятий: антициклическую политику краткосрочного плана (направлена против "бегства фактического темпа роста от гарантированного") и политику длительного стимулирования темпов экономического развития — в целях приближения гарантированного темпа роста к естественному, предупреждения массовой безработицы.

Борьба с кратковременными циклическими спадами ведется, по Харроду, традиционными кейнсианскими методами (общественные работы, ставки процента). Но "самым мощным оружием борьбы" с мировым кризисом Харрод считает свой план создания "буферных запасов" из непортящихся материалов, сырья, продовольствия. Государственные органы должны поддерживать цены на данные виды товаров на относительно постоянном уровне, путем массовой закупки товароматериальных ценностей во время спада и распродажи их во времена бума.

Против хронической безработицы и длительной депрессии Харрод предлагает использовать сверхрадикальное средство: снижение процента — вплоть до нулевой отметки. По Харроду, достичь сближения естественного и гарантированного темпов роста без вмешательства государства попросту невозможно; однако понижение нормы процента должно привести к росту капиталоемкости, расширению спроса на сбережения (на величину d) и далее к некоторому сокращению доли сбережений в национальном доходе и увеличению нормативной капиталоемкости сr. "Наша цель, — пишет Харрод, — должна состоять в достижении такого прогрессирующего понижения процентной ставки, при котором gw сr = s - d = = gn cr". Последнее выражение, по Харроду, есть формула "устойчивого роста при полной занятости".

Симптоматично, что, с точки зрения данного автора, отмирание процента послужит также решающей мерой на пути к более справедливому обществу. Если не будет процента, произойдет отмирание класса рантье (Харрод ссылается здесь на идеи Кейнса о перспективах "эвтаназии рантье"). Вместе с процентом постепенно исчезнет земельная рента, а значит, и класс земельных собственников. По мнению Харрода, подобные меры позволят "покончить с атаками на капитализм с позиций коллективизма (т.е. социализма. — A.Х.)", ибо альтернативой коллективизму станет "общество, освобожденное от процента" [См. Лекцию5] . Однако в целом Харрод является несомненным сторонником сохранения частной собственности, поскольку "собственность служит основанием независимого образа мыслей", имеет важное значение для развития искусств и наук, является стимулом предприимчивости и т.д. Социальный идеал Харрода был, видимо, близок долговременным устремлениям Кейнса: оба они считали необходимым сохранить существенное имущественное неравенство, но не такое большое, какое наблюдалось в их время. "Наш идеал, — писал по этому поводу Харрод, — состоит в том, что все должны обладать собственностью, и надо согласиться с тем, что на протяжении многих поколений мы на деле были очень далеки от этого идеала. Но из-за того факта, что только немногие до сих пор находились в этом привилегированном положении, не следует впадать в ошибку недооценки значений частной собственности как опоры независимого образа мыслей в обществе в целом" [См. Лекцию5] .

Модель Харрода и мировая экономическая мысль.

Как и всякое незаурядное исследование, книга Харрода вызвала неоднозначную реакцию в академических кругах Запада. Кейнсианцы всегда считали и считают труды Харрода в сфере экономической динамики пионерными исследованиями, породившими целый класс более сложных моделей роста (Дж. Робинсон, Н.Калдора и др.). А.Эйхнер утверждает, что исследования Харрода были "первым шагом вперед" в развитии концепции "Общей теории занятости" Дж.М.Кейнса [ Eichner A. Post-Keynesian Theory: An Introduction // Chalenge. May-June 1978. P. 6-7.].

Вместе с тем у Харрода нашлось и немало противников, причем как справа, так и слева. Главными оппонентами слева для Харрода стали представители марксизма. Их критика сводилась, в частности, к тому, что Харрод акцентирует внимание на количественных взаимосвязях расширенного воспроизводства "вообще", безотносительно к его социальной форме, поэтому в его монографии почти полностью отсутствует анализ общественных конфликтов, порождаемых процессами накопления капитала. Утверждалось также, что модель Харрода слишком абстрактна и оставляет в стороне деление совокупного общественного продукта по натуральной форме. (Это соображение побудило впоследствии посткейнсианцев, в частности Дж.Робинсон, сформулировать более сложную модель роста, в которой фигурировали секторы инвестиционных и потребительских товаров, т.е. фактически первое и второе подразделения общественного производства в Марксовой интерпретации.) Наконец, по мнению ряда марксистских теоретиков (П.Бэрэн, П.Суизи и др.), модель экономической динамики Р.Харрода, хотя и ставит вопрос о внутренней нестабильности капиталистической системы, исходит все же из возможностей преодолеть указанную нестабильность путем государственного регулирования, т.е. постулирует возможность эффективного сознательного контроля за процессами накопления капитала, которого (контроля) в действительности не существует [Американский левый радикал марксистской ориентации П.Бэрэн писал о неокейнсианских моделях роста: "Постулируя существование адекватного прямого или косвенного контроля над поведением ключевых параметров, которого в действительности не существует, предполагая отсутствие монополии, влияние которых в действительности носит постоянный и всепроникающий характер, предполагая в длительном плане полную занятость, в то время как она является скорее исключением, чем правилом, нынешние модели абстрагируются не от второстепенных черт того процесса, который они пытаются объяснить, а от его существа... Они заменяют капиталистическую экономику воображаемой рациональной системой, которая не имеет ничего общего с капитализмом, кроме названия. Стоит ли говорить о том, что результатом является апологетика статус-кво независимо от субъективных намерений автора". Тем не менее данной оценке в публикации П.Бэрэна были предпосланы выводы иного плана: "Нельзя отрицать, что они (неокейнсианские модели роста. — Авт) вносят определенный вклад в понимание требуемых взаимосвязей, необходимых для поддержания правильных пропорций и сбалансированного роста в любой экономике, базирующейся на разделении труда и предполагающей технические изменения" (Цит. по: Осадчая И.М. Современное кейнсианство. М.: Мысль, 1971. С. 44-45). ].

Ожесточенные атаки на концепцию Харрода предприняли также представители неоклассического направления. Их "критика справа" развивалась по трем направлениям.

Во-первых, неоклассики утверждали, что прирост общественного продукта зависит от изменения всех факторов производства — труда, капитала и природных ресурсов, а не только от динамики инвестиций, как вытекало из моделей Харрода. Ключевую роль в процессе роста играет также научно-технический прогресс. Критика модели Харрода стимулировала создание альтернативных неоклассических моделей экономической динамики (Дж.Мид, Р.Солоу), которые базировались на модернизированном варианте функции Кобба—Дугласа и отличались многофакторным характером (в отличие от однофакторной инвестиционной модели Харрода).

Во-вторых, критике подвергалось и положение Харрода о нейтральном характере научно-технического прогресса и постоянстве нормативного коэффициента капиталоемкости (сr). Специальные исследования показали, что до 1920-х годов капиталоемкость производства в основном обнаруживала тенденцию к возрастанию, тогда как затем наблюдалось ее общее понижение. Точно так же было установлено, что нейтральный характер научно-технического прогресса, при котором изобретения, экономящие труд, равновелики по эффекту изобретениям, экономящим капитал, является скорее исключением, чем правилом. Чаще встречается ненейтральный тип научно-технического прогресса, который в свою очередь подразделяется на трудосберегающий и капиталосберегающий.

Но главные возражения неоклассиков были направлены против тезиса Харрода о внутренней нестабильности капиталистической системы, обнаруживаемой в процессе возрастания общественного продукта. Харрод исходил из того, что величина сбережения определяется причинами психологического характера, а коэффициент капиталоемкости определен нейтральным типом научно-технического прогресса. Разноплановость этих причин, по Харроду, исключает возможность достижения соответствия между ними с помощью одних лишь рыночных рычагов. Необходимостью становится государственное регулирование капиталистической экономики.

Напротив, неоклассики полагали, что между величиной капиталоемкости и нормой накопления существует глубокая внутренняя взаимозависимость, которая обеспечивает сохранение между ними определенного соответствия, а следовательно, и тенденцию к автоматическому поддержанию устойчивого непрерывного роста [См. подробнее: Осадчая И.М. Консерватизм против реформизма. М., 1984. С. 67-71.].

Многие из приведенных выше аргументов представляются справедливыми. И все же теория Харрода не осталась в истории западной экономической мысли без последствий. Прежде всего с книги Харрода начинается исследование нового класса динамических моделей, вскрывающее все более тонкие количественные закономерности экономического роста. Даже противники кейнсианской теории (например, Дж.Мид) использовали в своих изысканиях категории динамики, введенные Р.Харродом (гарантированный темп роста как прогнозная величина, определяющая линию непрерывного развития с точки зрения предпринимателей; естественный темп роста как максимально возможная в длительном плане линия роста при данном ресурсном обеспечении). Данные категории использовались в 1960-х годах при прогнозировании экономического роста в ряде стран и, в частности в Японии, дали блестящий результат. Их можно встретить и в новейших публикациях западных экономистов.

Для посткейнсианской школы (левое ответвление современного кейнсианства) особое значение имеет центральный тезис Харрода о внутренней нестабильности и "природной" неустойчивости экономического роста в условиях капитализма. Этому тезису Харрод оставался верен всю жизнь. Он отстаивал его и в последней монографии "Экономическая динамика" (1973) [Harrod R. Economic Dynamics. L. — N. Y. 1973. ] . Харрод интересен для нас не только как теоретик, но и как историк-экономист. Его перу принадлежит подробнейшее исследование жизни и основных трудов Дж.М.Кейнса [ Harrod R. The life of John Maynard Keyhes. L. - N. Y., 1951.] — безусловно лучшее из сочинений на данную тему.

§ 2. НЕОКЕЙНСИАНСКАЯ ТЕОРИЯ ЦИКЛА. Э.ХАНСЕН

Биографические сведения о Хансене весьма интересны. Он родился в далекой американской глубинке, в г.Выборге (штат Южная Дакота) в семье фермеров — датских эмигрантов. Впоследствии Хансен вспоминал о себе как о "простом парне с фермы". Начальная школа, в которую он ходил, помещалась в одной комнате. Среди ее выпускников только двое поступили затем в среднюю школу и только один из них — Э.Хансен закончил колледж (в Янктоне в 1910 г.). Недостаток денежных средств не позволил Хансену продолжить образование. В течение двух с небольшим лет он преподавал в средней школе, а затем в 1914 г. поступил в университет штата Висконсин, где его учителями были известные экономисты — представители институционального направления Джон Коммонс и Ричард Эли. Биографы свидетельствуют: именно эти профессора сориентировали молодого ученого на экономические исследования. Вскоре Хансен завершает докторскую диссертацию (опубликована в 1921 г.) о сравнительном анализе циклов в США, Великобритании и Германии [ Hansen A.H. Cycles of Prosperity and Depression in the United States, Great Britain and Germany A Study of Monthly Data 1902-1903. Madison. 1921.]. Тематике цикла он оставался верен всю жизнь, причем использовал не только англоязычную, но и немецкую, французскую, скандинавскую литературу.

Получив по рекомендации Р.Эли вновь открывшуюся должность в университете штата Миннесота, Хансен целиком посвящает себя преподаванию и исследовательской работе. В 1927 г. выходит его первая крупная монография "Теория экономического цикла, ее развитие и современное состояние" [См. подробнее: Селигмен Б. Основные течения современной экономической мысли. М„ 1968. С. 450.]. Если в докторской диссертации причины циклов увязывались главным образом с колебаниями денежной массы, то теперь цикл предстает как более сложное явление: его причины Хансен связывает с переменами в технологии, правовой структуре и организации производства. Монетарная интерпретация сменяется институционалистической. Вместе с тем господствующее в тот период неоклассическое направление продолжает оказывать на Хансена серьезное воздействие. Так, по свидетельству П.Самуэльсона, в 1927 г. Хансен еще оставался сторонником "закона рынков" Сэя (об автоматическом соответствии спроса и предложения на макроуровне), он же выступал с заявлениями о невозможности безработицы вследствие низкой покупательной способности на рынке [ Hansen A.H. Business Cycle Theory Its Development and Present Status. Boston. 1927.]. В преддверии Великой депрессии Хансен также писал о "смягчении динамических факторов", вызывающих циклические колебания, что было тогда особенно нереалистично.

В 1928 г. Хансен, видимо, в учебных целях публикует в соавторстве с Ф. Карвером книгу под стандартным названием "Принципы экономической теории", где подробнейшим образом излагает взгляды и концепции неоклассической школы. Однако спустя несколько лет многие из неоклассических догм подвергаются им критике. Так, в работе "Экономическая стабилизация в неустойчивом мире" (1932), написанной под влиянием величайшего из кризисов, когда-либо потрясших капитализм, Хансен решительно отбрасывает тезис о невозможности общего перепроизводства, а вместе с ним и весь инструментарий, связанный с "законом рынков" Сэя. В одной из глав Хансен прямо указывает, что так называемой "негибкостью цен и заработной платы" невозможно объяснить существование структурной безработицы. Вера в авторитет неоклассической школы оказалась навсегда подорванной. Однако прошло еще несколько лет, прежде чем Хансен нашел для себя новую доктрину и пророка.

К кейнсианству Хансен пришел отнюдь не сразу. Первые рецензии американского ученого на основные работы Кейнса были более чем прохладными. Более того, как указывают биографы, венцу своей академической карьеры — приглашению на место профессора в Гарвардский университет в 1937 г. Хансен обязан как раз тому, что местное консервативное руководство воспринимало его первоначально как противника воззрений Кейнса.

Как бы там ни было, но переход в Гарвард знаменует перелом в творческой биографии американского ученого. Отчасти под влиянием теоретических аргументов, изложенных в "Общей теории занятости, процента и денег", отчасти под влиянием мировой практики, повсеместно свидетельствовавшей об окончании эпохи laissez fair [Samuelson P. Alvin Hansen as a Creative Economic Theorist // The Quarterly Journal of Economics. Vol. X.C. February 1978. N 1. P. 28.], Хансен становится правоверным кейнсианцем и за ревностную защиту новой концепции получает прозвище "американский Кейнс". Как указывает лауреат Нобелевской премии по экономике Джеймс Тобин, "Элвин Хансен никогда не был близок к президентам и политикам и никогда не возглавлял руководящее правительственное учреждение [Примечание: Из этого замечания Тобина не следует, будто Э.Хансен вовсе не занимался консультативной и советнической деятельностью. В 1933-1934 гг. он был директором Исследовательского бюро Комитета по исследованию национальной политики при президенте Рузвельте, в 1937-1938 гг. — членом Консультативного совета по национальной безопасности при президенте, в 1941-1943 гг. занимал пост председателя совместного Американо-канадского экономического комитета, также работал в качестве советника правления Федеральной резервной системы (1940-1945 гг.). Кроме того, Хансен был вице-президентом Американской статистической ассоциации в 1937 г. и президентом Американской экономической ассоциации в 1967 г.]. Однако вряд ли найдется другой американский экономист, роль которого была бы столь важной для переориентации макроэкономической политики Соединенных Штатов с 1935 по 1965 г." [Tobin J. Hansen and Public Policy // The Quarterly Journal of Economics. Vol. XC. February 1976. N 1. P. 32.]

Влияние Хансена на общественно-политическую жизнь США реализовывалось прежде всего через преподавательскую деятельность. С 1937 по 1957 г., т.е. вплоть до ухода в отставку, Э.Хансен вместе с проф. Дж.Уильямсоном вел в Гарварде теоретический аспирантский семинар по налоговой, а фактически по всей макроэкономической политике. Семинар сделался настоящей школой высших администраторов и выдающихся ученых. Среди последних семинар Хансена—Уильямсона посещали будущие лауреаты Нобелевской премии по экономике П.Самуэльсон, Дж.Тобин, теоретик экономической динамики Е.Домар, будущий лидер американского институционализма Дж.К.Тэлбрейт. Согласно данным П.Самуэльсона, среди экономистов, сыгравших впоследствии ключевую роль в развитии теории национального дохода, примерно двое из трех были прямо связаны с преподавательской работой Э.Хансена [Quaterly Journal of Economics. February 1976. N 1. P. 31.].

Любопытно, что Хансен никогда не пытался установить теоретической монополии кейнсианства; по свидетельству его учеников он любил приглашать на семинар людей самых разных взглядов. Спарринг-партнер Хансена проф. Дж.Уильямсон всегда относился к кейнсианству скептически, так что занятия на семинаре нередко превращались в подлинную интеллектуальную дуэль. Все отмечают "неагрессивную манеру изложения", свойственную Хансену. Как вспоминал много лет спустя проф. Уильямсон, никто из преподавателей Гарварда не отдавал так много времени и сил внеаудиторной работе со слушателями, как Э.Хансен. Не случайно, видимо, именно на хансеновском семинаре П.Самуэльсон впервые выступил с докладом, где оформил в виде эконометрической модели принцип соединения мультипликатора и акселератора. Именно здесь Е.Домар дебютировал в качестве автора новаторских моделей роста и т.д.

"Американский Кейнс" — Хансен известен также как выдающийся популяризатор новой теоретической доктрины. Кейнсианская теория излагается им в следующих монографиях: "Полное восстановление или стагнация?" (1938), "Налоговая политика и экономические циклы" (1941), "Экономическая политика и полная занятость" (1947), "Денежная теория и финансовая политика" (1949) и др. Все отмечают необычайный практицизм Э.Хансена. В его трудах не встретишь абстрактных рассуждений, скучной академической рутины. Его язык - язык фактов, многочисленных иллюстративных графиков, таблиц, как бы подводящих читателей к необходимым выводам. (Возможно, поэтому слушатели и воспринимали занятия с этим профессором как "глоток чистого воздуха" в удушающей атмосфере абстрактной зауми неоклассиков.)

Джеймс Тобин пишет о настоящей "хансеновской революции" в сфере экономической политики. Во многом благодаря усилиям Хансена США стали в этом смысле "более кейнсианской страной", чем даже родина кейнсианства — Великобритания. Прежде всего Э.Хансен был выдающимся теоретиком рузвельтовской администрации. После войны в академических кругах США именно Э.Хансен возглавил "битву за полную занятость". Одним из результатов этой борьбы стал специальный "Акт о занятости" (1946), в котором противодействие безработице признавалось первоочередной задачей правительства. Постепенно вводились в практику и другие методы стимулирования эффективного спроса: принцип дешевых денег (низкой процентной ставки), крупных государственных расходов, активной налоговой политики и т.д. Когда в начале 1950-х годов вновь избранный президент Д.Эйзенхауэр (лидер Республиканской партии) решил очистить администрацию от прокейнсиански настроенных демократов, оказалось, что сделать это невозможно, так как среди вновь подобранных кандидатов многие находились под воздействием идей "американского Кейнса" Э.Хансена. В 1960-е годы экономическая политика администраций Дж.Кеннеди и ЛДжонсона была уже безусловно кейнсианской.

В своих воспоминаниях проф. В.Сэлент перечисляет по памяти высшие посты в администрациях Соединенных Штатов первых послевоенных десятилетий, которые занимали слушатели Гарвардского семинара по налоговой политике. Список занимает ровно половину страницы, что также является косвенным свидетельством того влияния, которое оказала деятельность Хансена на экономический курс правительства США.

Но Хансен известен не только как крупнейший популяризатор кейнсианства [Чтобы не возвращаться более к этому вопросу, отметим выдающуюся популяризаторскую работу Э.Хансена "Путеводитель по Кейнсу" (1953), представляющую подробные комментарии к "Общей теории занятости, процента и денег".] и разработчик практических мер активной макроэкономической политики, но и как выдающийся теоретик-экономист. Согласно заявлению П.Самуэльсона, "профессор Хансен внес наиболее значительный и оригинальный вклад в теорию определения дохода и в макроэкономику в целом" [Samuelson P. Alvin Hansen as a Creative Economic Theorist// Quaterly Journal of Economics. February 1978. N 1. P. 26.].

Сторонники неоклассической теории, которые всегда критиковали позицию Хансена за "академическую апологию" политики Рузвельта и оправдание "безответственного коллективизма" [См. Селигмен Б. Основные течения современной экономической мысли. С. 450.], пытаются представить его прежде всего в качестве теоретика стагнациолизма. И действительно, в ряде его работ конца 1930-х — начала 1940-х годов содержится неутешительный прогноз будущего развития капитализма: Хансен полагал, что замедленный рост населения, полное освоение свободных земель, залежей полезных ископаемых, а также замедление технического прогресса не позволяют освоить все наличные сбережения общества. Поэтому капитализму угрожает вхождение в эпоху стагнации — крайне медленного, но более стабильного роста национального дохода и благосостояния.

Не подлежит сомнению, что на Хансена, как, впрочем, и на Кейнса, оказывали давление специфические условия депрессии 1930-х годов. Метод экстраполяции крайне медленных темпов на будущее оказался, безусловно, ошибочным. Однако влияние концепций стагнациолизма на воззрения Хансена не следует преувеличивать. В условиях быстрого послевоенного роста оно уже практически не ощущалось. К тому же, как указывают некоторые комментаторы (П.Самуэльсон, Б.Селигмен), "Хансен никогда не верил, что стагнация действительно наступит: он полагал, что любая тенденция к недостаточности эффективного спроса может быть преодолена макроэкономической политикой" [Samuelson P. Op. cit. P. 30..

Преодолев влияние идей стагнациолизма, Э.Хансен в послевоенный период предстает прежде всего как автор кейнсианской концепции цикла, входящей в виде составной части в более широкий класс теорий экономической динамики. В этом качестве мировую известность ему принесла фундаментальная монография "Экономические циклы и национальный доход" (1951). Книга состоит из четырех частей:

I. Природа экономических циклов.

II. Теория дохода и занятости.

III. Теория экономических циклов.

IV. Экономические циклы и государственная политика.

В первой части Э.Хансен, основываясь на данных экономической истории США, излагает концепцию множественности циклов. По его мнению, данные по развитию народного хозяйства Соединенных Штатов позволяют выделить по крайней мере четыре модели циклических колебаний:

1) "малые циклы" — длятся от 2 до 9 лет и порождаются неравномерностью воспроизводства оборотного капитала (на базе колебаний капиталовложений в товароматериальные запасы);

2) "большие циклы" — продолжительностью 6-13 лет, причиной которых служит неравномерность вложений в основной капитал;

3) "строительные циклы" — продолжаются в среднем от 17 до 18 лет с амплитудой колебаний от 16 до 20 лет.

Данная модель цикла касается только строительства зданий. Механизм колебаний, по Хансену, здесь таков: допустим, в какой-то момент на рынке обнаружилась нехватка жилья. Рынок реагирует ростом цен на жилплощадь и повышением квартплаты. Резко растут инвестиции в жилищное строительство. Заложенных долгов в принципе уже достаточно для покрытия спроса, но поскольку они еще не достроены, цены на жилплощадь и квартплата продолжают расти. Так раскручивается маховик строительного бума, закладываются все новые и новые фундаменты. В один прекрасный день первая партия зданий, достаточная для удовлетворения спроса, вводится в строй, квартплата и цены падают, но здания с заложенными фундаментами все равно достраиваются, так возникает перепроизводство и спад в строительной индустрии. Строительные циклы порождаются наличием временного лага между возникновением потребности в новых зданиях и моментом удовлетворения этой потребности;

4) "вековые циклические волны" — длительностью до полувека и более — вызванные фундаментальными переворотами в технике, крупными сдвигами в производстве (нечто вроде "длинных волн конъюнктуры" Н.Д.Кондратьева, на чью статью ссылается Э.Хансен).

На базе теории "множественности циклов" Хансен весьма своеобразно интерпретирует причины мирового экономического кризиса 1929-1933 гг. и последующей депрессии. По его мнению, глубина падения производства была столь значительной именно потому, что на начало 1930-х годов приходится совмещение понижательных волн большого и строительного циклов. Это фатальное совпадение было дополнено ухудшением положения дел в сельском хозяйстве (в процессе колебаний "векового цикла"). Вековой цикл в сельскохозяйственном секторе мирового рынка развивался, по Хансену, следующим образом: затяжная депрессия 1873-1896 гг.; период процветания 1896-1920 гг., очередная полоса тяжелых времен 1920-1939 гг.

Можно по-разному относиться к истолкованию Хансеном моделей циклических колебаний и особенно к объяснению причин Великой депрессии 1930-х годов. (Многие экономисты считают, что ссылки на случайное совпадение понижательных волн в трех типах циклов являются в данном случае весьма поверхностными.) Однако нельзя не видеть, что теория "множественности циклов" базируется на скрупулезном изучении и обобщении богатого исторического материала. К тому же сама попытка истолковать Великую депрессию путем раскрытия возможно большего числа непосредственных причин является, как представляется, плодотворной. Ведь и в нашей стране катастрофическое падение производства и жизненного уровня большинства населения в начале 1990-х годов невозможно объяснить какой-то одной причиной. Здесь сказались и общее ухудшение условий воспроизводства (неблагоприятная демографическая ситуация, резкое удорожание добычи топлива, сырья), и структурно-исторический кризис планового хозяйства (государственного социализма), и кризис ошибочной экономической политики как в доавгустовский, так и особенно в последующий периоды.

По своему характеру теория циклов Хансена есть инвестиционная теория. Ведь именно неравномерность капиталовложений в товароматериальные запасы, основной капитал, строительство зданий и т.д. порождает, по мнению этого экономиста, колебания циклического характера. Но такая точка зрения еще не освобождает от необходимости ответить на вопросы: чем порождается сама инвестиционная неравномерность.

На данный вопрос Хансен отвечает по-разному. В самом общем виде, на уровне так называемого эконометрического анализа он ссылается на механизм "отставания и опережения". Экономическая "сервосистема", или система с обратной связью, в общем и целом тяготеет к состоянию динамического равновесия, но если один из взаимосвязанных факторов (скажем, спрос) отклоняется от равновесного состояния, то другие факторы (например, предложение) реагируют на это не сразу, а со значительным опозданием. Сочетание "отставания и опережения" порождает в экономической системе явления "рыскания" (hunting), или перманентные колебания вокруг равновесного положения. (Конкретно "рыскания" — механизм циклического приспособления предложения к спросу был обрисован выше — на примере строительных циклов.)

Однако в такой интерпретации цикла еще нет ничего специфически кейнсианского. И Хансен отнюдь не ограничивается ею.

Уже во второй части анализируемой книги он дает подробное объяснение механизма инвестиционных колебаний с позиций кейнсианства. Исходной категорией для Хансена служит здесь категория автономных инвестиций; они называются так потому, что не зависят непосредственно от текущей хозяйственной конъюнктуры. Главной причиной автономных инвестиций выступает, согласно Хансену, научно-технический прогресс. Однако возможны и другие причины: демографические сдвиги, вызывающие перемены в предложении труда на рынке, открытие новых полезных ископаемых, вовлечение в оборот новых хозяйственных площадей.

Автономные инвестиции запускают в ход механизм мультипликатора (множителя). В самой общей форме мультипликатор (m) представляет собой отношение дохода, вызванного автономными инвестициями, и величины самих этих автономных инвестиций, т.е. ^Y/^Iавт . При наличии свободных рабочей силы и дополнительных мощностей приращение инвестиций в какой-либо одной из отраслей вызывает прирост дохода не только в данной отрасли, но и во всех связанных с нею, сопряженных отраслях, так как туда направляется дополнительный импульс спроса. В результате общее приращение дохода может оказаться большим, чем первоначальное приращение автономных инвестиций. Количественно эту взаимосвязь как раз и определяет мультипликатор.

Мультипликатор — категория, относительно недавно появившаяся в западной экономической литературе. Впервые этот механизм был описан английским экономистом Р.Каном в 1931 г. На механизм мультипликатора ссылается в "Общей теории занятости, процента и денег" Дж. М. Кейнс.

От чего зависит величина мультипликатора? Хансен вслед за Кейнсом отвечает: от предельной склонности к потреблению. Чем большая доля дохода, возникшего в результате автономных инвестиций, будет потребляться, тем больший импульс к росту получат сопряженные отрасли. Эта взаимосвязь поддается и формальному описанию: поскольку, согласно кейнсианству, ^I=^Y-^C, значит, m =^Y/^I = ^Y/(^Y-^C) = ^I/(1-^C/^Y), где ^C/^Y - предельная склонность к потреблению.

В экономике существует и взаимосвязь, обратная мультипликатору, — эффект акселератора. Ведь приращение дохода не только порождается приростом инвестиций, но и само способно вызывать увеличение последних. Правда, в этом случае речь пойдет уже не об автономных, а о стимулированных инвестициях, т.е. об инвестациях, зависящих от прироста дохода, состояния хозяйственной конъюнктуры.

Эффект акселератора впервые был описан французским экономистом Альбером Афталионом в 1909 г. Формула акселератора такова: а = ^Iстим/^I.

Теперь, согласно Хансену, у нас имеется все необходимое, чтобы объяснить фазу подъема в экономике: пусть научно-технический прогресс вызывает в какой-либо из отраслей некоторый объем автономных инвестиций; через механизм мультипликатора эти инвестиции результируются в помноженном приросте национального дохода, а этот прирост в свою очередь (через механизм акселератора) вызывает еще большее приращение стимулированных инвестиций. Экономика идет в гору, внутри нее раскручивается маховик бума.

Механизм взаимодействия мультипликатора и акселератора Хансен называет сверхкуммулятивным процессом или системой "сверхмультипликатора". Далее он пишет: "Если дана эволюция инвестиций, мультипликатор говорит нам, как будет развиваться доход. Если дана эволюция дохода, акселератор говорит нам, каково поведение инвестиций. Вместе взятые мультипликатор и акселератор заключают в себе свое определение, и мы получаем завершенную динамическую теорию. Они составляют основную структуру, или скелет, всякой эконометрической теории цикла. Более того, такая теория позволяет объединить экзогенный фактор — автономное инвестирование с эндогенными факторами — мультипликатором и акселератором".

Но если механизмы мультипликатора и акселератора взаимно дополняют и даже поддерживают друг друга, отчего тогда подъем не длится вечно? Почему рано или поздно происходит поворот от подъема к спаду? При объяснении "механизма поворота" (кстати, полностью отсутствовавшем в модели роста Р.Харрода) Э.Хансен сосредоточивает внимание на двух группах причин. Первая связана с исчерпанием автономных инвестиций. Этот процесс обусловлен, по Хансену, снижением'предельной эффективности капиталовложений (т.е. уменьшением рентабельности каждой последующей доли инвестиций по мере роста их объема), увеличением на стадии бума нормы процента и, наконец, ростом цен на инвестиционные товары. Вторая причина относится к сокращению предельной склонности к потреблению, ибо, согласно основному психологическому закону Кейнса, с ростом дохода, естественным для стадии подъема, склонность к потреблению падает, а склонность к сбережению растет [Выше уже отмечалось, что подобное течение событий приводит к сокращению мультипликатора (m), поскольку m = 1/(1-r), где r — предельная склонность к потреблению (^C/^Y); но взаимосвязь между ростом дохода и ухудшением работы передаточного (от автономных инвестиций) механизма роста может быть распространена и на сверхмультипликатор. Хансен пишет: "Если мы обозначим соединенную систему рычажного взаимодействия мультипликатора-акселератора (систему "сверхмультипликатора") символом К , тогда весь эффект работы этой системы, как он сказывается из периода в период, предстанет как К* ^I = ^Y ". Легко показать, что предельная склонность к потреблению находится в обратной зависимости не только к мультипликатору в узком смысле слова, но и к сверхмультипликатору.].

Первоначальный импульс к росту (автономные инвестиции) действует все слабее, да к тому же все с меньшей отдачей функционирует передаточный механизм (мультипликатор и акселератор). Происходит остановка роста и экономика поворачивает к спаду, поскольку, "когда автономные инвестиции прекращаются, доход уменьшается не только на сумму автономных инвестиций, но и на сумму стимулированного ими потребления и стимулированных инвестиций (мультипликатор и акселератор действуют в это время в обратном направлении)".

Новый подъем начинается тогда, когда на стадии спада постепенно накопятся импульсы для новых автономных инвестиций, прежде всего новые технические усовершенствования. Кроме того, на стадии спада доля потребления в доходе резко возрастает (с уменьшением дохода предельная склонность к потреблению приближается к единице). Падение нормы процента, уменьшение цен на капитальные блага также облегчают впрыскивание в экономику новой порции автономных инвестиций, а мощный сверхмультипликатор способствует закреплению тенденции к всеобщему росту.

Хансен называет изложенную здесь теорию цикла интегральной, полагая, что она включила все имеющиеся к тому времени достижения мировой экономической мысли. Анализ истории этих достижений составляет предмет третьей части книги "Экономические циклы и национальный доход". По мнению Хансена, существенные элементы (краеугольные камни) теории цикла и авторы, которым принадлежит главный вклад в науку, могут быть кратко перечислены следующим образом:

1. Роль колебаний в размерах инвестиций (Туган-Барановский, Шпитгоф, Кассель, Робертсон).

2. Анализ детерминантов инвестирования: естественная норма, взятая в отношении к денежной норме процента, или график предельной эффективности инвестиций (Виксель, Кейнс).

3. Роль динамических факторов: техники, природных ресурсов, расширения территории и роста народонаселения — как детерминантов инвестирования (Шпитгоф, Харрод).

4. Пучкообразный характер инвестирования, обусловленный стадным характером явления, вызываемым деятельностью в области нововведений (Шумпетер).

5. Капиталистический метод производства (необходимость длительного времени производства элементов основного капитала) и принцип акселерации (Афталион, Пигу, Дж.М.Кларк).

6. Начальные импульсы и распространение циклических движений, обусловленное структурой экономики (Виксель, Пигу).

7. Мультипликатор инвестиций и функции потребления (Кан, Кейнс).

8. Взаимосвязи экономических переменных — эконометрические модели (Тинберген, Фриш, Самуэльсон, Хикс, Клейн и др.).

Историко-экономический анализ Хансена весьма интересен, однако его претензии на создание интегральной теории циклических колебаний следует признать несколько завышенными. Во-первых, изложенная выше концепция Хансена, как и все кейнсианские теории экономической динамики, тщательно очищена от социальной формы воспроизводственного процесса, а следовательно, от особенностей и противоречий капиталистического способа производства. Конкретно это проявляется, в частности, в недооценке конфликтной формы движения производства и личного потребления, насильственно резкого (а не плавного, как у Хансена) способа восстановления пропорций в ходе кризиса и т.д. Кроме того, анализ цикла в работе американского экономиста велся фактически в отрыве от процесса роста цен и развития инфляции. Последнее обстоятельство сыграло в дальнейшем поистине роковую роль в исторических судьбах кейнсианской теории ди намики.

Но если сравнить теорию Хансена с теми представлениями о цикле и кризисе, которые господствовали в западной экономиче ской мысли раньше, прогресс в приращении знаний сделается очевидным. В самом деле, вплоть до начала 1930-х годов на Западе господствовала неоклассическая школа, исходившая в сфере мак роэкономики из так называемого "закона рынков" Сэя. (Ж.-Б. Сэй, как известно, вообще отрицал возможность кризисов перепроиз водства на том основании, что каждый продает свой товар, чтобы купить другой, а следовательно, в масштабах общества всеобщее перепроизводство невозможно.)

Что касается циклических колебаний, то их причины выводи лись неоклассиками за пределы капиталистической экономики, последняя сравнивалась с детской игрушкой — качающейся ло шадкой, колебания которой вызываются чисто внешними причи нами. Хансен, как мы видели, не отрицает значения экзогенных факторов (автономных инвестиций), однако он настаивает на су ществовании модели "самодвижущегося эндогенного цикла", т.е. внутренних механизмов циклических колебаний. Один из выводов его книги звучит, в частности, так: "Современный анализ обнару живает, что пока экономика остается динамической, пока требова ния роста и прогресса вызывают большие расходы на инвестиции, до тех пор будут действовать могущественные силы, порождаю щие циклические колебания. Нельзя потому рассматривать цикл как патологическое состояние. Он присущ природе современной динамической экономики".

Последнее утверждение является, видимо, решающим для неокейнсианской теории цикла. Вместе с тем оно имеет непосредственное отношение к формулированию позиции: поскольку цикл внутренне присущ развивающейся капиталистической экономике, одной лишь "невидимой руки" рынка для ее регулирования недостаточно, "необходима, — как указывает Хансен, — положительная антициклическая программа".

Меры государственной антициклической политики Хансен описывает в завершающей, четвертой части своей книги.

Неокейнсианство не предусматривает прямого вторжения государства в отношения собственности. Все меры государственного регулирования, сформулированные Хансеном, относятся к сфере обращения, перераспределения доходов. Свою антициклическую программу Хансен формирует на базе уже имевшегося к началу 1950-х годов опыта. В его книге меры антициклического характера сгруппированы в основном по трем рубрикам: 1) встроенные механизмы гибкости (встроенные стабилизаторы), 2) автоматически действующие компенсирующие контрмеры, 3) управляемые программы компенсирования.

Первый вид антициклической политики (встроенные стабилизаторы) включает прогрессивный подоходный налог, систему страхования от безработицы, систему поддержания цен на фермерскую продукцию. "Встроенные механизмы гибкости, — пишет Хансен, — представляют собой автоматическую систему, которая в состоянии глушить колебания, но бессильна способствовать переходу от уровня депрессии к подлинному восстановлению. Система... автоматически реагирует на изменение экономического положения. Она не требует сознательного управления".

При заранее зафиксированной величине ставок подоходного налога с крутой прогрессивной шкалой на стадии подъема будет постоянно образовываться бюджетный излишек: рост доходов в этом случае означает еще более высокое увеличение налоговых поступлений в бюджет (в силу прогрессивного характера налогообложения). Часть эффективного спроса будет откачиваться из экономики, подъем затормозится. Напротив, на стадии спада налоговые поступления в бюджет уменьшатся в большей степени, чем доходы. Поэтому, хотя абсолютно размеры доходов упадут, относительная доля, которая может быть потрачена частными инвесторами и потребителями, увеличится. К тому же на стадии спада в экономику через систему государственных расходов впрыскиваются дополнительные средства (льготные кредиты, государственные закупки, система общественных работ и т.д.) за счет накоплений в бюджете, осуществленных во время подъема. Смысл системы встроен ных стабилизаторов заключается в том, чтобы изъять с рынка часть эффективного спроса во время бума и перенести его на ста дию спада. Тем самым бум будет притормаживаться, а спад — сгла живаться.

Как уже отмечалось, система встроенных стабилизаторов, по Хансену, понижает амплитуду циклических колебаний, но она не в состоянии обеспечить переход к всеобщему росту дохода и занято сти. Для этого необходим второй вид антициклической политики — автоматически действующие контрмеры, названные так потому, что не требуют для включения дополнительного согласования с конгрессом. Если, например, безработица поднимается выше 7 %, согласно предложениям кейнсианцев, должны включаться автома тические меры компенсации.

К такого рода мерам, применяемым на стадии депрессии, отно сятся: классическая кейнсианская политика снижения нормы процента (через уменьшение Федеральной резервной системой учетной ставки); общее понижение налоговых ставок; скупка ФРС государственных облигаций на открытом рынке; сокращение обя зательного размера резервов, которые частные банки должны пере давать в распоряжение ФРС; общее увеличение размеров ссуд, пре доставляемых федеральным правительством, гарантий по ссудам и тд. На стадии инфляционного бума, при переходе уровня инф ляции за определенный, заранее оговоренный рубеж должны при ниматься меры противоположного характера.

Наконец, третий тип — это управляемая программа компенсирования цикла. Способы и сроки введения ее в действие определяются соглашением исполнительной власти и конгресса. Фактически речь идет о бюджетном регулировании, при котором (в годы роста частных инвестиций и потребления) ограничивались бы государственные расходы и накапливался бюджетный излишек. Напротив, в периоды спада сокращение деловой активности компенсировалось бы ростом расходов государства, вплоть до образования бюджетного дефицита. От остальных видов антициклической политики последний отличается способом реализации. Например, президент может получить полномочия в установленных конгрессом пределах изменять базисные ставки подоходного налога. Но это будет действием, предпринятым в результате свободного суждения, в нем нет принудительности, которой отличаются автоматические программы.

Повторим: все эти меры не составляют изобретения Хансена, они фактически уже применялись на практике до того, как была написана его книга. Хансен лишь систематизировал и обобщил их. В последующее десятилетие 1960-х годов при президентах Дж. Кеннеди и Л. Джонсоне политика борьбы с циклом была дополнена стратегией широкого использования государственных расходов и бюджетных дефицитов в целях достижения полной занятости и максимально возможных темпов роста. В целом кейнсианская теория экономической динамики получила довольно законченное воплощение на практике.

В мировой экономической литературе последних лет при оценке кейнсианской политики роста и антициклического регулирования превалировал критический настрой. Причиной тому стал кризис кейнсианской теории в 1970-е годы, когда стратегия бюджетных дефицитов (дефицитного финансирования) результировалась в галопирующей инфляции, а попытки стабилизировать экономику национальными средствами были сорваны нестабильностью мирового капиталистического хозяйства (нефтяные шоки, валютно-финансовый кризис и т.д.). Подобный настрой, однако, не представляется оправданным. От любого типа экономической политики нельзя требовать эффективности во все времена; достаточно, чтобы она была результативной на возможно более длительном промежутке времени.

С этой точки зрения "кейнсианские" 1950-1960-е годы в целом выглядят не хуже, а лучше 1980-х годов, когда в наиболее развитых капиталистических странах проводилась консервативная экономическая политика — типа рейганомики и тэтчеризма. Спады в кейнсианский период были слабее, рост выше. Особенно показательно в этом смысле десятилетие 1960-х годов, в течение которого средний темп роста ВНП США достигал 4-4,5 %. В 1980-е годы он понизился до 2-2,5 %'. Такое почти двукратное понижение нельзя объяснить одним лишь повышением "веса" каждого процента роста.

Ведущим критиком неокейнсианской экономической политики "справа" является, как известно, лидер чикагской школы (американского монетаризма) М.Фридмен. Основное его возражение против практической рецептуры кейнсианства состоит в том, что она основана на принципе "точной подстройки под цикл": на стадии бума принимаются рестрикционные, антиинфляционные меры, на стадии спада — меры по взбадривай ию экономики. По Фридмену, такая политика несостоятельна в силу существования "временных лагов" между моментом принятия какой-либо меры и наступлением реального эффекта от ее введения. Поскольку временные лаги довольно велики (от 0,5 до 1,5 года), мероприятия, нацеленные против спада, могут реально подействовать на стадии подъема, и наоборот. [Challenge. September-October 1992. P. 16.]

По Фридмену получается, что кейнсианская рецептура была неэффективной всегда, в действительности же она стала таковой лишь в 1970-е годы. Видимо, в каждой развивающейся экономической системе существует определенный порог управляемости, после которого она усложняется настолько, что попытки централизованного регулирования пропорций теряют смысл и лишь увеличивают общую диспропорциональность. На Западе указанный порог был пройден где-то на рубеже 1960-1970-х годов, когда научно-техническая революция привела к резкому усложнению номенклатуры изделий, их быстрой сменяемости, возрастанию роли мелкого и среднего бизнеса, росту — в геометрической прогрессии — общего числа предприятий и вообще объектов управления. Такая система (в этом М.Фридмен, безусловно, прав) является по отношению к мерам централизованного воздействия весьма инерционной и объективно требует перемещения акцентов на спонтанные, рыночные рычаги саморегуляции. Вот почему кейнсианские меры регулирования, которые были эффективными ранее, перестали быть таковыми в дальнейшем. Приведенные соображения позволяют, на наш взгляд, объяснить также кризис марксистской концепции централизованного планирования в СССР и в странах Восточной Европы в 1980-е годы.

В заключение укажем, что публикации Э.Хансена содержат не только программу текущего регулирования. В них сформулирована долгосрочная стратегическая цель экономического развития. Американский ученый писал, в частности, о "демократическом идеале предоставления всем индивидам разумного доступа к равенству возможностей". Хансен, так же как Кейнс и Харрод, не считал стремление к полному равенству ни возможным, ни желательным, однако, как и они, полагал, "насущно необходимым элиминировать то огромное неравенство, которое существует сейчас". Подобно Кейнсу Хансен рассматривал частные инвестиции в качестве главного средства стимулирования экономического роста, однако в перспективе ориентировался на общество, в котором "полная занятость в экономике будет сочетаться с высоким общественным и частным потреблением"[Quaterly Journal of Economics. February 1976. N 1. P. 6-7, 36.]. В последних работах Хансена особенно подчеркивалась роль социальной сферы. Он, в частности, писал: "Укажите мне на страну с низким уровнем общественных расходов, и я вам назову страну с низким уровнем жизни". И еще: "Даже в Соединенных Штатах, как подсчитано, 100 долл., вложенные в дело образования, вызовут более высокий рост производительности труда, чем 100 долл., вложенные в производственные здания, сооружения, машины и оборудование" [Хансен Э. Послевоенная экономика США. М.: Прогресс, 1966. С. 84,147.].

Читайте также: