КНИГИ >> МАКРОЭКОНОМИКА

Рай Ф. Харрод. "К теории экономической динамики"

Доктор экономических наук, профессор А.Г. Худокормов.

Статистическое изучение вопроса о том, в каком отношении находится поток сбережений к уровню дохода и другим совокупным экономическим величинам, успешно продвигается вперед, и в этом направлении мы ждем больших результатов. Особенно плодотворны эти результаты должны быть с точки зрения эконометрики. Я не отваживаюсь подробно вдаваться в эти вопросы и ограничусь лишь кратким экскурсом в сферу более старомодного теоретического анализа. Подобное исследование может оказать содействие эконометристам, выясняя содержание понятий и выдвигая предположения о возможных связях, требующих изучения. То, что обычно говорится по этому предмету в учебниках, не может быть признано удовлетворительным, а то, что сделано великими учителями в этой области, нельзя отнести к их лучшим работам.

При объяснении причины, по которой лица, делающие сбережения, рассчитывают получить и успешно получают вознаграждение только за акт ожидания — если оставить в стороне риск, — экономисты склонны уделить главное внимание предпочтению во времени. Человек, располагающий свободой выбора, склонен предпочитать определенную сумму денег в настоящее время такой же сумме, которой он мог бы обладать в будущем. Это предпочтение во времени, взятое в широком смысле слова, представляет собою сложный факт действительности, требующий анализа.

Прежде всего надо точно установить, что именно подлежит здесь объяснению. Аристотелю и его последователям казалось странным и неестественным, что можно получить приращение денежной суммы, просто расставшись с деньгами на известный период; они сочли это несправедливым. Если бы в самом деле не существовало никаких веских соображений, оправдывающих такой прирост, процент должен был бы встретить не только моральное осуждение, но нарушил бы важный основной закон экономической науки, а именно тот закон, по которому ничто не приобретается без возмещения. Если бы в обществе с нормальными средствами сообщения и взаимного осведомления оказалось возможным купить что-нибудь и затем перепродать с совершенно чистой прибылью без всякого связанного с этой операцией риска, то спрос на это "что-нибудь" настолько увеличился бы, а цена его оказалась настолько взвинченной, что указанная чистая прибыль была бы скоро элиминирована. В этом состоит процесс арбитража [Имеется в виду сравнительное вычисление цен или курсов на различных рынках, выясняющее, где выгоднее купить или продать товары или иностранную валюту. —Прим. ред.]. Если можно получить выигрыш путем покупки серебра в Нью-Йорке и одновременной продажи его в Лондоне, так что полученная прибыль не будет связана с риском, то покупки в Нью-Йорке и продажи в Лондоне будут столь велики, что цены немедленно понизятся до уровня, который требуется только для покрытия издержек на пересылку.

Если 103 ф. ст. могут быть наверняка получены 1 января 1949 г. в возврат за нынешние 100 ф.ст., можно ли в самом деле считать, что разница в 3 ф.ст. получена даром? Если так, то почему нельзя предложить ту же сумму денег с возвратом 1 января 1949 г. таким образом, чтобы разница в 3 ф.ст. была элиминирована?

Наиболее фундаментальный принцип, который надо привести для объяснения данного явления, — это общеизвестный закон убывающей полезности дохода. Этот закон можно включить в понятие предпочтения во времени в наиболее широком смысле; но его необходимо выделить из более широкого понятия, так как он является более фундаментальным и действует иначе, чем другой элемент предпочтения во времени, который можно назвать чистым предпочтением во времени.

Все мы имеем некоторое представление о природе этого чистого предпочтения во времени. Мы не так живо представляем себе будущее, как настоящее, и выгоду иметь деньги в будущем оцениваем ниже выгоды иметь их теперь. Проф. Пигу связывал это с нашей недостаточной "телескопической способностью" [Economics of Welfare. 2nd. ed. P. 25.]. Кроме того, нас может не оказаться в живых к какому-то моменту в будущем, а благосостояние наших наследников мы не склонны ценить так же высоко, как наше собственное. Желание использовать деньги в данное время усиливается животным аппетитом. Для подобного явления столь же подходящим названием была бы "жадность", как и предпочтение во времени, хотя первое не очень благозвучно. В этом смысле предпочтение во времени представляет собою человеческую слабость, которая, вероятно, сильнее проявляется у первобытного, чем цивилизованного, человека.

Подобное клеймо жадности не может быть поставлено на тех 3 ф. ст., которые получены как бы "даром", — если доказать, что получены они на основе принципа убывающей полезности дохода. Если кто-либо имеет достаточно оснований рассчитывать на доход в 500 ф. ст. в 1948 г. и на 500 ф. ст. в 1949 г. и нет никаких причин предполагать, что его потребности в 1949 г. будут больше, чем в 1948 г., он не будет иметь никакого выигрыша, обменивая 100 ф. ст. из дохода 1948 г. на прибавление 103 ф. ст. к доходу 1949 г. Наоборот, он почти наверняка потеряет от этого. В 1948 г. он должен урезать свое потребление до 400 ф. ст. в обмен на выгоду увеличить его до 603 ф. ст. в 1949 г. Верно, конечно, то, что в течение двух лет, вместе взятых, он будет располагать суммой в 1003 ф. ст. вместо 1000 ф. ст. Но надо принимать во внимание также и полезность этих фунтов. В 1948 г. он воздерживается расходовать фунты с порядковыми номерами от 401 до 500, а в 1949 г. он получает за это фунты с порядковыми номерами от 501 до 603. Каждый фунт из первого ряда номеров будет, очевидно, иметь значительно более высокую полезность, чем каждый фунт из второго ряда, и в высшей степени невероятно, чтобы нищенский излишек в 3 фунта мог компенсировать эту разницу. Здесь можно применить тот же ход доказательства, который Маршалл применял к случаю азартной игры, следуя в этом вопросе Бентаму, как нам об этом напоминает доктор Старк [Economic Journal. 1946. December. P. 601.]. Маршалл, однако, оказался не в состоянии точно использовать эту аргументацию в качестве основания теории сбережения. Между тем сбережение фактически является более важным примером действия этого принципа, чем азартная игра.

Таким образом, существуют две совершенно различные причины, побуждающие предпочитать немедленное расходование денег ожиданию более значительной суммы в будущем. Одна из них заключается в том, что большая сумма может в действительности иметь меньшую полезность позднее, чем меньшая сумма сейчас. Другая причина состоит в недостатке у нас "телескопической способности", вследствие чего мы не в состоянии правильно определить полезность, которую более значительная денежная сумма будет иметь позднее. Надо заметить, что даже в том случае, если бы мы были вполне осведомлены относительно своего будущего положения, совершенно обеспечены и не заинтересованы, а вместе с тем свободны от грубой страсти и аппетита и обладали бы абсолютно точными средствами для предвидения будущего, тем не менее могла бы существовать норма процента, обусловленная убывающей полезностью дохода. Действующая норма процента никоим образом не является показателем, мерилом той разницы, в соответствии с которым люди оценивают будущие удовольствия ниже настоящих. Многие учебники создают у читателя противоположное впечатление. Такое впечатление составляют, по-моему, "Принципы" Маршалла. Нельзя отрицать, что Маршалл привел все необходимые определения и формально правильно обосновал свое утверждение в тексте и примечании. В тексте говорится следующее:

"Мы можем, однако, получить искусственный измеритель для определения нормы учета будущих благ посредством двух предположений: во-первых, человек рассчитывает, что в определенный срок он будет обладать примерно таким же состоянием, какое у него есть теперь; во-вторых, он считает, что его способность извлекать пользу из тех предметов, которые будут приобретаться за деньги, в общем останется без изменения, хотя при этом она может увеличиться в одних направлениях и уменьшиться в других. При этих предположениях мы с уверенностью можем утверждать следующее: если этот человек имеет намерение, но только правильно рассчитанное намерение, сэкономить фунт стерлингов из своих текущих расходов с тем, чтобы через год иметь наверняка (в своем распоряжении или в распоряжении своих наследников) одну гинею [ Гинея — денежная единица, равна 21 шиллингу (фунт стерлингов равен 20 шиллингам). — Прим. ред.], то он учитывает свои будущие выгоды, которые для него вполне обеспечены (в пределах, налагаемых тем, что человек смертей) при годовой норме в 5 %. При этих предположениях норма учета его будущих (достоверных) выгод будет той самой нормой, по которой он ссужает деньги на денежном рынке".

Сколько читателей, прочтя эти строки, поймут их в том смысле, что процентная норма может существовать даже тогда, когда будущие блага не оцениваются ниже настоящих? Приведенные слова представляют собой действительно мастерский образец превращения старого заблуждения в истину таким способом, который скрывает отказ от этого заблуждения. Я подозреваю Маршалла в намеренном повторении им обычной фразы экономистов, будто норма процента отражает учет во времени, так как он руководствовался излюбленной заботой сохранять преемственность в трактовке предмета; между тем в действительности требовалось разоблачить ошибочность старой формулировки.

Некоторые пуристы предпочитают не расчленять широкую идею предпочтения во времени на ее составные элементы, исходя из того, что экономисты должны ограничивать свое внимание рыночными фактами, вроде действительно совершающегося обмена 100 ф. ст. на 103 ф. ст., не интересуясь, какие мотивы скрываются за этими поверхностными явлениями. Достаточно знать, доказывают они, что население предпочитает иметь 100 ф. ст. теперь, чем 102 ф. ст. через год; это объективно устанавливаемый факт; как только мы начинаем доискиваться до причин, объясняющих это, причин, которые недоступны измерению или доказательству, мы запутываемся в лабиринте предположений и теряем свой характер ученых, оперирующих количественными данными. При известных обстоятельствах такое правило можно было бы признать разумным; но не следует возводить его в абсолютный и универсальный принцип экономической науки. Дело экономиста — заниматься исследованием связи между образом действий и целями, а определение последних должно в известной степени устанавливаться самоанализом. Путем самоанализа можно, вообще говоря, с достаточной ясностью различить два рассмотренные выше мотива отказа от сбережения, хотя отсюда не следует, что их относительная сила может быть количественно измерена в каждом частном случае. Принцип убывающей полезности дохода равным образом основывается на наблюдениях, согласно которым степень полезности одинаковых физических предметов, обладающих полезностью, не во всех случаях их употребления одинакова; а в отдельных случаях совершенно ясно обнаруживается, что человеку нет смысла делать сбережения, если урезка его текущего потребления будет для него настолько мучительна, что это лишение нельзя будет возместить реально возможным приростом дохода в будущем. С другой стороны, недостаточная "телескопическая способность" Пигу представляет собой столь же ясное понятие; не трудно подобрать примеры явной непредусмотрительности в поступках. Есть два мотива, обосновывающих важность установления этого различия [Это различие отчетливо сформулировано в известной статье Ф.П.Рамсея, напечатанной в "Economic Journal" (1928. December).].

Во-первых, я сказал, что закон убывающей полезности имеет более фундаментальное значение, чем чистое предпочтение во времени. Область его применения шире — например, при режиме планового хозяйства, в котором объем сбережений устанавливается волей благожелательного правительства. В конце концов чистое предпочтение во времени есть слабость. Допустим, что кто-либо предпочел пожертвовать двумя единицами полезности — полезности, а не денег — в будущем, через 20 лет, считая с сего дня, с тем чтобы получить за них одну единицу сейчас; но за этот срок он, предположим, раскается в своем поступке. К несчастью, у него не будет тогда возможности совершить обратную сделку. Предположим теперь — хотя такое предположение некоторые, без сомнения, сочтут неосторожным, — что правительство способно планировать хозяйство в духе наилучшего удовлетворения интересов своих подданных и что оно не будет принимать во внимание чистого предпочтения во времени, этого вежливого обозначения жадности и господства страсти над разумом. Однако оно, наверное, должно будет считаться с законом убывающей полезности дохода. Возможно, что Советский Союз недостаточно считался с ним в своей первой пятилетке, хотя с точки зрения безопасности его безжалостное сбережение привело к хорошим результатам. Хьюберт Гендерсон утверждал в своей выдающейся работе, где в этой связи справедливо отмечается важное значение закона убывающей полезности, что неравномерное распределение национального дохода Великобритании в голодные сороковые годы, возможно, обусловило такой темп сбережений, который был слишком высок с точки зрения необходимости обеспечить экономическое благосостояние страны на длительный период [Supply and Demand. P. 131-132.]. В данный момент мы живем в условиях режима, при котором объем национальных сбережений в большой степени контролируется государством. Нет ли вероятности, что мы снова слишком форсируем сбережения? Если бы в течение десятилетия случилась война, она оправдала бы любые теперешние издержки. Но, с другой стороны, такие сбережения вызывают длительное угнетение потребителя, который так много натерпелся на протяжении десятилетия и должен нести непрерывный психологический ущерб от ненужного и кажущегося бесконечным аскетизма. Существует, кроме того, угроза, что вследствие слепого увлечения капитальными затратами страна окажется не в состоянии сбалансировать в сроки свои счета с заграницей и тем самым восстановить свой престиж. Все это — достаточно веские соображения в пользу противоположных выводов.

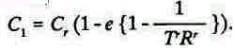

Во-вторых, закон убывающей полезности и чистое предпочтение во времени действуют по-разному в качестве сил, сдерживающих сбережения, и по-разному реагируют на те изменения, которые должны произойти с процентной ставкой или с другими обстоятельствами Дальше я буду для краткости говорить "предпочтений во времени" вместо "чистое предпочтение во времени". Фундаментальная теория о размерах сбережения может быть представлена в форме уравнений. Пусть С1 означает потребление (т.е. доход за вычетом сбережения) первого года и Сr — потребление какого-либо следующего года, года r. Обозначим через е среднюю эластичность кривой [Под "эластичностью" (elasticity) в западной политэкономии понимается степень изменения одних экономических величин в зависимости от изменения других, связанных с ними. В частности, под "эластичностью" кривой полезности дохода имеется в виду такая зависимость, при которой с увеличением дохода на единицу "полезность" средней единицы дохода падает. Если "полезность" единицы дохода падает быстрее, чем растет весь доход, то считается, что "эластичность" "полезности" единицы дохода в отношении его размеров больше 1. Понятие "эластичности" в данном случае используется для выражения "законов", основанных на учении о "предельной полезности". ], изображающей полезность дохода в соответствующей сфере. Пусть T представляет собою ту сумму полезности в данное время, которая равноценна одной единице полезности через год. Таким образом, если годовая норма учета во времени равна 5 %, T будет равно 100/105. Пусть R изображает число фунтов стерлингов, в которое превращается путем накопления по существующей норме процента к концу года один фунт стерлингов. Так, например, при 3% R равно 1,03. Следующее уравнение основано на предположении, что потребности в году r и в году 1 одинаковы. Необходимые поправки, вызываемые колебанием потребностей, могут быть, однако, без всяких принципиальных трудностей внесены путем умножения Сr на коэффициент, выражающий отношение общей величины ожидаемых для года r потребностей к потребности года 1. Следовательно,

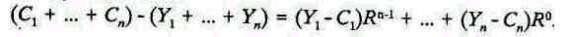

Такое же уравнение может быть дано для выражения отношения текущего года ко всякому будущему году. Если бы вопрос состоял только в обозрении конечного числа будущих лет, взятых вплоть до того момента, когда земной шар испарится в результате ядерного взрыва, допустим n лет, мы получили бы (n -1) однотипных уравнений такого рода вместе с одним последним уравнением тождества, выражающим тот факт, что за весь названный период в целом доход должен равняться потреблению. Пусть Yr представляет собой доход года r из всех источников, за исключением возвращенных сумм прошлых сбережений за этот период и начисленных на них процентов. Тогда тождественное соотношение будет иметь следующий вид:

Я вскоре вернусь к проблеме бесконечного. Эти уравнения могут быть использованы в различных направлениях. Можно теоретически предположить, что человек обладает способностью здраво судить и в состоянии оценить для себя значение величин е и Т. Уравнения покажут ему, как он должен на основании этого суждения планировать свои расходы. Практически, разумеется, представления людей о наилучшем способе удовлетворения своих настоящих и будущих потребностей весьма туманны и далеки от того, чтобы им можно было бы придать количественное выражение.

Тем не менее уравнения могут быть взяты для изображения тенденций. Подставляя вероятные значения е и Т, мы можем сделать вывод о том, какое влияние могут оказать изменения процентной нормы или других относящихся к делу обстоятельств на приток сбережений. Я старательно использовал уравнения в этих целях и пришел к результатам, которые излагаю ниже.

Альтернативно уравнения можно использовать для производства обратных расчетов. Нарастающие итоги величин С1, С2, С3 и т.д. дают возможность, предполагая, конечно, известным значение R, вычислить значения е и Т. Решение этих уравнений таким путем дало бы нам прочное объективное основание для различения в ранее указанном смысле тех влияний, которые обусловлены убывающей полезностью дохода и воздействием предпочтения во времени.

Можно получить некоторые приближенные оценки е для различных уровней дохода независимым путем. Так, например, если будет найдено, что повышение сдельной оплаты труда побуждает человека работать с меньшим усердием, мы можем отсюда заключить, что для него за соответствующим пределом е < 1. Такое открытие не должно нас удивлять. Существует идея, которая исходит из предположения, что е < 1. Согласно этой идее, чтобы человек нес не изменяющиеся по тяжести жертвы в условиях изменяющейся величины его дохода, требуется не пропорциональная, а прогрессивная шкала налогообложения (я ставлю вопрос в таком общем виде, не вдаваясь в сравнения между людьми).

Опытным путем величину е можно определить точнее. Не найдется ли такое сочетание людей в лице управляющих и цеховых старост, которые были бы достаточно заинтересованы в проверке изложенных основных принципов? Конечно, эти испытания нелегко будет осуществить. Допустим, что часть нормального рабочего для оплачивается по обычной тарифной ставке, а остальная часть — по премиальной системе с изменяющейся надбавкой. Работнику должна быть предоставлена полная свобода варьировать число рабочих часов, превышающих то время, которое оплачивается по тарифной ставке. Мы должны начать наш опыт, избрав определенную тарифную ставку и определенную премиальную надбавку, которые в совокупности составляют основной прожиточный минимум и построены таким образом, что типичный работник изберет для себя рабочий день, скажем, продолжительностью в 8 часов, не больше и не меньше. Затем вводится постепенное повышение заработной платы. Тарифная ставка и норма надбавки должны меняться на каждой ступени одновременно, но, вероятно, в разной пропорции, с таким расчетом, чтобы работник по собственной воле по-прежнему предпочитал бы работать 8 часов. Эта двойная вариация, имеющая целью сохранять у работника добровольное желание работать 8 часов, нужна для получения постоянного масштаба, посредством которого мы будем измерять предельную полезность дохода. Масштабом будет служить тягость 8 часов (четырехсот восьмидесяти минут) конкретного вида труда. Эластичность предельной полезности дохода измерялась бы пропорциональным увеличением общего заработка, уплачиваемого за рабочий день, деленным на пропорциональное увеличение нормы премиальной надбавки.

Выдвигаемая мною теория сбережения предполагает, что человек составляет сводку своего вероятного дохода и вероятных потребностей для всех будущих лет. Это вовсе не так неправдоподобно, если мы ограничим его расчет вероятной продолжительностью жизни. Сквозь дымку неопределенности, окутывающую будущее человека, вырисовываются некоторые основные факты, как, например, необходимость сберегать для обеспечения пенсии, или поддержки детей, или в связи с перспективами в отношении заработка. Ненадежность таких расчетов всегда будет очень велика. Теория сбережения может здесь дать только самое грубое приближение: однако она может оказаться пригодной для выявления известных тенденций.

Ввиду трудности теоретического анализа, обусловленной характером самого предмета, было бы полезно в качестве приближения разделить индивидуальные сбережения на две части: 1) те, которые требуются человеку для удовлетворения потребностей на протяжении его жизни, и 2) те, которые предназначаются для передачи по наследству. На практике люди вовсе не делают такого четкого разграничения; тем не менее оно должно помочь разобраться в том узле мотивов, отчасти полуосознанных, которые определяют человеческое поведение. Мы рассмотрим также и вопрос о сбережении корпораций.

Объем сбережений, которые человек делает для себя лично (см. выше, пункт 1), определяется такими факторами, как ожидание роста дохода, роста потребностей и вероятной неспособности зарабатывать в последней фазе жизни. До известной степени первый и второй из этих факторов могут уравновешивать друг друга, и вопрос об обеспечении пенсий будет тогда преобладающим мотивом. Если он не стремится к тому, чтобы его пенсия равнялась получаемому им во время работы доходу, то его расчеты обусловлены не предпочтением во времени, но правильным осознанием того, что потребности человека в пожилом возрасте должны быть меньше его потребностей в расцвете сил. Если человек не руководствуется соображениями предпочтения во времени, он должен будет перераспределить во времени свое потребление таким образом, чтобы увеличить его (в отношении к своим потребностям) до такой степени, которая понизит его предельную полезность в размере, равном норме процента. При нулевом проценте он будет сохранять постоянное отношение объема своего потребления к размеру своих потребностей, а тем самым и постоянную предельную полезность этого потребления. Если он исходит из предпочтения во времени, он будет стремиться увеличить (или уменьшить) свое потребление таким образом, чтобы его предельная полезность в году r составила 1/R'T' его предельной полезности в году 1. Приведенные мною уравнения выражают этот факт. Они могут быть использованы для анализа вероятной обеспеченности существования, создаваемой сбережением за срок жизни человека, если предполагаемый срок жизни представлен величиной n. При анализе обеспеченности наследников придется, по-видимому, довольствоваться менее определенными предположениями.

В таком обществе, где численность населения и состояние техники неизменны, сбережение первой категории сводится к нулю. Люди каждого поколения будут сберегать для себя самих, но старшие по возрасту группы населения будут одновременно растрачивать равное количество средств.

Не столь ясно видно, что сбережение для наследников (см. выше, пункт 2) также должно свестись к нулю; такое предположение может быть оправдано, если взять очень длительный промежуток времени, что было бы нереально даже при нашем схематическом анализе. Если общество имеет стационарный характер во всех других отношениях и существует мнение, что оно сохранит его и дальше, то было бы ошибочным предполагать, что в нем не должно происходить никакого сбережения на том основании, что наследники будут располагать таким же доходом, каким располагали те, кто оставляет наследство, и что передача наследникам добавочных средств потребления не будет сопровождаться никаким выигрышем полезности. Может оказаться целесообразным сделать какой-нибудь запас для обеспечения их в раннюю пору жизни, когда затруднительно по техническим причинам использовать часть тех доходов, которые будут получены в более зрелом возрасте. Нет уверенности в том, что тот или другой наследник будет способен зарабатывать столько же, сколько его отец. Полезно заранее предусмотреть обеспечение на случай всяких непредвиденных обстоятельств. Пока продолжает существовать какой-нибудь положительный процент, будет существовать и выигрыш полезности, даже если бы наследник мог фактически зарабатывать постоянно столько же, сколько и его отец. Другими словами, мотив к сбережению, представленный в наших уравнениях, всегда применяется до некоторой степени к сбережениям в пользу наследников, хотя, без сомнения, с убывающей силой. Кроме того, незаработанный доход является приятной вещью, он предоставляет свободу действий, возможность при желании посвятить свою жизнь благородным, хотя и не связанным с коммерцией, целям. По всем этим причинам отец может быть расположен пожертвовать некоторыми полезностями в настоящем, чтобы иметь возможность прибавить их к сумме, передаваемой по наследству. Ошибочно предполагать, что в стационарном обществе все эти вещи уже настолько хорошо продуманны, что живущему поколению не остается ничего больше делать, как только передавать дальше полученное в наследство богатство. Указанные приятные вещи, по-видимому, увеличивают в расчете на каждый фунт полезность некоторой небольшой части текущего дохода, но, во всяком случае, не большей его части. Потребуется, следовательно, труд очень многих поколений людей в стационарном обществе, чтобы создать всю сумму полезностей, которые можно было бы считать оправданием некоторых сбережений. Сумма этих сбережений, вероятно, должна стремиться к уменьшению в каждом поколении.

В таком обществе при постоянной процентной ставке не будет вовсе никакого спроса на сбережения. Понадобится поэтому понижающаяся норма процента, чтобы добровольные сбережения могли бы получить применение.

Остается вопрос о корпоративных сбережениях. Последние нельзя рассматривать как особый, третий вид сбережений, который следует прибавить к двум видам личных сбережений для определения их общего объема. Признаком их различения является мотив сбережений. Под личным сбережением мы понимаем стремление изменить поток доходов таким образом, чтобы он принял более выгодное направление, и обеспечить себя на случай непредвиденных жизненных обстоятельств. Сбережение корпораций, к которому следует присоединить некоторые сбережения производителей, работающих самостоятельно, стимулируется главным образом желанием предпринимателей обеспечить себе средства для расширения дел без риска поплатиться потерей контроля или чрезмерно расширить фиксированные затраты. Хотя этот вид сбережений вызывается различными мотивами, его результаты выражаются в том, что отдельные лица, будь это акционеры или предприниматели, обеспечиваются дополнительным капиталом, который служит им источником удовлетворения уже классифицированных нами частных нужд. В силу этого сбережения корпораций не могут явиться дополнением к личным сбережениям, а являются только частью последних. В том размере, в каком растет сумма средств, вложенных человеком в корпоративное предприятие, он освобождается от необходимости делать сбережения из своего личного дохода для обеспечения себя на случай непредвиденных жизненных обстоятельств. Отсюда, впрочем, не следует, что можно пренебрегать значением корпоративных сбережений как особой составной части общей суммы сбережений. Надо полагать, например, что общая сумма сбережений корпораций превышает ту сумму, которую захотели бы сберегать все отдельные лица, вместе взятые, для своих личных надобностей. Но еще гораздо более вероятно, что vis inertiae или коммерческая амбиция побуждает многих частных лиц делать посредством своего участия в имуществе и в делах корпораций больше сбережений, чем они были бы расположены делать для обеспечения своих личных нужд. Я буду называть излишек такого рода прибавочным сбережением корпораций (surplus corporate saving); чтобы получить совокупный итог всех сбережений общества в целом, надо указанный излишек прибавить к тем личным сбережениям, которые обусловлены основными рассмотренными выше частными мотивами.

В стационарном обществе чистое корпоративное сбережение обычно равнялось бы нулю, хотя отдельные фирмы должны были бы делать положительные корпоративные сбережения в пределах, определяемых необходимостью возмещения случайных потерь других фирм.

Однако там, где размеры населения и уровень техники неизменны, но где отдельные лица продолжают сберегать для увеличения того имущества, которое переходит из поколения в поколение, требуется понижение процентной нормы. Поскольку это понижение стимулирует все более окольные методы производства — а это единственный путь, на котором новые сбережения отдельных лиц могут быть использованы, — оно будет стимулировать корпоративные сбережения и через них прибавочное сбережение корпораций. Как только более окольные методы производства станут давать прибыль вследствие падения процентной ставки, предприятия захотят финансировать их за счет собственных средств. Это побуждение, по-видимому, увеличит совокупную сумму сбережений общества. А это в свою очередь сделает необходимым дальнейшее и еще большее понижение процентной ставки, если должно поддерживаться постоянное поступательное движение. Я предлагаю внимательно рассмотреть представление о длительном понижении процентной ставки и о соответствующем темпе этого понижения.

Таким образом, при неизменной численности населения и неизменной технике в процветающем и обеспеченном обществе в течение очень продолжительного периода вполне может действовать фактор расширения. Если все идет нормально, методы производства неуклонно будут становиться все более окольными.

Здесь было бы уместно рассмотреть возможное влияние понижающейся процентной ставки на размер сбережений. К сожалению, представляется невозможным дать на этот вопрос определенный ответ. Мы уже показали, что понижение процентной ставки должно, по-видимому, вызвать поток корпоративных сбережений, которого не было при других условиях. В том секторе, где происходит сбережение для потомства, представляется невозможным делать на этот счет какие-либо догадки. Кассель утверждал, что сбережения этого рода должны, по-видимому, сильно сократиться, когда норма процента упадет ниже определенной критической точки. Но его аргументация в значительной мере основана на личных впечатлениях, и вряд ли можно что-либо прочно построить на таком основании. Остаются сбережения, связанные с потребностью сберегателя обеспечить себя самого в течение своей жизни, а эти сбережения предназначены для того, чтобы быть впоследствии израсходованными. Я буду называть эти сбережения по форме кривой горбообразным сбережением (hump-saving). Может ли понижение процентной ставки вызвать сокращение этого горба?

Я рассмотрел проблему в свете наших уравнений, придавая величинам е, Т и R широкий диапазон значений в границах вероятности. Во всех случаях эти сбережения должны, по-видимому, уменьшаться с понижением процентной ставки. Маршалл несколько догматически высказывается в том смысле, что при повышении процентной ставки можно ожидать соответственного увеличения сбережений. Возможно, что он тайно делал вычисления, подобные моим! Новейшие руководства не всегда следуют в этом вопросе за Маршаллом.

Я пришел к неожиданно решительным выводам. В качестве образца я беру человека, который делает сбережения в ранние и средние годы жизни с целью приобрести себе пожизненную ренту после ухода от дел. Всякие будущие непредвиденные поступления из других источников, не охватываемые пенсией в отставке, которые могут встретиться на протяжении жизни сберегателя, можно легко включить как дополнительную сумму пенсионного обеспечения. Как раз по поводу случаев подобного рода сложилось распространенное мнение, что высокий процент, вероятнее всего, приводит к уменьшению сбережений. Я подозреваю, что эта распространенная точка зрения проистекает из игнорирования сложной природы процента, игнорирования того факта, что вместе с высоким процентным доходом возрастает и та его часть, которая может в свою очередь обратиться в сбережение. Во многих разобранных мною случаях повышение нормы процента способствует уменьшению той урезки потребления, на которую отдельный человек вынужден идти в первые годы, чтобы быть в состоянии поддерживать свое потребление на более высоком уровне на протяжении всей жизни; и тем не менее во всех этих случаях он делает по совокупности больше сбережений в течение своей жизни.

Быть может, те, кто настаивает на утверждении, что понижение нормы процента увеличивает объем сбережений, имеют в виду только его непосредственный результат. Я должен подтвердить их мнение в том смысле, что в определенных случаях это понижение теоретически должно повлечь за собой непосредственное сокращение потребления в большей степени. И все же можно, однако, сомневаться в том, насколько правильным будет мнение, будто прямым результатом понижения процента явится рост сбережений. Если сбережение относится к типу преднамеренного горбообразного, сберегатель обычно склонен работать несколько более экстенсивно, и едва ли он способен немедленно изменить свой образ мыслей и привычки, как только произойдет изменение процентной ставки.

Кроме того, обычный анализ ограничивается рассмотрением случаев эпизодического понижения процентной ставки. Но, когда это понижение становится длительным, исчезает разница между непосредственным и позднейшим результатом. Горб сбережений, относящийся к какому-либо отдельному промежутку времени, воплощает в себе сбережения людей всех возрастов; он представляет собою поперечное сечение, в плоскость которого попадают и близкие, и более удаленные последствия понижения нормы процента. Мы должны, следовательно, иметь в виду только общее влияние понижения процента на горбообразное сбережение; в этом случае разница между непосредственными и более отдаленными результатами исчезает. Если эпизодическое понижение нормы процента вызывает уменьшение горба в той части, которая затронута этим понижением, то длительное понижение этой нормы должно сопровождаться одновременным уменьшением объема всего горба сбережений в той степени, которая определяется совокупным результатом понижения процента. Ускорения и замедления этого процесса, без сомнения, также должны быть рассмотрены, но я не буду заниматься ими в этой вступительной работе, посвященной теории динамики. Найдутся также охотники допытываться, что произойдет при изменении самой степени понижения или ускорения, с которым происходит понижение, если кривая дает излом. Здесь, вероятно, сказывается настойчивое стремление специалистов экономической статики добраться в попятном движении до знакомой почвы статического анализа, поскольку его методы, вероятно, лучше подходят, когда имеешь дело с изломами. Поэтому я исключаю данный вопрос из настоящего изложения.

Очень неясно обстоит дело со значением величины е. В моих вычислениях я исходил из альтернативных предположений, которые давали для нее значение между 0 и 1. Для Т я принимал значение между единицей (отсутствие предпочтения во времени) и величиной несколько большей 0,96. Последняя представляет довольно сильное предпочтение во времени, поскольку предполагается, что в начале своей деятельности человек будет принимать единицу полезности (но не дохода) в данный момент равной не менее чем 4 единицам полезности (но не дохода) через 40 лет.

По-видимому, сбережение характеризуется гораздо большей чувствительностью к изменениям процентной ставки, когда е высоко, равным образом его чувствительность несколько повышается, когда Т находится на низком уровне, т.е. когда имеется сильное предпочтение во времени.

Общий вывод из всего этого анализа остается неопределенным. Прибавочное сбережение корпораций, вероятно, растет по мере понижения процентной ставки, тогда как горбообразное сбережение, вероятно, понижается; влияние, оказываемое на сбережение для потомства, остается неизвестным.

Что происходит, если принять во внимание остальные факторы повышения? Когда население растет, а техника находится на неизменном уровне, дело представляется так, что горбообразная часть накопления капитала имеет тенденцию увеличиваться в той же степени, что и население. Горбообразная часть представляет сумму всех капиталов, предназначенных для расходования ныне живущими людьми. При неизменной численности населения расходование в точности уравновешивается горбообразным сбережением более молодых людей. Так как при постоянно растущей численности населения число горбов увеличивается, то размер их общей суммы должен увеличиваться в том же темпе, что и рост самого населения. Горбообразные накопления будут, следовательно, увеличиваться таким темпом, при котором (если этот же темп увеличения будет иметь место и на остальных участках накопления) спрос на новый капитал должен — при постоянной процентной ставке — в точности удовлетворяться.

В этом случае, как и во всех других, можно ожидать, что сбережения корпораций должны варьировать в соответствии с потребностью в них и, следовательно, становиться положительными при возрастании населения, увеличиваясь настолько, что отношение величины их прироста к существующей наличной сумме накоплений корпораций будет равно отношению прироста населения к существующей численности населения. В общем, следовательно, можно грубо предположить, что та часть всех сбережений, которая состоит из нового прибавочного сбережения корпораций, будет иметь положительное значение и сохранять устойчивое отношение к величине нового горбообразного сбережения и к приросту населения.

Что можно сказать о сбережениях для потомства? Может ли передаваемое по наследству накопление возрастать с такою же скоростью с какой растет население? Осуществление этого условия означало бы суровое испытание для населения, у которого доход на душу не увеличивался. Надо напомнить, что чем быстрее растет население, тем больше живущее поколение должно урезывать свой прожиточный минимум, чтобы достигнуть этой цели для своих преемников. Возможность достижения этой цели не исключена; в действительности она может быть и превзойдена. Многое, несомненно, зависит от уже достигнутого обществом уровня благосостояния, от того, какое значение имеют для удовлетворения животных аппетитов те полезности, которыми надо пожертвовать ради удовольствия преемников.

Вывод таков: каждому поколению надо прибавлять к совокупности унаследованного им богатства такую долю, которая позволила бы следующему поколению наследовать в среднем на душу населения столько же, сколько приходилось на душу в предыдущем поколении. Только при этом условии вся сумма сбережений в обществе будет достаточной для удовлетворения всего спроса на капитал при постоянной процентной норме.

Из сравнения условий при неизменной и растущей численности населения, во всяком случае, ясно, что вероятность накопления при понижении процентной ставки в первом случае больше. В этом случае вообще нет потребности в новом капитале, если процентная ставка постоянна, тогда как средняя сумма имущества, передаваемая по наследству, почти определенно должна несколько увеличиваться, так что при неизменном проценте мы можем уверенно ждать избытка сбережений. Во втором случае остается неясной даже сама вероятность существования такого избытка.

Нам остается, наконец, рассмотреть рост выпуска продукции на душу населения. И здесь вновь сбережения корпораций и прибавочные сбережения корпораций должны, по-видимому, положительно реагировать на дополнительный спрос, обусловленный техническим прогрессом.

Предполагая е и Т постоянными при росте дохода, можно считать, что горбообразное сбережение будет расти пропорционально доходу, а следовательно, и спросу на сбережения. Но е и Т, по-видимому, не остаются постоянными. Относительно е мы, по-моему, в полном неведении. На этот счет я не встречал никаких указаний.

Я опасаюсь, что этот довольно длительный анализ не завершится каким-либо ясным выводом. Имеется, правда, один отрицательный вывод. Он выражается в том, что предположение, будто норма сбережения должна в точности обеспечивать непрерывный рост производства при постоянной процентной ставке, представляется лишенным твердого основания. Желательно подвергнуть рассмотрению вопрос о том, как должно обстоять дело при постоянном повышении или понижении процентной ставки, что для нас особенно важно.

С положительной стороны представляется ясным, что при неизменной или сокращающейся численности населения скорее требуется понижение, а не повышение нормы процента. Это обнаруживается уже в грубой теории динамики Адама Смита. Кроме того, можно считать вероятным, что при неизменной численности населения и растущей величине дохода на душу добровольные накопления будут расти быстрее дохода или быстрее, чем требования на них, за исключением тех накоплений, увеличение которых вызывается ростом капиталоемких изобретений. Это, по-видимому, почти наверняка происходит в том секторе, который мы назвали участком горбообразных накоплений. Относительно накоплений для потомства такое предположение менее обоснованно. Не следует игнорировать возможности такого прилива массы сбережений, который требует понижения процентной ставки, особенно при неизменной численности населения.

Нетрудно собрать статистические сведения, которые могут пролить свет на все эти отношения. В настоящее время имеются способы быстро подсчитывать величины общего и душевого дохода, а также общие размеры капитала. Отношение между ростом общей суммы капитала и ростом капитала, переходящего после смерти по наследству до вычета и после вычета налогов на наследство, требует внимания, поскольку оно должно выявить связь между горбообразным сбережением и сбережением для потомства. Но здесь необходимо предупредить о большой опасности попасть в западню. Все, что тут было сказано, касается склонности к сбережению; мы видели, что для того, чтобы образующиеся сбережения поглощались, могут потребоваться непрерывные изменения процентной ставки. Я не буду предвосхищать вопросы, возникающие при рассмотрении концепций Кейнса об инертности процентной ставки. Достаточно сказать, что мой анализ касался взаимоотношений, складывающихся в хозяйстве, которое развивается при ставке процента, соответствующей потенциальному оптимизму. Очевидно, что не всякое хозяйство развивалось таким образом. Мы встречаемся здесь не только с вопросом о нарушениях, обусловленных промышленным циклом, но также с вопросом о хронической тенденции к депрессии. Эта последняя проблема встала с 1920 г., если не раньше, и особенно четко с 1929 г. — фактически с начала того периода, для которого имеются наиболее полные статистические данные. Все это должно было иметь своим последствием искажение изложенных мною отношений, что необходимо иметь в виду при истолковании статистического материала.

Я до сих пор не упоминал о предмете, имеющем весьма важное значение для разобранных нами вопросов, — а именно об омертвленном долге (dead weight debt) [Часть национального долга Великобритании, не представленная инвестициями или самоокупающимися затратами. Она включает постоянную задолженность Английскому банку, под обеспечение которой банк производит эмиссию банкнот. Эта задолженность выступает как кредитовая статья в отчетах эмиссионного отдела банка. — Прим. ред.]. Потребность в капитале рассматривалась здесь в связи с увеличением капитала, вызванного ростом дохода. Норма, по которой потребность в капитале может увеличиваться при разных обстоятельствах, сравнивалась нами с другой нормой, по которой частные лица (и компании) могут добиваться увеличения накоплений. Но с точки зрения сберегающих лиц, которую не надо смешивать с взглядами лиц, использующих сбережения, в срочные накопления включается и омертвленный долг. Когда этот долг невелик, он не оказывает большого влияния. Но в Великобритании национальный долг в настоящее время играет роль преобладающей величины, сравнимой по своему порядку со всем реальным капиталом страны. Возьмем простой пример, когда доход и потребность в капитале увеличиваются по норме 2 % в год. И по той же норме, 2 % в год, отдельные лица и акционерные общества расположены увеличивать накопление капитала. Это представлялось бы наиболее гармоничным положением дел, при котором норма процента могла бы оставаться постоянной. Но если половина всей массы ценных бумаг состоит из обязательств по омертвленному долгу, то готовность частных лиц делать добавления к своему капиталу при норме 2 % годовых могла бы доставить промышленности вдвое больше капитала, чем ей требуется.

Можно возразить, что искусственно стимулированное во время войны разбухание омертвленного долга должно было после войны резко ослабить склонность к сбережению. Так, вероятнее всего, обстояло дело в Великобритании, где после второй мировой войны искусственно вызванные сбережения были рассредоточены в гораздо большей степени, чем после первой мировой войны, когда они были сильнее сконцентрированы в руках спекулянтов. Возможно, что в результате этого избытка сбережений нам теперь в течение многих лет придется испытывать недостаток добровольных сбережений для удовлетворения даже нормальных требований. Время покажет. Избытки сбережений военного времени будут постепенно усваиваться системой, и вместе с этим возобновится нормальная тенденция к накоплению. Когда это произойдет, наличие большого омертвленного долга создаст условия для того, чтобы это накопление оказалось выше, чем те требования, которые были выяснены в ходе предыдущего анализа для каждого из рассмотренных случаев.

Теперь пора вернуться к вопросу о непрерывном поступательном движении. Мы видим, что это не может быть достигнуто иначе, чем путем непрерывного повышения или понижения процентной ставки. Это положение необходимо рассмотреть подробнее.

В цивилизованном обществе при любой системе хозяйства заглядывают несколько вперед; необходимо обеспечить себя оборудованием; отдельные лица ссужают деньги под обеспечение. Принимаются во внимание будущие оценки. В прогрессирующем обществе широкие планы связываются с перспективой роста стоимости факторов производства [Согласно теории "предельной производительности", стоимость каждого "фактора производства" (в частности, машин) определяется тем доходом, который приносит добавление единицы данного "фактора" при неизменном количестве других (в частности, рабочей силы). Чем "производительнее" "фактор", тем выше его стоимость.], выраженной в производимой ими продукции. Но если отдельное лицо может при известных условиях заложить свой будущий доход, само общество не в состоянии коллективно предвосхищать хорошие времена; оно должно дожидаться их наступления.

Механическое оборудование представляет собою связующее звено между настоящим и будущим. Есть эффективные организации, которые используют свой опыт и умение в отношении разных форм производства и торговли и, как можно думать, будут применять их и дальше. Ожидаемый доход от использования оборудования и от акций находит отражение в их нынешних ценах. Допускаются поправки, обусловленные неопределенностью ситуации; известную роль играет процентная ставка. Норма процента регулирует также текущую ценность обязательств по выплате будущих рент. Эти предстоящие рентные доходы могут определяться (а могут и не определяться) на основе предвидимых доходов от существующих установок или предприятий. Оценки этих различных титулов на доходы давно установлены на организованных рынках.

В реальном мире нет непрерывного прогресса. Изобретения совершаются нерегулярно, и имеют место трудности, обусловленные промышленным циклом. И будущее неизбежно связано с большой неопределенностью. Поэтому нельзя ожидать, чтобы курсы ценных бумаг на организованных рынках следовали непрерывному прогрессивному движению.

Тем не менее мы вправе рассмотреть вопрос о том, имеется ли на организованных рынках тенденция предвидеть в котировках длительные понижательные или повышательные движения процента. Идя глубже, мы ставим вопрос, в какой мере получение взаймы денег по фиксированной процентной ставке на определенный ряд лет или без даты погашения совместимо с регулярным движением процента вверх или вниз.

Рассмотрим 2,5-процентные облигации, подлежащие выкупу к определенной дате через 20 лет, и предположим, что они теперь оценены по курсу 95,25. В принципе это может означать любое из бесконечного числа суждений о будущем движении процентной ставки. Из них самое простое состоит в том, что нынешний процент составляет (приблизительно) 2,75 и что движения вверх и вниз за этот период примерно одинаковы. Но с той же вероятностью это может означать, что в данное время процент составляет 3,5 и что он будет непрерывно снижаться до 2 % на протяжении 20-летнего интервала. Это означало бы также, что мы представляем движение стоимости нашей облигации по правильной кривой, которая поднимается в первые годы и принимает последовательно ряд значений, существенно превосходящих номинальную стоимость облигации. Это может означать и много других подобных вариантов.

Какому из них будет отвечать наша нынешняя оценка, можно установить путем сравнения ее с котировками курса облигаций, имеющих иные сроки погашения. Предположение, согласно которому курс облигаций выражает твердое убеждение в том, что движение нормы процента будет иметь регулярный характер, ведет по общему правилу к парадоксальным результатам. Так, предположение, что процент движется с 3,5 до 2 в течение 20 лет, придало бы 2,5-процентной облигации со сроком погашения через 10 лет меньшую стоимость (приблизительно по курсу 94), чем такой же облигации, подлежащей погашению через 20 лет.

Курс бумаг, не имеющих срока погашения, становится неопределенным, если не поставить предела понижению процента. Сделаем допущение, что процент понизится до 2 к концу 20-летия. Бессрочные 2,5-процентные облигации имели бы курс примерно 112,5. Подобная оценка рядом с той, которая устанавливалась бы для упомянутых раньше 2,5-процентных облигаций с точным сроком погашения, явилась бы парадоксом. Но если экстраполировать арифметическое понижение процента на 10 лет дальше, именно до 1,25 %, то 2,5 % консоли [Консоли — 2,5 % (первоначально 3 %) английская консолидированная рента. Прим. ред.] стояли бы приблизительно на уровне не ниже 150.

Эти результаты не соответствуют каким-либо известным нам фактам поведения на рынке. В условиях колебаний, вызываемых движением промышленного цикла, такая предвосхищаемая котировка едва ли возможна. Но даже если исключить влияние промышленного цикла, трудно представить, как могли бы на такой основе котироваться на рынке бессрочные ценные бумаги. Между тем это имеет важное значение, поскольку обыкновенные акции, эмитируемые надежными компаниями, сами по себе представляют требования на доход, для которых конечный срок уплаты не установлен. Поэтому курс, по которому рынок принимал бы выпуск этих акций, совершенно естественно связать с курсом бессрочных надежных ценных бумаг, допуская снижение против него в пределах, достаточных для покрытия дополнительного риска. А котировка этих акций представляет собой, пожалуй, наиболее важный канал, посредством которого оказывает свое влияние норма процента, поощряя или задерживая промышленную экспансию.

Те, кто предполагает непрерывное снижение нормы процента, могут выдвигать различную аргументацию. Они могли бы принять — и это на первый взгляд казалось бы более реалистическим подходом, — что норма процента устанавливается от времени до времени сообразно со складывающимся к этому моменту отношением предложения и спроса, так что каждое очередное снижение является неожиданностью для рынка и поэтому не учитывается в предшествующих котировках.

Предложение состоит из совокупности всех сбережений, включающей и текущие сбережения, а спрос — из всех активов, включая обязательства по омертвленному долгу, а также текущее прибавление к активам или планируемые активы. Эти два итога имеют одну общую статью, а именно — совокупность всех прошлых сбережений, равных общей сумме наличных активов и имущественных прав; по этой причине норма процента должна меняться в соответствии с текущими решениями о создании новых активов и текущими решениями делать сбережения за счет дохода — с таким расчетом, чтобы было обеспечено равенство между этими двумя рядами решений. Однако этот метод почти в такой же мере нереалистичен, как и другой.

Уже существующие активы и имущественные права всегда больше новых добавлений к ним. Нельзя предполагать, что рынок будет подвергать переоценке этот огромный запас каждый раз, как только будет обнаруживаться случайное нарушение равновесия между планируемыми приростами спроса и предложения. Нельзя исходить из предположения, что рынок не примет во внимание последующий ход дел и согласится поднять курс активов до отметки 200 (с целью поглощения текущих сбережений), тогда как достоверно известно, что в ближайшем будущем он снова упадет до 100.

Тот факт, что на деле этого не происходит, отчасти объясняет, почему экономисты были вынуждены ввести такие понятия, как принудительное сбережение, вынужденная растрата сбережений (involuntary dis-saving), расхождения между суммой сбережений ex-ante и ех-post [Метод сопоставления сбережений (и инвестиций) ex-ante и ex-post введен так называемой "шведской школой" западной политэкономии (Г.Мюрдаль, Б. Один и др.). Сбережения ex-ante — ожидавшиеся в будущем, предполагавшиеся сбережения; сбережения es-post — сбережения, которые фактически имели место. Расхождения между предполагавшимися и фактическими сбережениями (и инвестициями) играют существенную роль в современной западной теории вообще, в теории циклических колебаний в частности. Причем главная роль в определении ситуации на рынке отводится явлениям, рассматриваемым с позиций ex-ante. Тем самым определяющее значение в объяснении экономических явлений придается не объективным закономерностям, а субъективным, психологическим факторам — оценкам и "ожиданиям". — Прим. ред.] или между капитальными затратами ex-ante и ex-post; этим же объясняется и переход экономистов к кейнсианской теории, которую я предполагаю рассмотреть в следующей лекции.

Экономисты считали, что в мире идеальных понятий существует такая банковская политика, реализация которой может предотвратить принудительные сбережения — или расхождения между капиталовложениями ex-ante и ex-post. Я, напротив, утверждаю, что экономическая теория до сих пор не выдвинула ценных положений по вопросу о том, как будет реагировать норма процента в ответ на идеальную банковскую политику, предназначенную поддерживать непрерывный прогресс. Теория статики предполагает, что сбережения равны нулю, и сюда не подходит. Теория динамики следует за концепцией непрерывного понижения процентной ставки. Но я не думаю, чтобы мы встретили рыночные условия, где бы такое положение стало реальностью.

Читайте также: