ТЕНДЕНЦИИ >> РЫНОК НЕДВИЖИМОСТИ

Застой на жилищном рынке грозит перейти в падение

В ближайшие полгода российский жилищный рынок останется в застойном состоянии. Прежнее слабое восстановление прекратится. Цены, вероятно, вновь незначительно снизятся. К такому заключению пришли специалисты Центра экономических исследований Института глобализации и социальных движений (ИГСО). В дальнейшем под влиянием внешних и внутренних причин можно ожидать крах рынка и разорения ряда строительные монополии. Они, вероятно, будут поглощены промышленными корпорациями и государством. Крах рынка снимет с экономики России тяжелое бремя, но ожидать его стоит не ранее весны-лета 2011 года. Текущее положение на рынке жилья противоречит общеэкономическим процессам и поддерживается искусственно.

В 2009 году правительство из опасений вызвать лавинообразное банкротство банков предотвратило крах рынка недвижимости. Наступившая вскоре мировая стабилизация позволила рассчитывать на скорее возвращение экономики к докризисному виду. «В результате ситуация была заморожена: цены остались чрезмерно высокими, а продажи чрезвычайно низкими. Удушающее воздействие на российскую экономику дорогой недвижимости целиком сохранилось», - отмечает Борис Кагарлицкий, Директор ИГСО. По его словам, высокая стоимость жилья ограничивает возможности потребителей, не менее, чем дорогая ипотека. Строительная сфера остается наиболее паразитической в национальном хозяйстве РФ. Это мешает промышленному развитию страны. При этом финансовое положение строительных компаний и связанных с ними структур остается тяжелым и принципиально не улучшилось за 2009-2010 годы. Нарушение макроэкономического равновесия легко может сделать их неплатежеспособными.

После пережитой в 2009 ― первой половине 2010 годов «посткризисной» эйфории в российской экономике вновь складывается сложная ситуация. На рынке труда возрастает напряженность. Потребительский спрос снижается. «Хотя сырье и ценные бумаги вернулись на планете к ценовым показателям до весеннего обвала рынков, это не обещает ничего хорошего. Стабильность мировой экономики крайне шатка. Новое снижение мировых цен на сырье способно резко обострить ситуацию в российской экономике и вызвать отложенный крах рынка недвижимости», - полагает Василий Колташов, руководитель Центра экономических исследований ИГСО. По его оценке, правительству может не хватить ресурсов для полной остановки падения. Власти будут спасать отдельные банки и строительные компании. Остальным для получения наличности придется пойти на распродажу скопившихся объектов. Медленное снижение цен может возобновиться уже зимой. Но радикальные перемены ждут рынок позднее.

За первую половину 2010 года цены на жилье в России выросли более чем на 1%. В этот период отмечалось легкое оживление рынка. Наблюдатели констатировали рост сделок. Продавцы стали менее охотно, чем в 2009 году идти на скидки. Но общее состояние жилищного рынка осталось угнетенным. Повышение стоимости отечественной недвижимости шло вопреки мировой тенденции ― росту предложения и сокращению спроса. Приход осени не оправдал оптимистических прогнозов: в середине октября рост цен остановился. Вопреки высоким нефтяным ценам в отечественной сфере продаж жилья начали проявляться последствия летней засухи. Снижение розничных продаж создало условия для ухудшения климата во всех областях экономики связанных с внутренним рынком России. Естественно, что жилье ― самый дорогой «потребительский товар» в числе первых должен был ощутить начавшиеся перемены.

ТЕНДЕНЦИИ >> РЫНОК НЕДВИЖИМОСТИ

Обзор столичного рынка недвижимости: осень 2010

Надежды риэлторов и застройщиков, возлагаемые на осень 2010 года, увы, не оправдались. Сезонного всплеска спроса, а вместе с ним и прогнозируемого роста цен на недвижимость в столичном регионе продавцы так и не увидели. На фоне слабого экономического восстановления и растущего предложения жилья средняя цена квадратного метра в столице с начала сентября выросла лишь на 0,4%, достигнув отметки $4011 за метр.

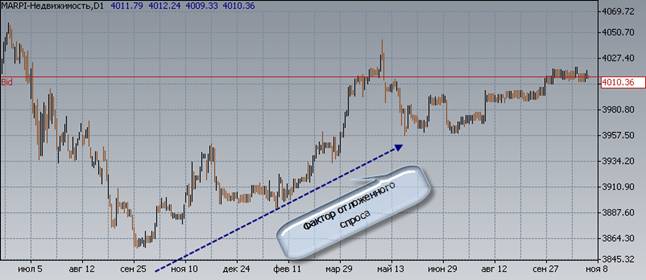

Изменение индекса MARPI (Moscow Average Realty Price Index) в 2010 году

Изменение индекса MARPI (Moscow Average Realty Price Index) в 2010 году

Конечно, формально цены, рассчитанные по индексу MARPI, продолжают с начала июля двигаться в восходящем канале, но за четыре месяца котировки прибавили лишь 1,3%, а сначала года прирост по индексу составил скромные 3%, что не покрывает даже динамику официальной инфляции, которая по итогам 10 месяцев уже достигла 7%.

Разбираясь в причинах подобной стагнации цен, можно в первую очередь отметить наиболее фундаментальный фактор – соотношение спроса и предложения. Так, вспоминая вторую половину 2009 года, когда цены на жилую недвижимость достигли своего дна, на рынке наблюдались некоторые перекосы в сторону превышения спроса. К тому моменту, потенциальные покупатели, которые до этого откладывали покупку, ожидая дальнейшего падения цен, теряли терпение и включались в процесс поиска жилья, поскольку видели, что стоимость квадратного метра более не снижается. В тоже самое время, продавцы намерено придерживали некоторые объекты, не желая их реализовывать по еще низким, как им казалось, ценам. Как итог, подобный дисбаланс привел к началу плавного повышению цен на жилье с осени 2009 года.

Изменение индекса MARPI (Moscow Average Realty Price Index) в 2009-2010 гг.

Рост стоимости столичного жилья продолжался до конца весны 2010 года, после чего фактор «отложенного» спроса начал сходить «на нет» по мере своего насыщения. С этого момента (начало июня) в «игру» активно вступили продавцы. Поняв, что цены на жилье прекратили рост и нового продолжения восходящей динамики может и не быть, предложение жилья на рынке начало уверенно расти. Только за август-октябрь, по данным различных агентств, количество выставляемых на продажу жилых объектов росло темпами 10% в месяц. Таким образом, конъюнктура на столичном рынке стала зеркальной той, что мы наблюдали год назад: теперь спрос снижается на фоне растущего предложения.

При этом вряд ли подобная ситуация приведет к снижению цен. Поскольку по-прежнему большинство сделок (около 85%) осуществляются по альтернативным схемам (обмены и доплаты), то влияние этих операций на цены будет иметь ограниченный эффект.

В итоге, поскольку спрос остаётся вялым на фоне некоторого замедления темпов экономического роста и все еще низких, по сравнению с докризисными уровнями, объемов ипотечного кредитования, до конца года мы ожидаем дальнейшей стагнации цен на столичную недвижимость вблизи текущих уровней.

ТЕНДЕНЦИИ >> РЫНОК НЕДВИЖИМОСТИ

Изменение политики ипотечных банков – от депрессии к развитию

ежемесячный мониторинг ипотечного рынка

актуальность на 11 июля 2010 года

В первом полугодии 2010 года по данным Федеральной службы государственной регистрации, кадастра и картографии (Росреестр) объем выданных ипотечных кредитов в России вырос на 60% против аналогичного показателя первого полугодия 2009 года.

Начало лета прошло под знаком дальнейшей либерализации условий ипотечного кредитования. Банки продолжают снижать процентные ставки по кредитам, набирают силу тенденции по снижению первоначального взноса и комиссии за выдачу кредита - вплоть до ее полной отмены.

Появились первые практические результаты государственных программ по поддержке ипотечного рынка. Банки начали подавать заявки на участие в программе по стимулированию строительства доступного жилья и ипотеки Внешэкономбанка (ВЭБ) - эта программа предусматривает выдачу кредитов на приобретение жилья в новостройках по ставке не выше 11% годовых. Ипотечное страхование, которое стремится развивать АИЖК для повышения доступности ипотеки за счет снижения первоначального взноса из стадии обсуждения перешло в стадию внедрения.

Борьба за клиента становится не менее ожесточенной, чем до кризиса, в ход пошли приемы, которые раньше нельзя было даже вообразить. Тон, как и положено, задают лидеры рынка.

Сбербанк стал ипотечным героем года, сообщив 19 апреля 2010 года о полной отмене комиссий для получателей ипотечных кредитов. Ставка по кредиту стала единственным параметром, определяющим стоимость заемных средств для клиента – такое на российском ипотечном рынке наблюдается впервые.

Вслед за Сбербанком об отмене комиссий за рассмотрение кредитной заявки и единовременного платежа за выдачу кредита 26 апреля 2010 года объявил Россельхозбанк. ВТБ 24 не берет комиссии за выдачу кредитов по программе "Ипотека с государственной поддержкой", дополнившей линейку ипотечных продуктов банка с 1 июня 2010 года. Райффайзенбанк снизил комиссию за выдачу кредита на любые цели под залог имеющейся квартиры до 1,5% от суммы кредита, за выдачу кредитов на приобретение недвижимости на вторичном рынке и на приобретение недвижимости под залог имеющейся квартиры до 1%. Банк "ДельтаКредит" в рамках акции с 10 июня по 15 сентября 2010 года отменил комиссию за выдачу ипотечных кредитов в рублях. АМТ Банк с 5 июля 2010 года в рамках акции снизил размер комиссии за выдачу ипотечных кредитов с 2,5 до 1,5% от суммы кредита до 30 сентября 2010 года.

Одновременно со смягчением условий ипотечного кредитования банки стремятся усилить сближение с потребителем.

Сбербанк объявил об открытии специализированных ипотечных центров, в которых клиенты могут получить информацию о кредитных программах банка, компаниях-партнерах, подобрать жилье, рассчитать сумму платежей, оформить заявку на кредит. В Москве только за апрель было открыто 12 таких центров в дополнение к двум имеющимся, их количество только в одной столице планируется довести до 90.

Примеру Сбербанка последовал ЮниКредитБанк, организовавший в двух московских офисах консультации по вопросам ипотечного кредитования.

Банк "Возрождение" в июне 2010 года открыл ипотечный центр в офисе агентства недвижимости "МИЭЛЬ-Новостройки", а с июля 2010 года проводит консультации по ипотечному кредитованию для клиентов компании недвижимости Est-A-Tet.

7 июня 2010 года Райффайзенбанк заключил договор о сторудничестве с агентством недвижимости Петелиной, в соответствии с которым для клиентов агентства кредиты по всем ипотечным программам банка выдаются по сниженной на 0,5% ставке. Такую же скидку с 10 июня 2010 года предоставляют клиентам компании "МИЭЛЬ-Брокеридж" на приобретение квартир на вторичном рынке.

ЮниКредит Банк заключил партнерское соглашение с агентством недвижимости Knight Frank, по которому клиенты агентства могут получать в банке ипотечные кредиты на льготных условия со сниженной процентной ставкой.

Банк «ДельтаКредит», с прошлого года возглавивший список ипотечных лидеров среди коммерческих банков, активно расширяет сеть дистрибьютеров, выдающих ипотечные кредиты по его программам. В марте 2010 года банк был сделан «ход конем», обеспечивший контакт с потребителем через одну из самых больших в стране розничных банковских сетей – принадлежащей Росбанку. По соглашению о сотрудничестве, подписанным «ДельтаКредит» и родственным ему Росбанком (оба являются «дочками» банковской группы «Societe Generale» в России), Росбанк выступает сервисным агентом по выдаче и сопровождению ипотечных кредитов по программам «ДельтаКредит».

Однако, как оказалось, это было только начало. В конце апреля стало известно, что «ДельтаКредит» выступит ипотечной платформой для всех российских банков группы «Societe Generale», в которую помимо «ДельтаКредит» и Росбанка входят Банк Сосьете Женераль Восток (БСЖВ), и банк «Русфинанс». В СМИ были опубликованы высказывания Сергея Озерова, председателя правления банка «ДельтаКредит», о том, что уже разрабатывается единая продуктовая линейка по ипотеке с Росбанком и БСЖВ. В дальнейшем, по словам Сергея Озерова, «ДельтаКредит» будет заниматься разработкой ипотечных продуктов, и управлять продажами не только через собственную сеть, но и через филиалы Росбанка и БСЖВ.

Помимо количественного увеличения точек соприкосновения с потребителем, ВТБ 24 и Сбербанк используют и качественный подход. ВТБ 24 расширил круг потенциальных заемщиков, включив в линейку своих ипотечных продуктов программу кредитования для покупателей гаражей. Также круг потенциальных заемщиков банка должно заметно расширить нововведение, позволяющее увеличить максимально возможную для заемщика сумму кредита на размер материнского капитала по образцу аналогичной программы АИЖК.

Сбербанк расширил круг потенциальных заемщиков, позволив учитывать в качестве первоначального взноса по ипотеке стоимость принадлежащего заемщику объекта недвижимости, который реализуется одновременно с приобретением кредитуемого объекта. Количество созаемщиков по кредиту увеличено до трех человек - это позволит получить ипотечные кредиты более широкому кругу лиц. Сбербанк включил в сферу своего влияния участников жилищно-накопительных кооперативов - кредит на приобретение квартиры на этапе строительства теперь можно получить не только при наличии договора долевого участия, но и договора паенакопления. К перечню объектов ипотечного кредитования добавились машиноместа и доли в жилье. В рамках программы "Кредит на недвижимость" предусмотрена возможность расчета максимального размера кредита с учетом суммарного актива (ликвидное имущество, принадлежащее заемщику и его супругу). А еще максимальные суммы кредитов подросли на 5 - 10% в зависимости от программы кредитования. Настолько радикальных шагов навстречу заемщику банки до кризиса не предпринимали. И возникают опасения, сумеет ли Сбербанк удержать приемлемый уровень риска по ипотечным кредитам при таком настрое.

БСЖВ выбрал собственный путь повышения привлекательности. В рамках акции, объявленной в апреле, заемщики, оформляющие ипотечный кредит, и приобретающие полисы ипотечного страхования в «РОСНО» или «Ренессанс Страховании», получают в подарок на выбор либо страхование гражданской ответственности, либо страхование отделки и инженерного оборудования от пожаров, противоправных действий третьих лиц, либо страхование движимого имущества, либо страхование детей от несчастных случаев.

Московский Кредитный Банк (МКБ), Абсолют Банк, Газпромбанк, Нордеа Банк, банк «Московское ипотечное агентство» (МИА), Газэнергопромбанк повышают свою привлекательность для клиентов за счет низких ставок и мягких условий ипотечного кредитования.

Улучшение ситуации на рынках капитала сделало возможным повсеместное снижение ставок среди сколько-нибудь серьезных игроков рынка. С января 2010 года ставки по ипотеке снизил Россельхозбанк - до 15%. В феврале ставки по ипотеке снизили Райффайзенбанк, Абсолют Банк и Альфа-Банк, Нордеа Банк, банк «Возрождение». ЮниКредит Банк «бросил пробный шар»: в рамках акции, действующей с 8 февраля по 31 марта, объявил о снижении ставок по ипотеке - минимальное значение по кредитам с фиксированной ставкой на приобретение квартир на вторичном рынке в рублях снизилось до 14%, в долларах США и евро - до 10,5%.

Наступившая весна оживила не только природу, но и российскую ипотеку. В марте семь крупных банков так или иначе улучшили условия кредитования – Газпромбанк, Банк Москвы, ТрансКредитБанк, банки «МИА» и «ДельтаКредит», Банк Интеза и Росбанк. Причем Банк Москвы объявил о либерализации условий ипотечного кредитования, но, фактически, это было возвращение на рынок ипотечного кредитования.

С 1 апреля мартовская тенденция получила совсем не шуточное развитие. Сразу два крупных банка в этот день объявили об улучшении условий ипотечного кредитования - БСЖВ и ЮниКредитБанк. Затем начался настоящий ценопад: до конца мая улучшили условия кредитования и смягчили требования к заемщикам Альфа-Банк, банк "Возрождение", ВТБ 24, Газпромбанк, Газэнергопромбанк, Нордеа Банк, Райффайзенбанк, Сбербанк, РосЕвроБанк, Россельхозбанк. Причем большинство из них снижало ставки не по одному разу. Итогом весны стало улучшение условий ипотечного кредитования у 19 крупных ипотечных банков.

Банк "ДельтаКредит" с 31 мая установил ограничения по максимальному и минимальному пределам изменения плавающих ставок по кредитам. Теперь при росте значений LIBOR или MosPrime величина процентной ставки не превысит пределов, обозначенных для каждой программы.

С начала лета процентные ставки по кредитам снизили банк "МИА", ЮниКредит Банк, Райффайзенбанк, БСЖВ, Альфа-Банк.

ВТБ 24 с 1 июня 2010 года выдает ипотечные кредиты по программе "Ипотека с государственной поддержкой" - так называемой программа ВЭБ - с процентной ставкой не выше 11% годовых.

С начала марта возобновил свою деятельность один из ведущих игроков российского ипотечного рынка - банк "ГПБ-Ипотека". Крупнейшая рефинансирующая организация в стране снова предлагает свою программу кредитования: как и раньше, кредиты предоставляют партнеры "ГПБ-Ипотеки".

В апреле 2010 года на ипотечный рынок вернулись два игрока, выбывших из игры в кризис - банк «Глобэкс» и АМТ Банк (экс БТА-банк). «Глобэкс» пока предлагает только ипотечные кредиты по стандартам АИЖК, зато делает это на условиях, идентичных действующим условиям рефинансирования, то есть, по исключительно низким ставкам - от 9,39% до 12,05% годовых в зависимости от срока, суммы кредита и размера первоначального взноса. Кредиты предоставляется на приобретение недвижимости на вторичном рынке жилья в Москве и Московской области.

19 мая 2010 года о своем возвращении в круг участников российского ипотечного рынка сообщил МДМ-Банк, пополнивший список партнеров АИЖК. Собственных программ ипотечного кредитования банк пока не предлагает.

1 июня 2010 года ипотечное кредитование возобновил Собинбанк. Продуктовая линейка включает в себя ипотечные программы на приобретение квартир и домов с земельным участком на вторичном рынке, а также кредитование под залог имеющейся недвижимости.

28 июня 2010 года ипотечное кредитование "разморозил" Бинбанк. Он предлагает единственную ипотечную программу - на приобретение жилья на вторичном рынке, идентичную аналогичной программе АИЖК. Вероятно, в скором времени АИЖК обзаведется новым партнером.

Стабилизация на рынке жилья способствует изменению в отношении банков к первоначальному взносу по ипотеке, тенденция к снижению набирает силу. Выдавать ипотечные кредиты при первоначальном взносе меньше 30% согласны АМТ Банк, Райффайзенбанк, «ДельтаКредит» (25%), Сбербанк, ВТБ 24, Газпромбанк, Газэнергопромбанк, Нордеа Банк, банк «Еврофинанс», Абсолют Банк, МКБ, Росбанк, Связь-Банк, ЮниКредит Банк, банк "МИА", БСЖВ и банк "ЖилФинанс" (20%). По специальной программе для молодых семей с детьми Сбербанк снизил размер первоначального взноса до 15%. Такая же минимальная величина первоначального взноса установлена по базовым ипотечным программам Россельхозбанка, Банка Москвы и РосЕвроБанка.

РосЕвроБанк установил минимальный первоначальный взнос в размере 10% от стоимости жилья на новый ипотечный продукт «Семейный» (на приобретение квартиры на вторичном рынке недвижимости для супругов, имеющих хотя бы одного ребенка), запущенный с 3 февраля 2010 года. Супруги в обязательном порядке выступают созаемщиками по кредиту.

Абсолют Банк готов выдать кредит на приобретение квартиры на вторичном рынке с первоначальным взносом в 10%, но только при условии дополнительного залога недвижимости, принадлежащей заемщику или созаемщику.

ТранcКредитБанк снизил размер первоначального взноса с 20 до 10 % по ипотечным кредитам для сотрудников ОАО «Российские железные дороги». До 10% снизил размер минимального первоначального взноса и банк "Возрождение».

С 1 июля 2010 года ВТБ 24 снизил размер первоначального взноса при выдаче кредитов на приобретение жилья на вторичном рынке до 10% при условии обязательного страхования ответственности заемщика за неисполнение или ненадлежащее исполнение обязательств по возврату кредита. Идею снижения первоначального взноса последние полгода усиленно продвигало Агентство по ипотечному жилищному кредитованию и ВТБ 24 стал первым банком, реализовавшем ее на практике. Партнеры АИЖК с 1 июля тоже получили возможность снижать размер первоначального взноса по ипотеке до 10% от стоимости приобретаемого жилья с тем же условием.

До 10% от стоимости приобретаемого жилья снизил размер первоначального взноса с 1 июля Сбербанк - по программам "Молодая семья" и "Ипотечный+" (на покупку жилья у строительных компаний, которые кредитует Сбербанк). По стандартной программе размер первоначального взноса снизился с 30 до 20% от стоимости приобретаемого жилья.

Восстановление экономики и доходов населения делает банки менее требовательными по отношению к заемщикам. В последнее время все чаще встречается разрешение подтверждать доходы для оформления ипотечного кредита не только справкой по форме 2-НДФЛ, но и по форме банка. Рассматривать и «серые» доходы готовы, например, Альфа-Банк, ВТБ 24, банк «Возрождение», Банк Интеза, Россельхозбанк, Фора-Банк, банк «МИА», Райффайзенбанк. В банке «Дельта-Кредит» используют западный подход: там готовы рассматривать заявку на кредит даже при отсутствии возможности целиком подтвердить свои доходы справкой по форме 2-НДФЛ при наличии положительной кредитной истории.

С начала 2010 года в Сбербанке в рамках пилотного проекта при оформлении ипотечного кредита в качестве документа, подтверждающего финансовое состояние заемщика, принимаются не только справка по форме 2-НДФЛ, но также и справки по форме банка или произвольной формы. При этом процентная ставка по кредиту не зависит от формы подтверждения.

Сегодня справки по форме банка или в произвольной форме принимаются в 15 из 18 территориальных подразделений Сбербанка. Пилотный проект запускается поэтапно, по мере решения в региональных банках проблем технического характера.

Банки-партнеры АИЖК продолжают декларировать, что кредиты предоставляются только на приобретение жилья для собственного проживания. В то же время, практика показывает, что многие из них проявляют чисто формальный подход к этому вопросу.