СТАТЬИ >> МИРОВАЯ ЭКОНОМИКА

Великие кризисы: большой подъем 1860-х годов

Василий Колташов. Продолжение серии статей - "Великие кризисы".

В 1860-х годах в Европе продолжался быстрый рост фабричного производства, развернувшийся в предыдущем десятилетии. Во многих странах создавалось машиностроение. Распространялась механизация ткачества. Вводились новшества в тяжелой индустрии. Благодаря строительству железных дорог промышленные товары вытесняли продукцию кустарей. Увеличивалась товарность мелких крестьянских хозяйств. Возрастала масса рабочих и поднималась их доля в совокупном потреблении. Все большей становилась емкость национальных рынков.

В 1850-1860-х годах Англия ослабила давление на европейские рынки. Для ее промышленности транспортная революция открыла огромные возможности на заокеанских рынках, где конкуренция была слабой. Более дешевая рабочая сила в Европе позволяла с большой выгодой развевать легкую промышленность. Фабрики нуждались в английских машинах. Возросшие потребности в металлах нельзя было удовлетворить за счет развития национальной тяжелой индустрии, не поспевавшей за потребностями. Германию и другие странны английский металл шел в виде машин и инструментов, подвижного состава железных дорог и чугунных рельсов, инструментов и скобяных изделий. Не менее двух третей продукции металлургической промышленности Англии поглотил в 1850-х годах экспорт. К началу 1860-х годов вывозилось уже около 50% выплавляемого черного металла, включая изделия из него.

Массовое расширение основного капитала промышленности и транспорта в 1850-1860 годах создавало большой добавочный спрос. Движение к потребителям и товарам с помощью строительства железных дорог порождало новых потребителей. Англия наращивала вывоз машин и финансировала сооружение железнодорожных линий, содействия тем самым росту заказов для своей индустрии. В 1850-х годах очагом железнодорожного бума стали США, заняв место Британии, где строительство шло медленнее и не порождало прежних спекуляций. Зато возрос экспорт: в 1857-1860 годах внешние рынки поглощали уже 20% всей промышленной продукции (в 1840 году на 5-6% меньше).

Всего в мире за 1848-1858 годы было проложено около 60 тысяч км железных дорог, в 2,5 раза больше чем в 1840-х годах. Примечательно, что во Франции строительство железных дорог в 1849-1851 годах на 2/3 оплачивалось за счет правительства, что являлось антикризисной мерой. В дальнейшем государственные субсидии сократились. Французский капитал взялся финансировать строительство железных дорог во многих странах. В Австрии и Испании он контролировал большие пакеты акций. Однако французская тяжелая индустрия не была в силах через вывоз капитала увеличить экспорт. Она едва справлялась с ростом внутреннего рынка. Превосходство английского машиностроения было бесспорно. В 1847-1857 годах вывоз машин из Англии возрос втрое, с 1,3 до 3,9 млн. фунтов стерлингов. Произошел полный отказ от ограничения экспорта машин. Такая политика не только приносила огромные прибыли, но и тормозила развитие машиностроения в других государствах.

В 1850-х годах тяжелой промышленности Франции и Германии быстро росла и технически обновлялась. Франция увеличивала производство шерстяных и шелковых тканей. Вывоз текстильных изделий за 1847-157 годы увеличился в 2,5 раза (до 712 млн. франков), а кожаных изделий и предметов роскоши утроился, составив 351 млн. франков. В Германии за 1846-1858 годы мощность промышленных паровых машин возросла более чем в пять раз, до 113 тысяч лошадиных сил. Быстро росла легкая промышленность, особенно фабричное хлопкопрядение. К началу 1860-х годов Германия сделалась передовой индустриальной державной, но отставала от Франции. В США в 1850-1857 годах суммарные инвестиции в основной капитал промышленности и транспорта уступали по объему только Англии.

В России росту товарности крестьянских хозяйств способствовала отмена в 1861 году крепостного права. Но большая часть выручки оказывалась в руках помещиков в результате огромных выкупных платежей за феодальные повинности. Доходы помещиков возросли. В 1850-х годах российский экспорт возрос лишь на 15%. Крайне медленно шло железнодорожное строительство. Однако Восточная (Крымская) война 1853-1856 годов ускорила в России концентрацию капитала. Она помогла обогащению военных поставщиков и спекулянтов.

Интенсивное реальное накопление капитала порождало на планете в 1850-1860-х годах стремительное развития банковской системы. За 1851-1857 годы вклады в девяти частных банках Лондона возросли с 18 до 43 млн. фунтов стерлингов. В США за тот же период количество банков увеличилось с 824 до 1416. Их учетно-ссудные операции поднялись с 445 до 684 млн. долларов. Более чем утроилось число эмиссионных банков в Германии (с 9 до 29). В 8 раз выросли учетные операции Прусского банка, а Banque de France утроил учетно-ссудные операции с 1,8 и 5,6 млрд. франков. Всюду наблюдалась экспансия кредита. Учреждалось множество компаний. Особенно активно шли эти процессы накануне кризисов перепроизводства. Первый из них разразился в 1857 году, а второй последовал в 1866 году.

Накануне кризиса 1857 года широкое хождение получили дутые векселя. Под них банками предоставлялись огромные суммы, в то время как товары невозможно было сбыть либо они были переоценены. Одни векселя оплачивались другими. В Европе центром спекуляций и учредительского ажиотажа являлась Франция. Но в Германии также учреждалось немало новых предприятий. В США аналогичные процессы шли с колоссальным размахом. Огромную роль здесь, как и в Европе играл английский капитал. Сама Британия не знала подобного прежнему спекулятивного взлета.

1851 и 1854 годы были временем острых затруднений. В первом случае находил выражение еще слабый подъем после кризиса 1847-1850 годов. 1854 год уже сигнализировал о приближении нового кризиса, отложить который помогла крупномасштабная Восточная война. В годы подъема не только значительно выросла масса рабочих, но также поднялись их доходы. Номинальная зарплата в за 1850-1856 годы в Англии возросла на 16%, во Франции – на 10%, в Германии – на 13%, в США – на 6-7%.

Подготовил мировой кризис 1857 года рост промышленности. Новые и реконструированные старые фабрики вызвали переполнение мирового рынка товарами. Экспансия кредита обеспечила кризису больший размах. Спекуляции сырьем ускорили его приход. Дороговизна фабрикатов затрудняла их сбыт, тогда как требовалось уже снижение цен. Стартовал кризис в США: банкротства железнодорожных обществ повлекли разорение банков. Национальный рынок был переполнен импортными товарами. Осенью 1857 года кризис был уже в Лондоне. Кредит стал дорожать. Последовали банкротства предприятий; во Франции они начались еще в 1856 году.

Спад быстро стал мировым. Однако кризис 1857-1858 годов оказался куда менее разрушительным, чем кризис 1847-1850 годов. Излишки английских товаров были распроданы ко второму полугодию 1858 года. Слабые предприятия ушли с рынка. Цены снизились. Застой в торговле удешевил кредит: учетная ставка Английского банка с 10% в ноябре 1857 года опустилась к февралю 1858 года до 3%, а к декабрю того же года – до 2,5%. Избыток свободных капиталов облегчил обновление основных производственных фондов.

Положение резко изменилось к лучшему. За оживлением последовал новый хозяйственный подъем. Первой ощутила его текстильная промышленность, за ней – металлургия. Выход из кризиса произошел в той же отраслевой последовательности, что и вступление в него. В целом мир преодолел кризис в 1859 году, следуя за Англией – центром мировой экономики. Однако банкротства всюду на планете (особенно в США) нанесли немалый вред английскому капиталу. В годы подъема он повсеместно извлекал прибыль, но в годы кризиса везде нес убытки.

Преодоление кризиса в Англии ускорило расширение вывоза на Восток. Британские войска подавили восстание сипаев в Индии (1857-1858 годы). В 1857 году Ост-Индская компания была ликвидирована, страной стала управлять английская колониальная администрация. Создались новые6 условия для эксплуатации индийского рынка. Поражением Китая завершилась вторая Опиумная война (1856-1860 годы). Англия и Франция добились от Пекина внушительной контрибуции и нового кабального торгового договора. В 1857 году окончилась война Англии с Персией. Британская торговля приобрела новые льготы. Силой военного превосходства Англия сметала преграды на пути ее фабрикатов, что сыграло немалую роль в преодолении кризиса 1857-1858 годов.

Оживлению американской экономики помогло открытие в 1859 году месторождений золота в Колорадо и серебра в Небраске. Началось промышленное освоение нефтяных источников. Во Франции кризис и депрессия затянулись на три года. Страна позже других вступила в фазу хозяйственного подъема. Особенно продолжительный застой пережила черная металлургия. Нехватка колониальных рынков подтолкнула Наполеона ΙΙΙ к их активному поиску. Неудачи на этом пути содействовали кризису бонапартистского режима.

Кризис 1857-1858 годов имел схожие особенности в России и США. Он больно ударил по русской экономике: существенно сократился экспорт, острым оказался биржевой кризис, значительным оказалось падение промышленного производства. Но главная проблема состояла в том, что кризис в России затянулся, углубив социально-политический кризис и сделав уничтожение крепостного права неминуемым. В США кризис также затянулся в ряде отраслей. Докризисный уровень выплавки чугуна был достигнут лишь в 1863 году, когда во всю в стране шла уже гражданская война. Отмена рабства была уже экономически необходима. Вызванные кризисом 1857-1858 годов негативные последствия в Италии подталкивали процесс объединения страны.

В 1860 году циклический подъем приобрел всемирный характер. Важной особенностью его стал хлопковый голод. Гражданская война в США, мировом центре выращивания хлопка (в 1860 году США покрывали 85% европейской потребности в хлопке), привела к взлету цен на это важнейшее промышленное сырье. В 1862-1864 годах ввоз хлопка из южных штатов в Европу сжался до 3-6% его объема 1860 года. Британия вынуждена была начать развивать хлопководство в Индии. Однако уже в 1863 году наблюдалось переполнение колониальных рынков изделиями британской хлопчатобумажной промышленности.

От повышения цен на хлопок выиграли крупные фабриканты, имевшие большие склады. При остановленном производстве капиталисты могли медленно распродавать продукцию по завышенным ценам. Небольшие предприятия закрывались не в одной Англии, но также во Франции, в Германии, Австрии и России. Всюду активизировалась льняная и шерстяная промышленность.

В 1860-е годы невероятно сильно возрос экспорт английского капитала. В 1815-1830 годах он оставлял 75 млн. фунтов стерлингов, в 1830-1854 годах поднялся до 120-165 млн. фунтов стерлингов, а в 1860-1867 годах достиг 260 млн. фунтов стерлингов. Количественные изменения здесь выражали подготовку нового качества мирового капитализма. Франция также наращивала вывоз капитала.

За годы экономического подъема рост железных дорог превзошел все прежние успехи. Центром его являлась Европа. Продолжилась экспансия тяжелых отраслей индустрии. Все больше чугуна выплавляется на минеральном топливе. Его дола поднимается в США с 50 до 75-80%, во Франции с 65 до 85-90% и в Пруссии с 60 до 88%. Производительность доменных печей возрастает более чем вдвое. В 1867 году в Европе имелись уже печи в 2-3 раза производительнее среднеанглийских печей.

Длина железных дорог* (в тыс. км)

* Таблица составлена по данным Stilrmer, Geschichte der Eisenbahnen, Bromberg 1872, S. 58, 60, 91, 149, 211, 212.

Прогрессирует техника, особенно металлургическая. Бессемеровский конвертер (1855 год) и сименс-мартеновская печь (1864 год) сделали выплавку стали более производительной и менее затратной. К концу 1860-х годов получение различных марок стали становится наукой. Военные нужды и машиностроение требуют все больше стали. Чугунные рельсы медленно начинают вытесняться стальными. Машины все более вытесняют ручной труд: в Англии появляются механизированные пекарни и гончарные производства, в США возникают крупные обувные и швейные фабрики, огромные скотобойни. Выпуск вооружений всюду требовал применения новой техники и паровых двигателей. Развивается химическая промышленность. Увеличивается мощность паровых машин, а фабрики становятся крупнее.

Стремительно происходило в 1860-х годах индустриальное развитие Германии и США. Вооруженная борьба Севера и Юга помогла усилению американской индустрии, хотя война и сузила внутренний рынок. Германии для продолжения экономического развития требовалось завершение объединения. Нужен был единый рынок. При этом верхи сознавали угрозу снизу, в особенности со стороны рабочего движения – выросшего за 1860-е годы и создавшего первую в истории собственную партию. Помещики и фабриканты считали революцию крайне опасным инструментом создания единой Германии. В серии войн с Данией (1864 год), Австрией (1866 год) и Францией (1870-1871 годы) страна была объединена сверху.

В 1860-х годах произошло замедление роста производства в Англии и Франции. В Германии и США его темпы возросли. По ряду показателей Германия обогнала Францию, но общее ее отставание от Англии увеличилось. Промышленный выпуск средств производства в Германии за 1860-1867 год увеличился на 45%. Предметов потребления было произведено больше на 24%. В США, несмотря на нарушения из-за войны прежних экономических связей внутри страны, абсолютный прирост производства оказался выше, чем в предыдущем цикле. За 1863-1867 годы производство выросло в 1,5 раза. Производство швейных и сельскохозяйственных машин достигло размеров невиданных в Европе. В разгар войны увеличивался экспорт. Импорт снижался. С 336 млн. долларов в 1860 году он упал до 210 млн. долларов в 1865 году. На рынок хлынуло множество европейских фабрикатов.

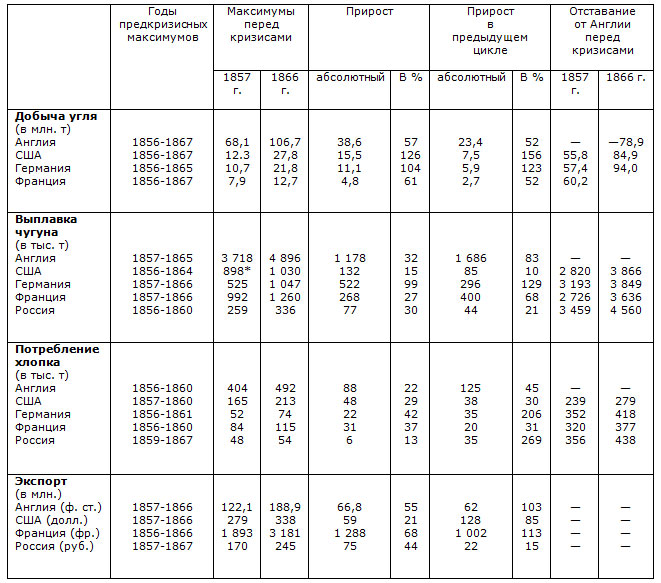

Подъем в цикле 1857—1867 гг.

* По другой оценке выплавка чугуна в США в 1856 г. составила 802 тыс. т. Цифра — 898 тыс. т, по подсчетам Американской федерации металлургов, видимо, более точна. (См. Bolles, Industrial History of the United States, Boston 1881, p. 201, 202.)

Приток иммигрантов в США оставался высоким, что помогало освоению новых земель. В 1862 году был принят закон, позволявший каждому за 10 долларов получить участок в 160 акров. После пяти лет проживания на земле и обработки ее, участок переходил в полную собственность. При взносе 1,25 долларов за акр можно было стать владельцем земли до срока. Неурожаи в Европе в начале 1860-х годов и рост потребности в продовольствии делал сельское хозяйство крайне выгодным. Быстрый рост сельского населения создавал дополнительный спрос на промышленные изделия и ускорял прокладку новых железнодорожных линий. В 1860-1861 годах, сразу после отделению юга, совершился поворот в таможенной политике США. С фритредерской политикой было покончено: с 1860 года пошлины поднялись в 2,5 раза, с 20% стоимости товаров до 50%. Таможенная политика стала протекционистской.

Индустрия России пребывала в застое все время подъема 1859-1866 годов. Правительство шло на уступки иностранным держателям русских бумаг, что дурно сказывалось на становлении промышленности. Ввоз в Россию угля в 1861-1865 годах в 2,5 раза превышал национальную добычу. Значителен был импорт чугуна. В 1867 году он составил 90% от внутреннего производства. Хозяйственный подъем продолжился в Австрии, где вновь обострились национальные противоречия. В Италии экономический рост потребовал объединения страны, что привело к войнам с Австрией в 1859 и 1866 годах. Революция 1860 года в Неаполитанском королевстве позволила югу страны присоединиться к единой Италии.

В Англии за 1857-1867 годы снизились темпы экономического роста. Сократился также абсолютный прирост производства. Однако общее индустриальное превосходство Британии над другими государствами возросло. Английская политика добивалась либерализации торговых правил в Европе. Был подписан ряд торговых договоров, что привело к росту английского экспорта. В особенности он увеличился в 1860-е годы в Германию и Францию. Главным колониальным рынком оставалась для англичан Индия. В целом колонии поглощали порядка 1/3 английского вывоза. Немало товаров отправлялось в зависимые страны. В целом темпы роста мировой промышленности за 1860-е годы снизились по сравнению с 1850-ми годами. Однако сложились условия для завершения эпохи британского промышленного господства.

Базой мирового экономического подъема 1860-х годов было расширение основного капитала. Затруднение развития хлопчатобумажной отрасли не привело к остановке экономического роста. Напротив, продолжалось расширение глобального рынка, рос совокупный спрос класса рабочих и потребление буржуазии. Большого масштаба достигало коммунальное строительство. Приход нового кризиса предваряли прежние симптомы: учредительство, взлет спекуляций и увеличение кредита, что указывало на превосходство капитала над возможностями товарного сбыта. Биржевые спекуляции накануне кризиса 1866 года, однако, не достигли масштаба перед предшествующим кризисом.

Рабочее движение в 1860-х годах всюду в мире набирало силу. Более острой проблема стала безработица. На ее рост повлияло разорение многих мелких производителей. Заработная плата квалифицированных рабочих всюду выросла. В Англии средняя зарплата была в 1860-х годах на 10% выше, чем в 1850-е годы. Однако увеличение производства предметов потребления опережало рост доходов трудящихся. Мешали улучшению жизни рабочих в Европе и высокие цены на продукты. Этим ограничивался рост потребления рабочими промышленных изделий.

Экономический кризис был уже не за горами. Великий подъем подходил к концу. Но, прежде чем случилась очередная великая катастрофа, мир пережил еще один спад и один короткий период роста.

- Авторская колонка Василия Колташова

- Великие кризисы в истории мировой экономики, серия статей

- Великие кризисы: большой подъем 1850-х годов

- Кризис 1847-1850 годов

- Предпосылки кризиса 1847-1849 годов

- Дорога к «Весне народов»: 1820-1840-е годы.

- Великие кризисы. Кризис 1770-1780-х годов.

- Великие кризисы. На пути к 1810 году.

- Великие кризисы. Кризис 1810-1820 годов.

СТАТЬИ >> МИРОВАЯ ЭКОНОМИКА

Великие кризисы: большой подъем 1850-х годов

Василий Колташов. Продолжение серии статей - "Великие кризисы".

Экономическое оздоровление Англии благотворно повлияло на страны Европы. С середины 1849 года заработала промышленность Германии и Франции. В конце года началось общее оживление торговли, что наивно воспринималось многими буржуа как результат восстановления порядка. С приходом 1850 года ситуация еще более улучшилась. Начался период невиданного прежде экономического подъема.

Первой вступила в фазу оживления текстильная промышленность, а тяжелая индустрия ощутила признаки подъема значительно позднее. За ней потянулась строительная отрасль. Накопленные товарные запасы были ликвидированы. Падение цен на сырье облегчило уменьшение себестоимости продукции. Всюду в мире кризис произвел снижение заработной платы. В Европе и США по сравнению с Англией благодаря изменившим социальные отношения революциям или большому притоку иммигрантов промышленное развитие могло ускориться.

Повсюду в Европе революции потерпели поражение. Монархические режимы устояли либо были реставрированы. Нации не смогли добиться освобождения, образовать единые государства и целиком покончить с феодальными порядками. Борьба рабочего класса и мелкой буржуазии за республиканский строй закончилась неудачей. Но основные цели буржуазии были достигнуты: в результате революций начался процесс конституционных реформ, стало возможно устранение феодальной зависимости крестьян и общее ускорение капиталистического развития. Во Франции установилась диктатура Наполеона III более подходившая промышленному капиталу, чем прежняя монархия банкиров.

Классический марксистский анализ подчеркивал факт измены буржуазии

демократическим идеалам в 1848-1850 годах. Между тем в отличие от революций конца XVIII века революции середины XIX века в Европе не носили антианглийского характера. Кризис 1770-1790 годов обострил экономические противоречия между Англией и ее промышленно-торговыми соперниками: Голландией, Францией и колониями Англии в Северной Америке. Радикализм последовавших преобразований во многом диктовался потребностью независимого развития капитализма. Английские текстильные изделия и иные товары являлись конкурентами. Во Франции радикализм ломки феодализма с разделом поместий влек за собой расширение внутреннего рынка. Масса крестьян превращалась в самостоятельных потребителей промышленных товаров, что помогало росту национальной индустрии.

Ситуация 1847-1850 годов в Европе была иной. Доступ английским фабрикатам был ограничен, но европейские помещики поставляли продукцию сельского хозяйства на лондонский рынок. Они представляли собой куда более обуржуазившийся класс, нежели старое французское дворянство. Не случайно помещики и промышленники в Европе смогли найти общий язык и остановить ход революций в нужном месте. Существовало еще одно принципиальное отличие ситуации середины XIX века от положения дел в конце XVIII столетия. Англия настолько обогнала остальные страны в техническом отношении, что без поставки британских машин рост промышленности на Старом континенте был бы крайне затруднен. Дешевизна рабочей силы по сравнению с Британией облегчала Европе промышленный переворот. Этим подготовлялся новый перелом в международной системе разделения труда.

Расширение мировой торговли за 1850-е годы оказалось колоссальным. Обороты мировой торговли с 1850 по 1860 год возросли на 85%. Несколько столетий постепенного роста потребовалось международной торговле, чтобы достигнуть оборота в 14,5 млрд. марок и немногим более десятилетия ушло на удвоение этого показателя. Среднегодичный прирост оборотов мировой торговли в 1850-х годах был втрое выше, чем в 1840-е годы. Физический объем мировой торговли также резко возрос, хотя и менее значительно в силу повышательной ценовой тенденции.

Обороты мировой торговли (включая благородные металлы) *

| 1830 г. | 1840 г. | 1850 г. | 1860 г. | |

|---|---|---|---|---|

| Обороты (в млрд. марок) | 6,4 | 10,0 | 14,5 | 26,8 |

| Прирост за десятилетие (в млрд. марок) | - | 3,6 | 4,5 | 12,3 |

| Прирост за десятилетие (в %) | - | 56,0 | 45,0 | 85,0 |

* Scherzer, Das wirtscbaftliche Leben der Volker, Leipzig 1885, S. 638.

Важнейшую роль в ускорении роста мирового рынка в 1850-х годах и в последующее десятилетие сыграла революция транспорта и связи (проводной телеграф). Благодаря новшествам в этих сферах стало возможно интенсивное освоение многих рынков, часть которых была включенная в глобальный товарно-денежный обмен в 1820-1840-х годах. В 1853 году, следуя английскому примеру с Китаем, военный флот США взламывает японский рынок. Британия в 1850-х годах покоряет последние самостоятельные княжества в Индии. Однако не подобные события (в отличие от завершившейся кризисом 1847-1850 годов эпохи), а качественно новое освоение существующих рынков обеспечивает рост мировой экономики. Включение в мировую торговлю новых областей в 1850-1860-х годах дополняет общее развитие капитализма, но не определяет его.

Мировая сеть железных дорог (в тыс. км) *

| 1837 г. | 1847 г. | 1857 г. |

|---|---|---|

| 4 | 25 | 83 |

* Подсчитано по данным Stiirmer, Geschichte der Eisenbahnen, Bromberg 1872.

Кризис 1847-1850 годов продемонстрировал необходимость дальнейшего и все большего вытеснения ручного труда машинным производством. Фабричные продукты все более вытесняют в 1850-1860-х годах изделия кустарей, занимая их место на локальных рынках. Новые возможности транспорта породили невиданный рост внешней торговли. Строительство железнодорожных магистралей создает рабочие места, стимулирует рост тяжелой индустрии и легкой промышленности. Фабрики производящие потребительские товары создаются в расчете на новых покупателей.

В 1850-х годах темпы промышленного роста возрастают в Англии, Франции и особенно в Германии. Однако в США, несмотря на крупное железнодорожное строительство, в ряде важнейших отраслей заметно снижение темпов роста. Еще более отстает крепостническая Россия. В обеих странах тормозом развития выступает рабство. Оно лишает индустрию необходимых рабочих рук (тогда как потребность в них неимоверно возрастает в результате общемирового подъема) и мешает расширению национальных рынков. В США экономическая ориентация штатов юга на Англию лишает промышленность Севера дешевого сырья. Плантаторы предпочитают покупать дешевые английские фабрикаты, а не американскую продукцию. Поэтому уничтожение права собственности на человека становится необходимым условием развития этих стран.

Превосходство английской промышленности в 1850-х годах возрастает. Отставая от Британии по абсолютным показателям, другие страны зачастую демонстрируют более высокие темпы роста. Это ускорение в огромной мере – результат революций. Однако доля Англии в мировом производстве продолжает еще увеличиваться. За промышленный цикл (1847-1857 годы) английский вывоз более чем удвоился, в то время как за прошлый цикл он возрос всего на 13%. Однако Франция добилась еще больших успехов, а Германия совершила колоссальный рывок.

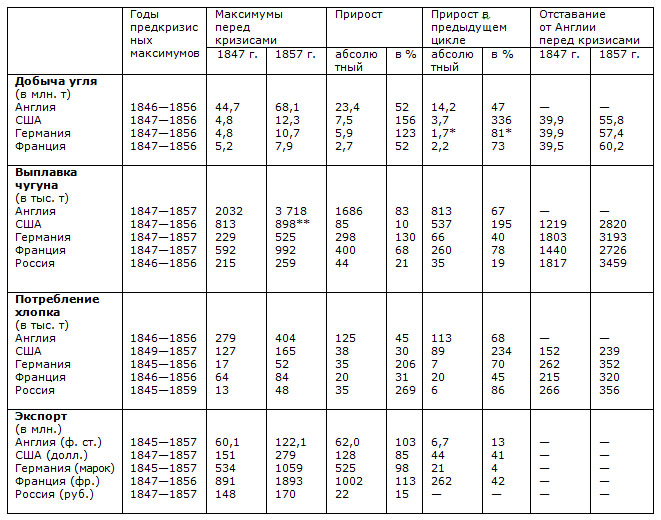

Подъем в цикле 1847—1857 гг.

* Пруссия.

** По другой оценке выплавка чугуна в США в 1856 г. составила 802 тыс. т; цифра — 898 тыс. т, по подсчету американской федерации металлургов, видимо, более точна.

(См. Bolles, Industrial History of the United States, Boston 1881, p. 201, 202.)

Примечательны успехи английской торговли в колониях. За 1850-е годы ввоз в Индию хлопчатобумажных тканей возрастает более чем на полмиллиарда ярдов. Поставки в этот регион увеличиваются настолько, насколько в 1840-х годах поднялся британский вывоз во все страны. Лавина дешевых европейских (английских, прежде всего) товаров вызвала в Азии разрушение обычных условий существования мелких производителей. Они разорялись миллионами, что нашло отражение в мощнейших выступлениях. В 1857-1859 годах вспыхивает восстание сипаев в Индии. В Иране разворачивается движение бабидов (1848-1852 годы). В Китае в 1850-1864 годах бушует тайнинская война. Все эти движения низов были жестоко подавлены, а Китай подвергся разгрому во второй и третьей опиумных войнах (1856-1860 годах). Англия и Франция навязали ему еще менее выгодные торговые договора, но помогли феодальной реакции задушить крестьянское восстание.

Расширение мирового рынка в 1820-1840-х годах создало условия для его освоения с помощью новых технических средств. Огромные новоприобретенные территории Соединенных Штатов притягивали множество переселенцев и стимулировали промышленный рост. Однако угроза распространения на них порядка рабовладения пугала северных промышленников. Не разрешенные в кризисные годы противоречия неизбежно должны были быть сняты. США ждала революционная война.

В США старый компромисс промышленников и плантаторов юга в 1850-х годах душил национальную индустрию. Стремительный рост внутреннего рынка страны оборачивался на благо Англии. Огромный британский спрос на хлопок вздувал цены, делая американское сырье недоступным для местных текстильных фабрик. В результате вывоз хлопка из США в 1853 году оказался вдвое выше уровня 1847 года, а импорт хлопчатобумажных тканей за 1845-1854 годы возрос с 9 до 27 млн. долларов, что составило 40% от внутреннего производства. В 1850-е годы США вступили со сниженными (в 1846 году) ввозными пошлинами, что было крупной победой рабовладельцев. Возросший после кризиса импорт английского капитала расчищал дорогу английским фабрикатам, которые сами являлись его средством. Не удивительно, что буржуазия северных штатов все менее терпимо относилась к ужасам рабовладения.

Подъем 1850-х годов еще более обострил проблему объединения Италии и Германии. Для ее устранения также были необходимы новые войны и революции. Польша рассчитывала добиться независимости от России, а сама империя испытывала острую нужду в новых внешних рынках сбыта. Стремление обрести их на Балканах породило Восточную войну 1853-1856 годов. Царизм понес поражение от Англии, Франции, Турции и Сардинии при пассивной поддержке Австрии и Пруссии. Реформы сделались для реакционного русского режима единственным средством избежать революции.

Переворот в транспорте произошел не только на суше: потребности экономического развития произвели революцию в водном сообщении. После кризиса 1847-1850 годов началось активное внедрение паровых машин в морское судоходство. На смену колесному пароходу быстро пришел винтовой. Прогресс машиностроения сделал возможным производство огромных паровых двигателей. Потребность в них все более возрастала как для перевозки товаров, так и эмигрантов.

Тоннаж торгового флота * (в тыс. рег. m брутто)

| 1849 г. | 1859 г. | |

|---|---|---|

| Паровые суда | ||

| Англия | 107 | 390 |

| США | 462 | 769 |

| Весь флот | ||

| Англия | 3096 | 4269 |

| США | 3334 | 5145 |

* Составлено по данным Page, Commerce and Industry, Statistical.

Tables, London 1919, p. 157; Guetter, Statistical Tables relating to the Economic Growth of the United States, Philadelphia 1924, p. 42. Данные по США и Англии не вполне сопоставимы.

Электромагнитный телеграф облегчал обмен информацией, что стало особенно важно в условиях роста товарооборота. Не случайно его широкое внедрение произошло именно в 1850-е годы. В 1855 году был изобретен буквопечатающий телеграфный аппарат. К этому времени в Англии телеграфная сеть достигла 13-14 тысяч км. Контролировали ее всего две компании. В США было протянуто 80 тысяч км телеграфных линий. В 1850-1853 годах подводные кабели соединили Англию с Францией, Бельгией и Голландией. В 1858 году закончились работы по прокладыванию атлантического кабеля. Однако из-за технических проблем он начал нормально функционировать только в середине 1860-х годов. Всего под водой было проложено к 1859 году порядка 5 тысяч километров телеграфного кабеля.

В 1850-х годах быстро росла иммиграция из Европы. Население США возросло за тот период с 23,3 до 31,5 млн. человек. Осваивались новые территории во многих частях света. За переселенцами на них следовали промышленные товары. Возникали новые рынки. Делался необходимым рост промышленности. Перспектива прибыли притягивала иностранные капиталы, прежде всего английские. Вложенные в промышленность США капиталы возросли с 1850 по 1860 год с 0,5 до 1,0 млрд. долларов.

Сыграла свою роль в экономическом подъеме и золотая лихорадка. Из Калифорнии и Австралии за 1848-1857 годы было вывезено золота, более чем на миллиард талеров. Этот поток вызвал обратное движение товаров, создал новые торговые пути, привлек людей и ускорил включение ряда областей в глобальный товарооборот.

В 1850-е годы положение Англии как мирового экономического гегемона укрепилось. Она была центром мирового рынка, а также крупнейшим потребителем сырья и продовольствия. Она контролировала огромные колонии, имела крупнейший транспортный флот. Промышленность ее стояла на более высокой ступени развития, чем в других странах. Индустриальный подъем в Европе стимулировал производство машин в Англии, откуда они активно экспортировались. Финансовая мощь Англии делал возможным громадный экспорт капитала. Он помогал ускорить индустриальное развитие многих стран, стимулируя этим и британское производство. В 1847-1857 годах 2/3 английского экспорта приходилось на свободные страны и только 1/3 на колонии. Однако 40% немало возросшего за 1850-е годы вывоза хлопчатобумажных тканей пришлось на британскую Индию.

Экспорт британского капитала расчищал дорогу английским товарам во многих странах. Во Франции, Германии, Австрии, Скандинавских государствах, Голландии, Бельгии Испании и Италии железнодорожное строительство финансировалось английскими компаниями. Еще в 1848 году в руках британцев находилось 40% акций французских железных дорог. Подобным образом обстояло положение дел не только всюду в Европе, но также в Латинской Америке и Азии.

Хозяйственный подъем 1850-х годов на планете был настолько мощным, что казалось, будто новый кризис не явится никогда. Он разразился в 1857 году, ровно через десять лет после начала предыдущего. После его завершения великий экономический подъем возобновился с прежней силой, развиваясь в том же направлении. Но этим подготовлялся уже новый грандиозный мировой кризис. И это не был спад 1866-1869 годов.

- Авторская колонка Василия Колташова

- Великие кризисы в истории мировой экономики, серия статей

- Большой подъем 1860-х годов

- Кризис 1847-1850 годов

- Предпосылки кризиса 1847-1849 годов

- Дорога к «Весне народов»: 1820-1840-е годы.

- Великие кризисы. Кризис 1770-1780-х годов.

- Великие кризисы. На пути к 1810 году.

- Великие кризисы. Кризис 1810-1820 годов.

СТАТЬИ >> МИРОВАЯ ЭКОНОМИКА

В ожидании «идеального шторма»

Нуриэль Рубини назначил «идеальный шторм» на 2013 год. В принципе не он первый высказывается на данную тему (тот же «Хазин сотоварищи» на http://worldcrisis.ru уже лет десять обещают что «завтра грянет»), но основное отличие в том, что Рубини сегодня по данному вопросу мировая знаменитость, можно сказать, даже «звезда». А это означает, что компания по раскрутке сюжета мирового кризиса началась: ведь если пропагандистская компания стартует … правильно, значит это кому-нибудь нужно, кто-то за нее заплатил.

У меня, если честно, по этому поводу двойственное чувство.

С одной стороны я тему кризиса изучаю с 1995 года, когда тряхнуло Мексику и первый раз в 1990-х годах серьезно (но кратковременно) пострадал доллар. Прошло с того момента, как нетрудно подсчитать, уже 17 лет. Первые десять лет надо мной откровенно смеялись, потом, когда из напророченного стало кое-что сбываться, вроде бы стали прислушиваться – вроде бы живи и радуйся, вещай себе да и только. Но проблема в том, что после 2008 года это стало модным трендом в СМИ и тут уже в этом самом тренде сгинуло главное – здравый смысл.

Сегодня тема кризиса – это как тема распада СССР. Надо всего лишь произнести волшебное словосочетание, и дальше каждый уже погружается в свои воспоминания, размышления, ассоциации и в кучу летит Сталин, Брежнев, дефицит колбасы, Молотов-Рибентроп, масоны, американцы, Атлантида – в общем, поток сознания исследователей рождает самые причудливые объяснения. Большинство из которых, ни к науке, ни просто к логике вообще отношения не имеют.

Так и с мировым кризисом. Вполне понятно, что явление сложное и до конца никто не понимает, что в экономике сегодня происходит. Как мудро заметил, правда, совсем по другому поводу Ю.В.Андропов: «мы не знаем законов общества, в котором живем». Ну так и здесь: информации много, но продуктивных теоретических идей, которые бы системно могли описать феномен, пока что не выработано. Это факт, и с ним надо смириться.

Точно также как надо смириться с тем, что кризис обязательно будет. Причем будет долгий затяжной и неприятный. Вызванный, если говорить уж совсем в общем, несбалансированностью развития мировой экономики. Мы не сможем его предотвратить. Он просто наступит и всё. Но, проанализировав два сопоставимых кризиса, которые имели место в ХХ веке, мы хотя бы можем понять, что нам ожидать. Чем и предлагается заняться.

Часть первая - цифрологическая

Итак, в ХХ веке мы имели два крупных кризиса.

Кризис №1 – всем известная Великая Депрессия. Началась биржевым крахом 1929 года в США, потом распространилась по всей Европе и всему миру. Сопровождалась падением физического объема материального производства, дефляцией.

Если говорить, о США, то кризис в общей сложности имел место 11 лет: 4 года – с 1929 по 1933 год была фаза собственно депрессии, потом 7 лет фаза восстановления. Номинальный ВВП США вышел на уровень 1929 года только к 1940 году. По Европе количественные оценки делать довольно сложно: как известно с 1939 по 1945 год в Европе шла Вторая мировая война, в результате которой некоторые страны были просто в руинах.

Кризис №2 – 1970-е годы. Официальным началом можно считать отказ США де-факто от золотого стандарта 15 августа 1971 года (юридически оформлено было в 1973 году). Окончанием можно считать 4 квартал 1981 года[1], когда ФРС начало снижение учетной ставки с 19,1% и постепенно довело её до нынешних 0,25%. Европа и Япония, в общем и целом, следовали в своем экономическом развитии за США, как, впрочем, и сегодня.

Второй кризис, таким образом, тоже продлился почти 11 лет, но в нем не было

дефляции и спада материального производства. Наоборот, была высокая инфляция и нулевой (если не отрицательный) реальный экономический рост в развитых индустриальных странах.

На собственно драматические события данный период тоже был достаточно богат: можно вспомнить, конечно, упоминавшийся уже отказ от «золотого стандарта» и нефтяной шок 1973 года. Но с Великой депрессией это ни в какое сравнение ни шло.

Конечно же, всего по двум событиям выстраивать какую-то обоснованную теорию невозможно, но, вместе с тем, нельзя не отметить следующего:

1. Оба кризиса были длительные 10-11 лет. То есть, ни о каком «годе-двух», которые иногда можно слышать от аналитиков сегодня, речи не идет. Если принять, что нынешний кризис начался в 2008 году, то закончится он никак не раньше 2018-2019 года (!). Собственно это первый важный вывод. Мы сейчас где-то в первой трети плохого периода и нас еще ждет масса неприятных сюрпризов.

2. Ещё наблюдение из области цифрологии. Между острой фазой двух предыдущих кризисов прошло примерно 42-43 года: 1929 год биржевой крах и начало Великой депрессии, 1971 год – отказ от золотого стандарта, 1972 год – нефтяной шок. Что в принципе почти совпадает с длительностью т.к. «больших циклов» Н.Д. Кондратьева, выделенных в 1920-е годы на основе анализа статистики XIX и начала ХХ веков. Тогда еще не было понятия ВВП и Кондратьев анализировал физический объем материального производства по укрупненным отраслям. Его циклы, если быть точным, составляют от 45 до 50 лет, но тут уже два-три года роли большой не играют, да и мировое хозяйство с тех пор изменилось весьма значительно.

НО: если мы прибавим к 1972 году эти самые пресловутые 42-43 года, то получим 2014-2015 год. Как вполне вероятную дату острой фазы кризиса. Рубини говорит про 2013 год, но тут уже на самом деле вступают не экономические, а социально-политические факторы – может «шарахнуть» и в 2013 году, может и в 2014, и в 2015 году. Так или иначе, мы неумолимо приближаемся к «настоящей» зоне турбулентности, не только экономической, но и социально-политической.

Поэтому, мой личный «цифрологический» вывод состоит в том, что в 2014-2018 годах в мире как раз и наступит острая фаза кризиса. То есть относительно спокойной жизни нам осталось полтора-два года.

Часть вторая – о причинах

С причинами кризиса ситуация складывается очень забавная. Если по-«рабочее-крестьянски», то все предельно понятно: суть любого кризиса – это расплата за управленческие ошибки.

Но если начинать вдаваться в детали, то тут все происходит согласно поговорке «чем дальше в лес, тем больше дров». Причины циклических колебаний в экономике активно изучаются более 150 лет, и в результате ученые мужи пришли к выводу, что факторов, приводящих к кризису, насчитывается аж 27 (!) групп или порядка 50-70 параметров, которые влияют на зарождение, развитие и протекание кризиса[2].

В общем и целом в таких условиях прогнозирование довольно затруднено. Нет, не подумайте, в мире существует десятки, если не сотни подробных количественных моделей. Некоторые из них, наверное, пересчитывают какие-нибудь суперкомпьютеры и все в таком духе. Но проблемы не с тем, чтобы посчитать, а чтобы адекватно описать, что, собственно говоря, в экономике происходит. И основных проблем тут две:

· недостоверность исходных данных. Частично оттого, что не все необходимые показатели наблюдаются официальной статистикой, частично потому, что ряд показателей (например, инфляция и ВВП) целенаправленно искажаются рядом правительств, в том числе и нашим[3] для решения текущих политических задач.

· не до конца понятны взаимосвязи. Вернее сказать, точно известно, что в экономике все процессы взаимно влияют друг на друга (Дж. Сорос назвал этот феномен рефлексивностью [4]), но вот количественно описать это пока что получается плохо.

Отчасти поэтому в современной экономической науке гораздо большей популярностью пользуются методы древнеримских оракулов, гадавших, как известно, по внутренностям животных и полету птиц. Сейчас их сменило: чтение между строк протоколов ФРС США, попытка угадать, что реально стоит за данными о ВВП КНР, камлание на динамику нефтяных цен и мировые фондовые индексы и т.д. В общем, по сравнению с античными временами, появилось много новых увлекательных практик.

Но предоставим небо птицам, а умные речи - аналитикам. Попробуем разобраться по существу и, по возможности, без усложнений.

Кризис 1929 года – это следствие ошибок развития бизнеса, вернее сказать использования старых рецептов в изменившихся условиях. До этого примерно 200-300 лет европейский, а потом и североамериканский бизнес развивался настолько бурно и успешно (череда «промышленных революций», колониальная экспансия, удачные в большинстве своём войны и т.д.). Богатели если не поголовно все, то очень многие и буквально на всём. Поэтому к началу ХХ века никто просто не верил, что может быть как-то иначе. Но оказалось, что может. Тут, опять же, нужно иметь в виду, что в деталях процесс представляется крайне сложным и для историков-экономистов очень неоднозначным. Могла ли Великая депрессия случиться не в 1930-х, а в 1940-х годах? Что было бы с экономикой, если бы не было Второй Мировой войны? Можно ли было пройти кризис мягче и без таких социальных последствий? И т.д. и т.п. Вопросов очень много, а мнений и дискуссий еще больше.

Но главный вывод сомнению не подлежит – то, что случилось в начале 1930-х годов, произошло бы в любом случае.

По сути, выход из кризиса нашло государство, которое напечатало денег, создало рабочие места, подчас не слишком нужные и осмысленные, в ряде случаев так или иначе переписало долги бизнеса на себя. В общем «перезагрузило» экономику, выражаясь сегодняшним политическим языком. У большинства государств, при этом, настолько выросли долги, что возврат их стал делом мало реальным, но это в тот момент времени представлялось как меньшее из зол.

Тем более, что правительства почти всех стран достаточно быстро нашли способ снизить долговое бремя. Попросту говоря, печатая необеспеченные деньги. Как следствие стали расти цены, а чем больше рост цен, тем обслуживание долгов становится проще. Ну, если кто забыл, вспомните историю с советскими вкладами в Сбербанке. Но там все произошло за 2-3 года, да и жульничество было налицо. А когда процесс растянут лет на 30-40-50, и сопровождается правильно выстроенной пропагандой, то, в общем и целом, многих вполне удается одурачить.

На мой взгляд, в период после окончания Второй мировой войны и до кризиса начала 1970-х годов данная система постепенно складывалась и оформлялась организационно.

Основные вехи данного процесса можно проследить на примере использования золота в международных расчетах. До Первой мировой войны бумажные деньги обеспечивались золотом практически во всех странах. И совершенно нормальным делом было поменять банкноту на золотые монеты. После первой мировой войны внутренняя конвертируемость банкнот в золото в большинстве стран мира была упразднена, причем не только в проигравших странах, но и в странах-победительницах. Но золото все ещё оставалось основным мерилом ценности при межгосударственных расчетах.

В 1944 году был подписано Бреттон-Вудское соглашение, на основании которого, доллар США фактически заменял собой золото в международных расчетах. Помимо всего прочего это означало право для США неконтролируемой эмиссии доллара. Чем, в общем-то, оно с большим удовольствием и воспользовалось, начав печатать доллары в том количестве, которое считало нужным. Как следствие – накачка экономики деньгами породила феномен «потребительского бума» в США в 1950-х годах, который с незначительными перерывами продолжается по сей день.

При этом власти США не особенно оглядывались на то, насколько напечатанные доллары реально обеспечены золотом, справедливо полагая, что Европа, да и остальные страны находятся не в том положении, чтобы качать права, и подвергать сомнению финансовую гегемонию США. И первые двадцать с небольшим лет всё ровно так и было.

Но к 1965 году Европа уже достаточно оправилась от последствий Второй мировой войны и потому тоже захотела играть более активную роль на рынке капитала. По ссылке , хороший рассказ о том, как рухнула Бреттон-вудская система, а генерал Де Голль заставил США обменять доллары на золото. А немцы, к слову сказать, долго его прилюдно осуждали, но в итоге сами обменяли в два или три раза больше долларов.

Но в результате краха Бреттон-вудса (формально в 1973 году, фактически в 1971) не золото вернулось на роль мировых денег, а наоборот, все правительства стали активно печатать деньги в гораздо больших количествах (по сути, теперь уже вообще ничем не обеспеченные). Конечно, до масштабов России времен гражданской войны или Германии начала 1920-х годов не доходило, но все равно – ставка ФРС доходящая до 18-19% - это говорит само за себя.

Так что кризис 1970-х годов смело можно назвать «инфляционным» и вызванным ошибками в государственном регулировании. Генералы всегда готовятся к предыдущей войне. Так и с кризисом: воспроизведя рецепты спасения экономики 1930-х годов, в результате правительства западных стран вместо оживления получили стагфляцию.

Выход из второго мирового кризиса произошел опять же в большей степени по внешней причине, нежели потому, что экономисты что-то там особое придумали. Просто в мировую индустриальную экономику «включился» Китай. В 1976 году умер Мао Дзе Дун, а в 1979 году правительство КНР провозгласил новый курс, направленный на индустриализацию, который реализуется и поныне. За Китаем уже в середине 1980-х годов потянулись Индия и страны Юго-Восточной Азии

В самом общем случае, индустриализация – это замена ручного труда машинным, сопровождающаяся резким ростом производительности труда. Вообще-то она происходила в несколько волн, но последняя и самая сильная волна была в Западной Европе и США на рубеже 19 и 20 веков (вплоть до 1929 года), в СССР и восточной Европе – в 1930-1950-е годы. И каждый раз это сопровождалось ежегодным ростом ВВП на 10 процентов в течении 10-20 лет. А если учесть, что трудовые ресурсы КНР, Индии и стран ЮВА – это примерно 70% от всех ресурсов планеты, то совершенно понятно, как мировая экономика легко обеспечивала с 1980 года постоянный рост в 4-5-6-7%.

Кроме того, в лице стран «золотого миллиарда» нашлись и организаторы промышленного подъема, обеспечившие надлежащее перераспределение создаваемых материальных ценностей и производственных мощностей (как мы знаем, львиная доля материального производства из Европы и США переехало в Азию), но вместе с тем, создавшие большие структурные диспропорции в мировой экономике, которые, собственно говоря, и станут причиной грядущего кризиса.

Рассмотрим подробнее.

Во-первых, никакая индустриализация не может длиться вечно. После индустриализации наступает «застой», о чем мы хорошо знаем по собственной истории. Однако, у нас почему-то принято всю вину за застой валить на КПСС и Брежнева, что верно только отчасти. Аналог «застоя» в том или ином виде после бурной индустриализации бывает всегда: взгляните на современную Японию. В общем-то «застой» это нормально, если его не доводить до абсурда: невозможно все время расти, а после нескольких десятилетий бурного роста экономике чаще всего надо просто передохнуть.

Так вот, застой в КНР и ЮВА по факту еще не настал, но обязательно настанет.

Во-вторых, основной ошибкой правительств США и Европы было то, что накопившиеся проблемы они не решали, а, наоборот, усугубляли. Инфляция, призванная облегчить долговое бремя на первых порах со своей задачей справилась, но тут уже, что называется, «аппетит пришел во время еды». Все стали со страшной силой делать долги. Но если США делал их ради мирового господства, то остальные страны просто за компанию: следовали в фарватере так сказать. Ну а с другой стороны, почему бы и не брать, если в долг дают и дают.

И в-третьих, выражаясь словами товарища Сталина, наступило «головокружение от успехов». Титанические сдвиги, произошедшие в мировой экономике в последние 30 лет, и последовавший за этим рост благосостояния, который в масштабах планеты тоже отрицать невозможно, привели к таким же коренным изменениям в сознании. И далеко не всегда благотворным. Советским людям, пережившим 90-е годы это понять легче легкого: коротко говоря, крышу сорвало, причем в основном начальству, то есть тем, кто принимает самые важные решения. Вообще, для всестороннего обсуждения наступившего коллективного безумия у меня не хватит ни времени в рамках данной статьи, ни должной квалификации (я экономист, да и только). Но от пары-тройки наиболее ярких примеров удержаться все же не могу.

Если бы какого-нибудь банкира, или просто предпринимателя из 17, 18 или 19 века каким-то образом перенести в наше время и сообщить ему, например, что:

· ничем не обеспеченные бумажные деньги и долговые обязательства казначейства США (ну или любой другой страны) более надежны, чем золото, серебро или иной драгоценный металл;

· при оценке надежности государства как заемщика его накопленный долг необходимо соотносить не с получаемыми казной доходами, а с очень приблизительной оценкой общего валового продукта (производство и распределение которого государство не контролирует);

· и даже при этом, самыми надежными заемщиками (в частности США, Великобритания, Франция и Япония) признаются страны, которые имеют уровень долга к ВВП больший, чем, например Испания, которая опять же по общему мнению в одном шаге от банкротства[5];

· не важно, может ли должник вернуть долг, важно как он платит проценты.

То наш гость из прошлого, мягко говоря, немало бы удивился, а скорее всего, решил бы, что попал в сумасшедший дом. Что в принципе не так уж и далеко от истины.

Часть третья – о дне грядущем

Итак, суммируя все сказанное, диспозиция перед началом кризиса просматривается следующая.

Основная проблема – это государственный долг. Который не может быть выплачен, и главное который никто не хочет платить.

История свидетельствует о том, что есть два пути решения проблемы:

· не платить (объявить дефолт)

· запустить инфляцию (или даже гиперинфляцию), и тем самым сократить долговое бремя. Но формально говоря долги все-таки вернуть.

Разумеется, возможен и промежуточный вариант, который в частности был реализован в России в 1998 году: сначала дефолт, потом переговоры с инвесторами и возврат примерно 15-20% от реально вложенных средств. Сопровождавшийся ставшим легендарным комментарием Виктора Геращенко: «А кто будет жадничать, тот вообще ничего не получит».

В чистом виде российский сценарий может повторить только одна страна – США. По причине того, что обладает крупными ядерными арсеналами и если кредиторы пребывают в здравом уме, ни у кого и мысли не возникнет в жесткой форме потребовать возврата вложенных денег. Другой вопрос, что прямой и неприкрытый дефолт крайне нежелателен абсолютно всем государствам, потому что один раз списав большой долг, новые средства в таких же объемах ты уже не привлечешь. А значит, не будет финансового потока, сидя на котором можно кормиться едва ли не вечно и только важно надувать щеки.

Поэтому дефолт – это крайняя мера. Он, в конце концов, допустим в отношении периферийных стран: той же Греции, Испании и т.д. Может быть, даже организовать «веселье» в Италии или даже Японии[6].

Но вот дефолт в США, а также Англии, Франции и Германии крайне нежелателен. Потому что капитал в этих странах взаимно переплетен, и проблемы в одной из них практически со 100%-ной вероятностью гарантируют проблемы во всех остальных.

Поэтому в топку мирового кризиса будут бросать «наименее ценных членов экипажа». Более того, имея в виду степень контроля США своих европейских союзников и Японии, на сегодняшний день нет почти никаких объективных предпосылок, способных США помешать это осуществить. Я говорю «почти», потому что есть субъективные предпосылки, которые могут перевесить соображения здравого смысла. Главная из которых: разногласия внутри финансовой элиты в отношении того, как именно и что важно – за счет кого проводить управляемый обвал.

Тем не менее, наиболее вероятным сценарием на 2012-2014 годы мне видится следующий:

· Начнется все с провоцирования дефолтов в «периферийных странах». Греции обещают это знаменательное событие уже 20 августа сего года, недалеко, наверное, уйдет и Испания (ну допустим, в промежутке с ноября 2012 по август 2013). Возможно, кого-то еще пристегнут до кучи: Португалию, Ирландию и т.д. Собственно цель одна – все международные капиталы должны по возможности убежать из ЕС в США. Европейские, китайские, индийские, арабские и прочие инвесторы должны накупить долларов под завязку. Было бы идеально, чтобы и Центробанки всех стран перевели свои ЗВР из евро и золота в доллары. Это собственно главная цель. Еще лучше, если средства инвесторов попадут не на фондовый или ипотечный рынок в США, а прямиком в госбумаги. Именно поэтому ФРС сегодня всеми силами затягивает старт нового раунда эмиссии (QE3) и вообще старается создать на рынках максимальную неопределенность. Чтобы инвесторы и даже спекулянты еще пару (десятков) раз обожглись, потеряли деньги, плюнули на всё и затарились под завязку облигациями казначейства США.

· Так или иначе, я полагаю, что минимум предстоящий год, а то и все полтора (до конца 2013 года) уйдёт на такую вот консолидацию средств в одной кубышке. А потом уже в 2014 году всерьез включат печатный станок на полную мощность. Сценарии тут могут быть самые разные: можно сразу «дунуть» инфляцию процентов на 20-25 годовых – глядишь и четверти долга как не бывало. Ну, или более плавно - 10 лет по 10%. Тут уже вопрос тактики на самом деле.

У меня, разумеется, нет доказательств, что все планируется именно так, но, поставив себя на место любого сорта «мировой закулисы», я именно так бы и сделал.

То есть, организовать некоторое повторение кризиса 1970-х годов, когда деньги отняли абсолютно у каждого, но не сразу, и не так чтобы все. Однако, успех такого мероприятия возможен только в одном случае: если проводя все манипуляции, кукловоды не будут забывать о том, что финансовая система – это еще не вся экономика.

Современная экономика в результате глобализации стала очень напоминать Древнеримскую империю, где материальные блага производились в одном месте (Карфаген, Сирия, Египет), а потреблялись в другом (Италия и Европа в целом). Система была, безусловно, очень выгодной, но столь же неустойчивой: проблемы в одной из провинций неизбежно нарушали благополучие всей Империи. Вплоть до того, что если на море шторм и хлеб из Карфагена не подвезли вовремя в Риме через неделю - голодный бунт и прочие безобразия. Сейчас, с переносом большей части материального производства в КНР, Индию и страны ЮВА мы тоже имеем нечто подобное, просто всё немного сложнее организованно.

Если в результате ожидаемого в 2013-2014 годах включения печатного станка, основные страны производители товаров конечного потребления «вдруг» решат, что им невыгодно больше работать много и продавать за бесценок «золотому миллиарду» результаты своего труда, может получиться так, что материальное производство просто физически сократится. И мы в итоге получим симбиоз сразу двух кризисов: 1930-х и 1970-х годов.

Данный сценарий мне кажется еще тем более вероятным, что сегодня лица принимающие решения – это «чистые» политики (которые по совести говоря ни в какой области, где надо работать и созидать, не разбираются), либо финансисты, которые о реальности тоже имеют, хотя и глубокие, но весьма специфичные представления. Поэтому вероятность неверных решений, на мой взгляд, достаточно высока и история «борьбы с кризисом» в 2008 году во всем мире, мне кажется, яркое тому свидетельство.

Но это мы, как говорится, поживем-увидим.

Резюме – во что же вкладывать?

Самый простой ответ – вкладывать просто не во что. То есть время простых решений на самом деле закончилось. Стратегия «следования за трендом» (делай то, что делают другие) на волатильном или падающем рынке должна использоваться с большой осторожностью, иначе вернее всего вместо прибыли у вас будут большие убытки.

Я для себя решил проблему следующим образом.

Эпоха безумной экономики породила и безумное же сознание, когда всякая ерунда ценится на вес золота, а действительно ценные вещи (чего бы это ни касалось) либо стоят удивительно мало, либо вообще игнорируются. Но когда безумие немного пройдет или хотя бы несколько уймется, здравый смысл должен по идее возобладать. Поэтому, чтобы вложить средства и при этом потом не жалеть надо как ни странно ответить на философский вопрос – а что есть для тебя «подлинная ценность», если она конечно вообще может служить предметом купли-продажи.

Я лично для себя наметил следующие «подлинные ценности»:

- Золото. Его сейчас еще будет колбасить ровно до открытия сезона тотального печатания денег, а потом альтернатив, в общем-то, и не будет. Повториться ситуация кризиса 1970-х годов, когда золото выросло в цене в несколько раз. Не факт что в 5-6-7, но планку в 2000-2500 долларов за унцию оно брать я считаю обязано.

- Предметы искусства. Только здесь важно не ошибиться и не накупить т.н. «современного искусства», потому что оно как раз будет дешеветь. Когда я вижу, что, например, на относительно свежем аукционе вот эта работа Джакомо Манцу стоит 200 тыс. евро, а скажем «бронзовые солдатики» Джакометти стоят 20-30 млн. долларов, то мой мозг это понимать отказывается. Арт-рынок сегодня напоминает фондовый рынок времен первого «бума доткомов», когда удивительный шлак уходил по нереальным ценам. Но каждый «бум доткомов» рано или поздно заканчивается, даже если он растягивается на несколько десятилетий. Так что если вы планируете жить вечно долго – сегодня еще не прошло время выгодно покупать хорошее искусство. Или просто искусство, которое вам нравится: даже если вдруг оно и не вырастет в цене, то будет просто жизнь украшать.

См. также другие публикации Дмитрия Адамидова в авторской колонке.

[1] Некоторые исследователи относят дату завершения кризиса почти на год позже (см, например,- здесь), но для нас это расхождение не слишком существенно.

[2] Подробнее см. например здесь

[3] Подробнее см. в частности здесь и здесь

[4] Подробнее см. его книгу «Алхимия финансов»

[5] Ссылка вот - Википедия - Государственный долг – там подсчитано несколько лукаво (особенно по США – включили только долг федерального правительства, а долги штатов – нет. В итоге получили 63% к ВВП вместо 101%), но тоже вполне показательно.

[6] я сужу сугубо по информационным «вбросам» См. сюжет по ссылке